Формула чистых активов по балансу. Как рассчитать чистые активы по балансу: формула

Текущие активы - это особый денежный фонд предприятия. За счет этого источника формируются оборотные средства компании. Они, в свою очередь, направляются на обеспечение непрерывного, планомерного и расширенного производственного процесса и обращения продукции.

Отражение данных

Сведения о структуре и величине оборотных средств вносятся во второй раздел актива баланса. Здесь указывается стоимость для каждого объекта на начало и к завершению отчетного периода. В запас относят итоговую цену всех материальных ценностей и расходов организации. МПЗ фиксируются в бухучете по фактической себестоимости. В балансе показывают:

Стадии кругооборота

Текущие активы - это средства, которые могут превращаться в деньги в течение одного года либо производственного цикла. Управление ими представляет собой регулирование их кругооборота. В ходе него текущие активы проходят следующие стадии:

- Денежную.

- Производственную.

- Товарную.

Характеристика этапов

Денежная стадия является начальной. На средства, которые есть у предприятия, формируются производственные запасы, незавершенное производство. Организация осуществляет финансовые операции. На втором этапе совершается производственный процесс. Рабочая сила потребляет средства для создания нового продукта. Он несет в себе вновь созданную и перенесенную с материалов стоимость. Текущие активы снова изменяют свою форму, переходя на третью стадию кругооборота. Она состоит в реализации выпущенной продукции и получении финансовых средств. Произведенный товар может в течение какого-то времени находится на складах предприятия. Определенная часть отпускается или отгружается покупателям. В итоге текущие активы компании выступают в качестве товаров и трансформируются в денежную форму после того, как будет реализована продукция. После этого начнется новый кругооборот.

Важный момент

Чтобы процесс производства был непрерывным, на предприятии оборотные активы должны быть в любой момент в одной из указанных выше стадий кругооборота. Эта закономерность крайне важна для управления средствами. Разница, которая образуется между суммой, затраченной на производство и продажу товара, и полученной от реализации готовых изделий, формирует накопления.

Анализ

Ликвидность текущих активов оценивается на основании расчета таких групп показателей, как:

- Структура капитала.

- Обеспеченность собственными оборотными средствами.

- Чистые активы.

- Обеспеченность запасов основными их источниками.

По размеру собственного оборотного капитала рассчитывается коэффициент текущих активов. Рекомендуемый показатель для него 0.3, критическим считается уровень 0.1.

Текущие активы, текущие обязательства

Показатель обеспеченности компании оборотными средствами необходим для оценки количества средств, имеющихся в распоряжении фирмы. Их объема должно быть достаточно для сохранения компанией финансовой устойчивости. Что касается материальных запасов, то уровень обеспеченности ими отражает способность собственных источников организации покрывать имеющиеся нужды без привлечения займов. Этот показатель оценивается в первую очередь в соответствии с имеющимися ресурсами на предприятии. Если их объем окажется существенно выше, чем обоснованная их потребность, то собственными оборотными средствами фирма сможет покрыть только какую-то часть запасов. В этом случае показатель будет меньше, чем единица. На предприятии может сложиться ситуация, когда материальных ресурсов недостаточно для обеспечения бесперебойного производства продукции, непрерывной хозяйственной деятельности. Тогда искомый показатель может быть больше, чем единица. Однако этот результат далеко не всегда является признаком финансового благополучия компании.

Классификация оборотных активов по уровню ликвидности и вероятного инвестиционного риска отражает качество средств предприятия, задействованных в обороте. Ее задачей выступает выявление тех объектов, возможность продажи которых маловероятна. Ликвидность активов определяется по скорости превращения их в денежные средства. Она характеризует платежеспособность компании.

У каждой организации есть активы и пассивы, которые, в свою очередь, подразделяются на долгосрочные и текущие. Если первые влияют на перспективы развития компании в целом, то вторые оказывают влияние на ситуацию в отчетном периоде. Разберемся с ними подробнее.

Ресурсы организации, которые непосредственно участвуют в обороте и способны принести компании доход в течение непродолжительного времени, называются текущие активы. Поскольку такие ресурсы очень мобильны (что видно даже из их названия), в учете им необходимо уделять особое внимание. Тем более, что текущие активы — это в балансе компании отдельная группа, и сальдо должно быть корректно указано по всем счетам, которые в нее входят. На основании этих данных обычно определяется коэффициент ликвидности.

Что принято считать текущими активами компании

Активами называют все имущество, принадлежащее субъекту экономической деятельности. В частности, это:

- финансовые ресурсы (денежные средства, ценные бумаги);

- материальные ресурсы (товары, материалы, основные средства);

- нематериальные ресурсы (патенты, авторские права).

Все эти ресурсы условно делятся на несколько категорий. Например, по скорости обращения их можно разделить на:

- имеющие максимальную степень ликвидности (денежные средства, ценные бумаги);

- быстрореализуемые (материальные запасы, оборотные средства, дебиторская задолженность с небольшим сроком погашения);

- медленно реализуемые (долгосрочная дебиторская задолженность);

- труднореализуемые ресурсы (основные средства, нематериальные активы).

Таким образом, к текущим активам можно отнести все оборотные средства организации из первых двух пунктов этого перечня, потому что они обладают достаточно высокой степенью ликвидности, а значит, принимают непосредственное участие в производственном цикле. Более точную информацию можно получить из пункта 19 ПБУ 4/99 , в котором к краткосрочным ресурсам организации отнесены те, срок обращения которых не более 12 месяцев после отчетной даты или продолжительности операционного цикла свыше 12 месяцев. Прочие ресурсы признаны долгосрочными. Последние еще называют внеоборотными, поскольку они обычно не участвуют в производственном процессе и не влияют на оборот организации.

Учет

Поскольку все, по сути, имущество фирмы имеет разнородный состав, то и учитывают его на разных счетах плана счетов бухучета, утвержденного приказом Минфина РФ от 31.10.2000 № 94н (в редакции от 08.11.2010). В частности, для этого используются такие счета, как:

- 50 «Касса»;

- 51 «Расчетный счет» (и 52 «Валютный счет»);

- 58 «Финансовые вложения»;

- 10 «Материалы»;

- 41 «Товары»;

- 62 «Расчеты с покупателями и заказчиками»;

- и другие подобные, которые находятся в разделах «Производственные запасы», «Денежные средства», «Готовая продукция и товары», «Расчеты».

Обязательства также относятся к оборачиваемому имуществу, поскольку по своей сути являются уже вложенными деньгами, принадлежащими фирме. Все эти счета группируются в балансе в несколько строк, и для того чтобы определить, что заносить в каждую из них, применяется специальная формула.

Баланс

Наиболее полно имущественное состояние организации показывает баланс. В бланке, утвержденном приказом Минфина от 02.07.2010 № 66н , определен следующий состав оборотного имущества организации:

Суммируются все эти данные по строке 1200.

Текущие активы: формула и ликвидность

Текущие активы в балансе (строка 1200) включают в себя дебиторскую задолженность, которая, как известно, может быть не только краткосрочной (текущей), но и долгосрочной. Поэтому для того чтобы получить чистый состав оборотных средств по данным баланса, приходится применять специальную формулу. Сложного в этом ничего нет, достаточно просто знать точную сумму долгосрочной дебиторской задолженности по данным учета. Тогда расчеты по формуле будут выглядеть так:

Размер текущих активов по балансу = Сумма по строке 1200 — Долгосрочная дебиторская задолженность.

После того, как это значение найдено, можно переходить к определению коэффициента ликвидности оборотных средств. Это очень важный показатель, указывающий на экономическое положение компании. Он дает возможность определить способность компании быстро погасить свои обязательства за счет собственных оборотных средств. Поэтому если коэффициент выше единицы, то дела идут хорошо, и фирма способна расплатиться по своим долгам. Но если он низкий, тем более ниже единицы, собственникам есть о чем задуматься. Ведь в этом случае обязательства превышают имущество компании, а это неблагоприятный признак.

Кроме уже известных показателей, чтобы определить ликвидность текущих активов, необходимо знать данные, указанные в бухгалтерском балансе компании по:

- строке 1510 «Заемные средства»;

- строке 1520 «Кредиторская задолженность»;

- строке 1550 «Прочие обязательства».

Если все данные есть, вычисляем коэффициент ликвидности по формуле:

Коэффициент = Текущие активы по балансу / Текущие обязательства по балансу (сумма строк 1510, 1520 и 1550).

Есть, правда, одна важная особенность. При суммировании обязательств желательно также учитывать только краткосрочные, чтобы получить достоверную картину положения дел с ликвидностью.

1. Сущность и организация оборотных средств организации

Оборотные средства - это мобильная часть активов организации. Оборотные активы включают в себя материально производственные запасы и затраты, готовую продукцию, дебиторскую задолженность и денежные средства.

Текущие активы (оборотные средства) - это фонд денежных средств и сформированные за его счет оборотные активы организации, предназначенные для обеспечения планомерного, непрерывного и расширенного производства и обращения, и авансируемый, с одной стороны, в сферу производства и сферу обращения, а с другой в материальные и нематериальные оборотные активы.

Данные о величине и структуре оборотных активов организации содержатся во втором разделе актива баланса, где перечислены составляющие оборотных активов и указана стоимость каждого элемента на начало и конец отчетного периода. В составе запасов отражается итоговая стоимость всех материальных запасов и расходов предприятия. Все материально-производственные запасы отражаются в бухгалтерском учете по фактической себестоимости. По строке "Затраты в незавершенном производстве" отражаются вложения в продукцию, которая не прошла все стадии технологической обработки, а также изделия, не прошедших испытаний и технической приемки. По строке "Готовая продукция и товары для перепродажи" показывается фактическая или нормативная себестоимость остатка произведенной продукции. Также здесь отражается стоимость товаров, приобретенных для перепродажи. В строке "Товары отгруженные" отражается фактическая себестоимость товаров, отгруженных покупателям. В строке "Расходы будущих периодов" отражаются расходы понесенные организацией в отчетном периоде, но относящиеся к ее деятельности в будущем. Запасы и затраты, не нашедшие отражения в предыдущих строках раздела второго баланса, отражаются по строке "Прочие запасы и затраты". Статья "Налог на добавленную стоимость по приобретенным ценностям" отражает сумму НДС по приобретенным ценностям, еще не предъявленную бюджету к зачету. Статья "дебиторская задолженность отражается в балансе в двух подразделах - по срокам ее погашения: в течение двенадцати месяцев после отчетной даты; через двенадцать месяцев после отчетной даты. Статья краткосрочные финансовые вложения - вложения организации в акции, облигации и другие ценные бумаги, а также займы, предоставленные другим организациям на срок не более одного года. Статья "денежные средства" показывает остатки денежных средств в кассе, на расчетных и валютных счетах в банках, в аккредитивах, чековых книжках и иных платежных документов.

Управление оборотными средствами организации представляет управление их кругооборотом, в процессе которого эти средства проходят три стадии: денежную, производственную и товарную (Рисунок 2).

Текущими активами организации являются активы, которые могут быть в течение одного производственного цикла либо одного года превращаться в денежные средства.

Оборотные средства организации начинают свой кругооборот с денежной формы. На имеющиеся денежные средства организация создает производственные запасы, незавершенное производство и осуществляет денежный процесс. В этот момент оборотные средства находятся в производственной стадии, т.е. в сфере производства.

Вторая стадия кругооборота совершается в процессе производства, где рабочая сила осуществляет производительное потребление средств производства, создавая новый продукт, несущий в себе перенесенную и вновь созданную стоимость. Авансированная стоимость снова меняет свою форму - из производительной она переходит в товарную

Рисунок 1 - Кругооборот оборотных средств организации

Третья стадия кругооборота заключается в реализации произведенной готовой продукции и получении денежных средств. Выпущенная готовая продукция может временно находиться на складе предприятия, а часть ее отгружается или отпускается покупателям. В результате оборотные средства предприятия выступают в виде товаров и переходят в денежную форму после реализации готовой продукции. Затем начинается их следующий оборот.

Для обеспечения непрерывности процесса производства на любой организации оборотные средства должны находиться в любой момент в каждой из трех стадий кругооборота. Это очень важная закономерность организации оборотных средств. Разница между суммой денежных средств, затраченных на изготовление и реализацию продукции и полученных от реализации произведенной продукции, составляет денежные накопления.

оборотное средство бухгалтерский учет

Таким образом, оборотные средства организации авансируются как в сферу производства (производственная стадия), так и в сферу обращения (денежная и товарная стадии).

Размещение оборотного капитала в воспроизводственном процессе приводит к подразделению его на оборотные производственные фонды и фонды обращения, то есть реализация готовой продукции и приобретение товарно-материальных ценностей. Оптимальное соотношение этих фондов зависит от наибольшей доли оборотных производственных фондов, участвующих в создании стоимости.

Рисунок 2 - Состав оборотных средств организации

Величина фондов обращения должна быть достаточной и не более того для обеспечения четкого и ритмичного процесса обращения. На основе всего выше изложенного можно полностью определить состав оборотных средств организации (Рисунок 3).

Необходимостью особого отношения к управлению оборотными активами организации обусловлена двумя причинами. Во-первых, оборотные средства составляют достаточно большую долю в общих активах организаций. Во-вторых, оборотные средства отличаются мобильностью: запас материалов, который вчера имело предприятие, сегодня превратиться в незавершенное производство, и для его восполнения требуются новые закупки.

Помимо деления оборотных средств по функциональной роли в процессе производства в практике планирования, учета и анализа выделяют группы в зависимости от: функциональной роли в процессе производства - оборотные производственные средства и средства в обращении; практики контроля, планирования и управления - нормируемые оборотные средства и ненормируемые оборотные средства; источников формирования оборотного капитала - собственный оборотный капитал и заемный оборотный капитал; ликвидности (скорости превращения в денежные средства) - абсолютно ликвидные средства, быстрореализуемые средства и медленно ликвидные средства; степени риска вложения капитала - оборотный капитал с минимальным риском вложений, оборотный капитал со средним риском вложений, оборотный капитал с высоким риском вложений; материально-вещественного содержания - предметы труда (сырье, материалы, топливо, незавершенное производство и другие), готовая продукция и товары, денежные средства и средства в расчетах.

Одна из важнейших составляющих финансового планирования - расчет потребности в оборотных средствах. Ошибка в расчетах этого показателя приводит к финансовым потерям. Недостаток оборотных средств вызывает перебои в обеспечении материальными ресурсами, их излишек приводит к замедлению их оборачиваемости, образованию сверх нормативных запасов материальных ценностей и связанных с этим дополнительных затрат организации.

Потребность организации в оборотных средствах зависит от множества факторов: от объема производства и реализации; вида бизнеса (характера деятельности организации); масштаба деятельности; длительности производственного цикла, структуры капитала организации; учетной политики организации и системы расчетов; условий и практики кредитования хозяйственной деятельности организации уровня материально-технического снабжения; видов и структуры потребляемого сырья; темпов роста объемов производства и реализации продукции организации и других факторов.

Нормируемые оборотные средства получают отражение в финансовых планах организации, тогда как ненормируемые оборотные средства объектом планирования практически не являются.

Определяют потребность организации, в оборотных средствах исходя из времени пребывания оборотных средств в сфере производства и в сфере обращения, которое зависит от перечисленных факторов. При этом время пребывания оборотных средств в производстве - это время, в течение которого оборотные средства производства находятся в процессе непосредственного функционирования (или обработки); время перерывов в процессе производства, не требующих затрат рабочей силы; время, в течение которого оборотные средства производства пребывают в состоянии запасов.

Время пребывания оборотных средств в сфере обращения охватывает время нахождения их в форме остатков нереализованной продукции, денежных средств в кассе организации, на счетах в банках и в расчетах с хозяйствующими субъектами. Отсюда ясно, что общее время оборота оборотных средств (длительность одного оборота или скорость оборота) складывается из времени пребывания их в сфере производства и в сфере обращения. Оно является важнейшей характеристикой, влияющей на эффективность использования оборотных средств и финансовое состояние организации.

Скорость оборота оборотных средств характеризует уровень производственного потребления оборотных средств. Чем выше скорость оборота, чем меньше потребности организации в оборотных средствах. Это может быть достигнуто как за счет ускорения процессов реализации продукции, так и за счет уменьшения затрат на производство и снижения себестоимости продукции.

Кроме того на величине оборотных средств сказывается надежность функционирования систем снабжения и сбыта. Чем ниже надежность снабжения, тем выше риск остаться без необходимых сырья и материалов. Чем меньше вероятность своевременной оплаты счетов покупателями, тем выше риск роста дебиторской задолженности и, как следствие недостаток средств для расчетов с поставщиками. В этих условиях, чтобы избежать простоев из-за отсутствия сырья, организации вынуждены создавать резервы и пополнять запасы, увеличивая тем самым оборотные средства. Но это увеличение требует дополнительных затрат. Вследствие чего инвестированный капитал будет расти, а его рентабельность падать. Такая тенденция не соответствует интересам организации, заинтересованного как раз в обратном. Очевидно, что от руководителей организации требуется, чтобы величина оборотных активов устанавливалась непроизвольно, а так чтобы, как минимум обеспечить требуемую инвесторами отдачу на капитал.

Управление оборотными средствами организации включает два направления: использования и источники формирования (Рисунок 4).

Информация о размерах собственных источников средств представлена в основном в разделе баланса "Капитал и резервы". Информация о заемных и привлеченных источников средств представлена в пятом разделе пассива баланса. Наличие собственных оборотных средств определяется по данным баланса, как разность между собственным капиталом и внеоборотными активами.

Формирование оборотных средств происходит в момент создания организации и образования его уставного фонда за счет инвестиционных средств учредителей. Собственные оборотные средства организации как правило используют для формирования запасов. В дальнейшем минимальная потребность организации в оборотных средствах покрывается за счет собственных источников: прибыли, уставного капитала, резервного капитала, фонда накопления и целевого финансирования, однако в силу целого ряда объективных причин у организации возникают временные дополнительные потребности в оборотных средствах, покрыть которые за счет собственных источников невозможно. В таких случаях привлекаются заемные источники: банковские и коммерческие кредиты, займы, инвестиционный налоговый кредит, инвестиционные вклады работников организации. Кредит, как источник оборотных средств, может выполнять разные роли: дополнительным источником при недостатке собственных средств; источником покрытия непостоянной части оборотных активов; финансовым рычагом, повышающих рентабельность собственных средств.

|

Рисунок 3 - Механизм управления оборотными средствами организации

Кредиторская задолженность является источником оборотных средств, поскольку деньги, не уплаченные кредиторам, остаются в обороте предприятия и являются источником его текущей деятельности. Но кредиторская задолженность неоднородна, и соответственно каждая часть выполняет свою роль. Непосредственно кредиторы - это неплатежи поставщикам, подрядчикам, бюджетам, по оплате труда и другие, как правило из-за отсутствия средств. Векселя к уплате - это коммерческий кредит, т.е. отсрочка платежа, возникающая по взаимному согласию предприятия со своими поставщиками. Авансы полученные также нельзя относить к неплатежам, так как это результат договорных отношений и довольно часто предварительная оплата.

2. Методы и основные этапы управления текущими активами организации

Управление оборотными активами имеет два аспекта: операционный (производственный) и финансовый. Операционный аспект касается управления всеми видами производственных запасов и дебиторской задолженностью. Финансовая сторона связана с вопросами финансирования оборотных средств, управлением движением денежных средств, выдачей и приобретением предприятием долговых обязательств, обе стороны управления оборотными средствами взаимосвязаны и взаимообусловлены. Хотя и представляют разные формы движения оборотных средств.

Операционный аспект управления оборотными средствами заключается в регулировании объемов материальных запасов (сырья, незавершенного производства, готовой продукции), величины дебиторской задолженности и остатков денежных средств. Он зависит от технологии производства, влияющей на длительность производственного процесса и соответственно на объемы незавершенной производством продукции.

Производственный процесс включает несколько этапов: хранение производственных запасов с момента их поступления на склад до момента их отпуска на производство; производства; хранение готовой продукции.

Управление запасами имеет огромное значение, как в технологическом, так и в финансовом аспекте. С позиции управления финансами организации запасы - это иммобилизованные средства, т.е. средства в известном смысле отвлеченные из оборота.

Важнейшей характеристикой управления оборотными средствами является длительность их полного оборота. От нее зависит величина потребности организации в оборотном капитале. Чем он быстрее оборачивается, тем короче время одного оборота, и соответственно, меньше потребность в оборотных средствах. Период от момента поступления на организации сырья и материалов до момента получения денег за произведенную из них продукцию называется операционным циклом (Рисунок 4).

Рисунок 4 - Структура операционного цикла

В зависимости от места осуществления оборота операционный цикл делится на две части. Одна характеризует движение оборотных средств внутри организации. Она называется периодом оборота производственных запасов и включает в себя время от момента поступления в организации сырья до момента продажи изготовленной из него продукции. Другими словами, его продолжительность равна среднему времени пребывания материалов на складе плюс время изготовления продукции (время пребывания продукции в состоянии незавершенного производства) и плюс среднее время хранения готовой продукции на складе. Средняя длительность периода оборота производственных запасов равна частному от деления стоимости всех запасов на среднесуточную величину переменных расходов, так как запасы учитываются по переменным расходам на производство.

Вторая часть операционного цикла связана с движением оборотных средств за пределами производственного процесса в организации. Ее называют периодом оборота дебиторской задолженности. Она охватывает период времени от момента продажи продукции до получения причитающихся за нее денег. Это средний период оплаты долговых обязательств, выданных организации. Следует отметить, что он должен определяться делением дебиторской задолженности на среднесуточную выручку, так как дебиторская задолженность, и выручка рассчитываются в одинаковых ценах, включающих в себя прибыль. Продолжительность операционного цикла непосредственно связана с производственной (операционной) стороной управления оборотными средствами и служит ее характеристикой.

Важной характеристикой управления оборотными средствами служит период времени от момента выплаты организацией денег за поставленные ему сырье и материалы до момента получения им денег за изготовленную из них продукцию. Из-за того, что продавцы обычно предоставляют покупателям отсрочку платежа, у покупателей возникает кредиторская задолженность поставщикам. Время от момента приобретения запасов до выплаты продавцу денег за них составляет период оплаты кредиторской задолженности. В течение этого периода запасы финансируются за счет кредиторской задолженности. А его длительность определяется как частное от деления кредиторской задолженности на среднесуточную себестоимость.

Разность между длительностью операционного цикла и периодом оплаты кредиторской задолженности представляет собой финансовый цикл, в течение которого потребность предприятия в оборотных средствах покрывается за счет его чистого оборотного капитала и заемных денежных средств. Поэтому, чем продолжительнее финансовый цикл, тем больше требуется чистого оборотного капитала, а при недостатке - краткосрочных заимствований.

Финансовое положение организации находится в непосредственной зависимости от того, насколько быстро средства, вложенные в активы, превращаются в реальные деньги. Для оценки эффективности использования оборотных средств, применяются показатели оборачиваемости активов. При проведении анализа используется две группы показателей оборачиваемости (деловой активности): коэффициенты оборачиваемости и периоды оборота. Коэффициенты оборачиваемости характеризуют число оборотов, совершенных определенным видом активов, а расчет второй группы показателей позволяет оценить продолжительность (в днях) одного периода оборота элементов актива и пассива баланса.

Скорость оборота текущих активов организации является одной из качественных характеристик проводимой финансовой политики: чем скорость оборота выше, тем выбранная стратегия эффективнее.

Под оборачиваемостью оборотных средств понимается длительность одного полного кругооборота средств с момента превращения оборотных средств в денежной форме в производственные запасы и до выхода готовой продукции и ее реализации. Кругооборот средств завершается зачислением выручки на счет организации.

Оборачиваемость оборотных средств неодинакова в организациях как одной, так и различных отраслей экономики, что зависит от организации производства и сбыта продукции, размещения оборотных средств и других факторов.

Оборачиваемость оборотных средств характеризуется взаимосвязанными показателями: длительностью одного оборота в днях, числом оборотов за определенный период - год, полугодие, квартал, суммой занятых в организации оборотных средств на единицу продукции.

Оборачиваемость оборотных активов выражается с помощью системы коэффициентов:

коэффициент оборачиваемости;

коэффициент загрузки оборотных активов на 1р. реализованной продукции;

длительность одного оборота;

рентабельности оборотного капитала;

абсолютного высвобождения оборотных средств;

относительного высвобождения оборотных средств.

Коэффициент оборачиваемости отражает число кругооборотов, совершаемых оборотными средствами организации и характеризует объем реализованной продукции на 1р., вложенный в оборотные средства. Также характеризует уровень производственного потребления оборотных средств.

Коэффициент загрузки - показатель, обратный коэффициенту оборачиваемости, используется для планирования и показывает величину оборотных средств, затрачиваемых на каждый рубль реализованной продукции.

При управлении оборотными средствами следует рассматривать длительность оборота отдельных элементов оборотных активов.

Длительность оборота товарно-материальных запасов показывает время, необходимое для превращения производственных запасов в готовую продукцию и ее реализации.

Длительность оборота дебиторской задолженности отражает средний срок получения платежа от покупателей.

Длительность оборота кредиторской задолженности отражает средний срок оплаты платежей поставщикам за сырье и материалы.

Длительность оборота денежных средств показывает время с момента оплаты организацией производственных запасов до момента получения выручки от реализации продукции или это период между платежами за сырье и рабочую силу и погашением дебиторской задолженности.

Оборачиваемость оборотных средств может ускоряться и замедляться. При замедлении оборачиваемости в оборот необходимо вовлекать дополнительные средства. Эффект ускорения оборачиваемости выражается в сокращении потребности в оборотных средствах в связи с улучшением их использования, их экономии, что влияет на прирост объемов производства и, как следствие, на финансовые результаты. Ускорение оборачиваемости ведет к высвобождению части оборотных средств, которые используются либо для нужд производства, либо для накопления на расчетном счете. В конечном итоге улучшается платежеспособность и финансовое состояние организации.

Высвобождение оборотных средств может быть абсолютным и относительным. Абсолютное высвобождение - это прямое уменьшение потребности в оборотных средствах для выполнения планового объема производства продукции. Относительное высвобождение оборотных средств происходит в тех случаях, когда при наличии оборотных средств в пределах плановой потребности обеспечивается перевыполнение плана производства продукции. При этом темп роста объема производства опережает темп роста остатков оборотных средств.

Показатель рентабельности оборотного капитала характеризует прибыль, получаемую на каждый рубль оборотного капитала, и отражает эффективность работы организации, т.к. именно оборотный капитал обеспечивает оборот всех ресурсов.

Управление оборотными активами имеет целью оптимизацию их величины. В ее основе лежит сопоставление расходов на создание и содержание оборотных активов с экономией, получаемой от сокращения потерь, вызванных недостатком.

Дело в том, что увеличение оборотных активов оказывает двоякое воздействие на издержки. С одной стороны, рост оборотных активов влечет за собой увеличение расходов на их финансирование и содержание. Например, увеличение запасов сырья и материалов требует изыскания дополнительных средств для их закупок и содержание.

С другой стороны, недостаток оборотных средств может обернуться неполной загрузкой оборудования, простоями работников, ухудшением репутации предприятия среди его контрагентов и потерей заказчиков.

Теоретически на предприятии каждому объему оборотных активов может быть поставлено в соответствие, с одной стороны величина суммарных издержек на их финансирование и содержание, а с другой - затраты, вызываемые недостатком оборотных активов. Содержание и цель операционного управления оборотными средствами предприятия заключаются в определении и последующим поддержании такого уровня оборотных активов, при которых величина указанных выше суммарных издержек была бы минимальной.

Общий подход к определению оптимальной величины оборотных активов можно проиллюстрировать (рисунок 5).

Рисунок 5 - Определение оптимальной величины оборотных активов

Кривая А - показывает рост затрат на финансирование и содержание активов при возрастании их величины.

Кривая Б - отражает динамику издержек, вызванных недостаточностью оборотных средств у организации.

Кривая В - сумму всех перечисленных затрат.

На рисунке 5 изображены три кривые. В - отображает изменение суммарных издержек при увеличение размера оборотных средств организации, абсцисса точки, которая достигает минимума, показывает оптимальную величину оборотных средств, требующуюся организации для производства данного количества продукции.

Финансовый аспект управления оборотными средствами заключается в своевременном обеспечении операционной (производственной) деятельности финансовыми ресурсами, и в количестве обеспечивающим, нормальную платежеспособность предприятия. Сложность этой работы заключается в том, что в нормальных условиях лишь относительно небольшая часть продукции реализуется с немедленным расчетом или даже предоплатой. В то же время значительная часть взаимоотношений предприятия с поставщиками и покупателями по поставке сырья и продаже готовой продукции не в форме прямого обмена товар - деньги или деньги - товар, а посредством долговых обязательств, предполагающих отсрочку, либо платежа, либо поставок. Управление финансовым циклом представляет собой основное содержание управление финансами предприятия и его денежными потоками.

В условиях рынка, когда хозяйственная деятельность организации и ее развитие осуществляются как за счет собственных средств, так и за счет заемных средств, важную аналитическую характеристику приобретает финансовая независимость организации от внешних заемных источников. Запас источников собственных средств - это запас финансовой устойчивости организации, при том условии, что его собственные средства превышают заемные.

Методы управления финансовым циклом организации определяются его финансовым состоянием.

Финансовая устойчивость формируется в процессе всей производственно-хозяйственной деятельности и является главным компонентом общей устойчивости организации.

Финансовая устойчивость - это такое состояние финансовых ресурсов, их распределение и использование, которое обеспечивает развитие организации на основе роста прибыли и капитала при сохранении платежеспособности и кредитоспособности в условиях допустимого уровня риска.

На устойчивость организации оказывают влияние различные факторы:

Положение организации на товарном рынке;

Производство дешевой и пользующейся спросом продукции;

Потенциал в деловом сотрудничестве;

Степень зависимости от внешних кредиторов и инвесторов;

Наличие платежеспособных дебиторов;

Эффективность хозяйственных и финансовых операций и т.д.

Причем, важным аспектом финансовой устойчивости организации является характер финансирования процесса формирования оборотных активов в целом и, особенно, их стратегически важной части - запасов.

Поэтому анализ показателей финансовой устойчивости проводится на основе расчета четырех групп показателей: показателей структуры капитала, показателей обеспеченности собственным оборотным капиталом, показателей обеспеченности запасов основными источниками их формирования, а также чистых активов.

Величина собственного оборотного капитала используется для расчета ряда важных аналитических коэффициентов:

Коэффициент обеспеченности оборотных активов (рекомендуемое значение этого показателя 0,3, критический уровень 0,1);

Коэффициент обеспеченности оборотных активов характеризует степень обеспеченности организации собственным оборотным капиталом, необходимую для поддержания финансовой устойчивости.

Коэффициент обеспеченности материальных запасов показывает, в какой степени материальные запасы покрыты собственными источниками и не нуждаются в привлечении заемных. Уровень данного показателя оценивается прежде всего в зависимости от материальных запасов организации. Если их величина значительно выше обоснованной потребности, то собственные оборотные средства могут покрыть лишь часть материальных запасов, т.е. показатель будет меньше единицы. И наоборот, при недостаточности материальных запасов для бесперебойного осуществления хозяйственной деятельности, показатель может быть выше единицы, но это не всегда можно считать признаком хорошего финансового состояния организации.

В числителе формул, используемых при расчете, рассмотренных выше показателей находится собственный оборотный капитал, поэтому в целом улучшение состояния оборотных средств зависит от опережающего роста суммы собственных оборотных средств по сравнению с общим ростом оборотных активов, материальных запасов и собственных источников средств.

Классификация оборотных средств по степени ликвидности и степени финансового риска характеризуют качество средств организации, находящихся в обороте. Задача такой классификации - выявление тех текущих активов, возможность реализации которых представляется маловероятной. Ликвидность - активов определяется степенью быстроты их превращения в деньги. Ликвидность организации - это его платежеспособность, то есть способность полностью и своевременно рассчитываться по своим краткосрочным обязательствам.

Анализ ликвидности организации представляет собой анализ ликвидности баланса и заключается в сравнении средств по активу, сгруппированных по степени ликвидности и расположенных в порядке убывания с обязательствами по пассиву, объединенными по срокам их погашения в порядке возрастания сроков. Ликвидность баланса определяется как степень покрытия обязательств предприятия его активами, срок превращения которых в денежную форму соответствует сроку погашения обязательств. Баланс считается абсолютно ликвидным при условии следующих соотношений групп активов и обязательств: А1 ³ П1; А2 ³ П2; А3 ³ П3; А4 £ П4.

Таблица 3 - Критерии оценки ликвидности баланса

| Параметр | Ситуация | |||||||

| А | 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| Система неравенств | ||||||||

| Код ситуации | (1,1,1) | (1,1,0) | (1,0,1) | (1,0,0) | (0,1,1) | (0,1,0) | (0,0,1) | (0,0,0) |

В условиях рынка повышается значение платежеспособности предприятия, так как возрастает необходимость своевременной оплаты предприятием текущих платежных требований. Под платежеспособностью предприятия понимают способность к полному и своевременному погашению долговых обязательств организации.

Платежеспособность означает наличие у организации денежных средств и их эквивалентов, достаточных для расчетов по кредиторской задолженности, требующей немедленного погашения, и краткосрочным кредитам и займам. Таким образом, на первой стадии основными этапами анализа платежеспособности являются:

а) установление наличия в достаточном объеме средств на расчетном счете;

б) выявление просроченных краткосрочных обязательств.

Вторая стадия анализа - расчет финансовых коэффициентов, которые характеризуют платежеспособность.

Существует три коэффициента ликвидности, с помощью которых оценивается платежеспособность предприятия.

Традиционно расчеты начинают с определения коэффициента абсолютной (мгновенной) ликвидности, который рассчитывается как отношение наиболее ликвидных активов к сумме наиболее срочных обязательств и краткосрочных пассивов (сумма кредиторской задолженности и краткосрочных кредитов). Коэффициент показывает, какая часть текущей задолженности может быть погашена в ближайшее к моменту составления баланса время, что является одним из условий платежеспособности (норматив Кмл ³ 0,2).

Следующим коэффициентом является коэффициент критической ликвидности (или промежуточный коэффициент покрытия).

На заключительном этапе рассчитывают коэффициент текущей ликвидности (или коэффициент покрытия). Коэффициент текущей ликвидности показывает, в какой степени текущие активы покрывают краткосрочные обязательства. Он характеризует платежные возможности организации, оцениваемые при условии не только своевременных расчетов с дебиторами и благоприятной реализации готовой продукции, но продажи в случае нужды прочих элементов материальных оборотных средств. Уровень коэффициента покрытия зависит от отрасли производства, длительности производственного цикла, структуры запасов и затрат. Нормальным значением для данного показателя считается "2". Выполнение этого норматива организацией означает, что на каждый рубль его краткосрочных обязательств приходится не меньше двух рублей ликвидных средств. Превышение установленного норматива свидетельствует о том, что организация располагает достаточным объемом свободных ресурсов, формируемых за счет собственных источников. С точки зрения кредиторов, подобный вариант формирования оборотных средств является наиболее предпочтительным.

Отчетности: 1. Дескриптивные модели; 2. Предикативные модели; 3. Нормативные модели; Дескриптивные модели – это модели описательного характера. Они являются основными для оценки финансового состояния организации. К ним можно отнести построение системы отчетных балансов, представление финансовой отчетности в разрезах, вертикальный и горизонтальный анализ отчетности, ...

57 обособленно. Данный вопрос рассмотрен теоретически, так как в ООО "Таир-Дон" отсутствуют валютный и специальные счета в банках. 3. Анализ движения денежных средств в ООО "ТАИР-ДОН" 3.1 Цель и задачи анализа в управлении денежными средствами организации Для оценки эффективности использования денежных средств организации следует установить цель и задачи управления их потоками (таблица...

... (рис. 2, 3, 4) можно определить тип политики формирования оборотных активов. ООВ ОА 61,37% КО 59,93 О Рис. 1. Структура активов и пассивов МП «Тотемский хлебокомбинат» в 2006 г. году Политику управления текущими активами, по методике Бланка и Шохина, выбранную предприятием в 2007-2008 годах можно...

Рассмотрим понятие, формулу расчета и экономический смысл чистых активов компании.

Чистые активы

Чистые активы (англ. Net Assets ) – отражают реальную стоимость имущества предприятия. Чистые активы рассчитываются акционерными обществами, обществами с ограниченной ответственностью, государственными предприятиями и органами надзора. Изменение чистых активов позволяет оценить финансовое состояние предприятия, платежеспособность и уровень риска банкротства. Методика оценки чистых активов регламентирована законодательными актами и служит инструментом диагностики риска банкротства компаний.

Стоимость чистых активов. Формула расчета

В состав активов входят внеоборотные и оборотные активы за исключением задолженности учредителей по взносам в уставной капитал и затрат на выкуп собственных акций. Пассивы включают в себя краткосрочные и долгосрочные обязательства за исключением доходов будущих периодов. Формула расчета имеет следующий вид:

ЧА – стоимость чистых активов предприятия;

А1 – внеоборотные активы предприятия;

А2 – оборотные активы;

ЗУ – задолженности учредителей по взносам в уставной капитал;

ЗВА – затраты по выкупу собственных акций;

П2 – долгосрочные обязательства

П3 – краткосрочные обязательства;

ДБП – доходы будущих периодов.

Величина чистых активов рассчитывается на основе данных бухгалтерского баланса (Форма №1), и формула имеет следующий вид:

Пример расчета стоимости чистых активов бизнеса в Excel

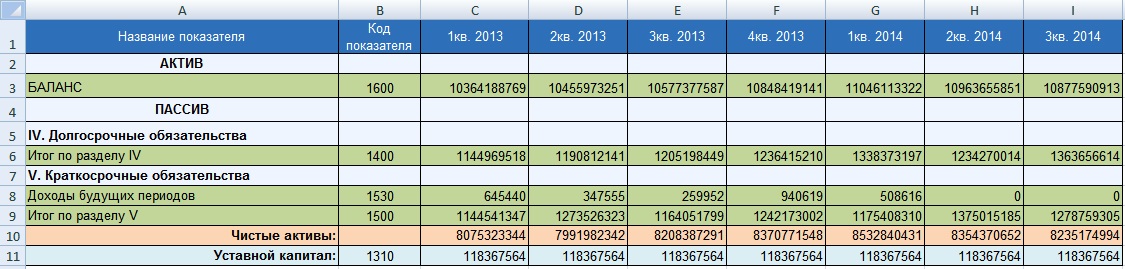

Рассмотрим пример расчета стоимости чистых активов для организации ОАО «Газпром». Для оценки стоимости чистых активов необходимо получить бухгалтерскую отчетность с официального сайта компании. На рисунке ниже выделены строки баланса необходимые для оценки величины чистых активов, данные представлены за период с 1 квартала 2013 года по 3 квартал 2014 года (как правило, оценка чистых активов проводится ежегодно). Формула расчета чистых активов в Excel имеет следующий вид:

Чистые активы

=C3-(C6+C9-C8)

Видео-урок: «Расчет величины чистых активов»

Анализ чистых активов проводится в следующих задачах:

- Оценка финансового состояния и платежеспособности компании (см.→ « «).

- Сравнение чистых активов с уставным капиталом.

Оценка платежеспособности

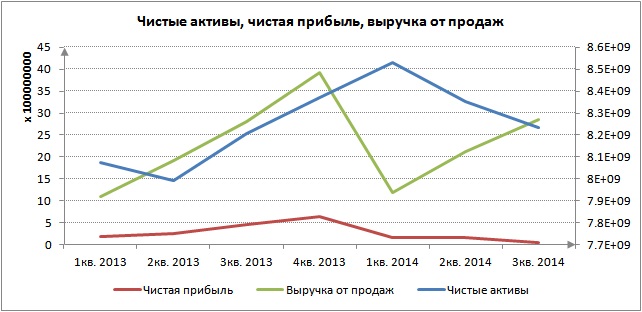

Платежеспособность представляет собой способность предприятия рассчитываться за свои обязательства своевременно и в полном объеме. Для оценки платежеспособности производят, во-первых, сравнение величины чистых активов с размером уставного капитала и, во-вторых, оценка тенденции изменения. На рисунке ниже показана динамика изменения чистых активов по кварталам.

Анализ динамики изменения чистых активов

Следует разделять платежеспособность и кредитоспособность, так кредитоспособность показывает возможность предприятия расплачиваться по своим обязательствам с помощью наиболее ликвидных видов актива (см.→ ). Тогда как платежеспособность отражает возможность погашения долгов как с помощью наиболее ликвидных активов, так и медленно реализуемых: станки, оборудование, здания и т.д. В результате это может отразиться на устойчивости долгосрочного развития всего предприятия в целом.

На основе анализа характера изменения чистых активов производится оценка уровня финансового состояния. В таблице ниже показана взаимосвязь между тенденцией изменения чистых активов и уровнем финансового состояния.

Сравнение чистых активов с уставным капиталом

Помимо динамической оценки, величину чистых активов для ОАО сравнивают с размером уставного капитала. Это позволяет оценить риск банкротства предприятия (см.→ ). Данный критерий сравнения определен в законе ГК РФ (п. 4 ст. 99 ГК РФ; п. 4 ст. 35 Закона об акционерных обществах ). Не соблюдение данного соотношение приведет к ликвидации в судебном порядке данного предприятия. На рисунке ниже представлено соотношение чистых активов и уставного капитала. Чистые активы ОАО «Газпром» превышают уставной капитал, что исключает риск банкротства предприятия в судебном порядке.

Чистые активы и чистая прибыль

Чистые активы анализируются также с другими экономико-финансовыми показателями организации. Так динамика роста чистых активов сопоставляется с динамикой изменения выручки от продаж и . Выручка от продаж является показателем отражающим эффективность систем продаж и производства предприятия. Чистая прибыль является важнейшим показателем прибыльности деятельности бизнеса, именно за счет нее прежде всего финансируются активы предприятия. Как видно из рисунка ниже, чистая прибыль в 2014 году снизилась, что в свою очередь отразилось на величине чистых активов и финансовом состоянии.

Анализ темпа роста чистых активов и международного кредитного рейтинга

В научной работе Жданова И.Ю. показывается наличие тесной связи между темпом изменения чистых активов предприятия и значением международного кредитного рейтинга таких агентств как Moody’s, S&P и Fitch. Снижение экономических темпов роста чистых активов приводит к уменьшению кредитного рейтинга. Это в свою очередь приводит к снижению инвестиционной привлекательности предприятий для стратегических инвесторов.

Резюме

Стоимость чистых активов является важным показателем величины реального имущества предприятия. Анализ динамики изменения данного показателя позволяет оценить финансовое состояние и платежеспособность. Величина чистых активов используется в регламентированных нормативных документах и законодательных актах для диагностики риска банкротства компаний. Снижение темпа роста чистых активов предприятия приводит к уменьшению не только финансовой устойчивости, но и уровня инвестиционной привлекательности. Подписывайтесь на рассылку по экспресс методам финансового анализа предприятия.

Классификация активов

Активы компании включают в себя стоимостное выражение ресурсов, которыми обеспечивается производственный процесс предприятия. К активам можно отнести:

- Внеоборотные фонды (сооружения, здания, станки и оборудование, транспорт и др.),

- Оборотные фонды (денежные средства, задолженность дебиторов, краткосрочное вложение средств и др.).

Учет активов является обязательным для большинства российских предприятий. Все активы сосредоточены в левой части баланса и разделяются в соответствии с назначением:

- Первый раздел баланса представлен внеоборотными активами (основные средства и нематериальные активы), которые учитываются в соответствии с остаточной стоимостью за вычетом износа (строка 1100 бухгалтерского баланса);

- Второй раздел баланса представлен оборотными средствами, которые напрямую участвуют в процессе производства (строка 1200 бухгалтерского баланса).

Формула среднегодовой стоимости активов по балансу

Для расчета средней суммы активов предприятия за год необходимо сложить величину активов на начало и конец года. Далее эта сумма делится на 2 или умножается на 0,5.

Формула среднегодовой стоимости активов по балансу использует данные бухгалтерской отчетности.

В общем виде формула среднегодовой стоимости активов по балансу выглядит следующим образом:

СА ср = (САнп + САкп) / 2

Здесь СА ср – среднегодовая стоимость активов,

САнп – стоимость активов на начало периода,

САкп – стоимость активов на конец периода (года).

Формула среднегодовой стоимости активов по балансу позволяет провести расчет как по активам предприятия в целом, так и в отдельности по оборотным и внеоборотным активам.

Особенности расчета

Активы предприятия в сумме зафиксированы по строке 1600 бухгалтерского баланса, который составляется бухгалтерами на конец каждого года. Применяя данную формулу, используют показатели по балансу за несколько лет, при этом из баланса за каждый год берется показатель по строке 1600, суммируется и делится впоследствии на 2.

В случае расчетов по оборотным активам формула среднегодовой стоимости активов по балансупотребует информации из 1200 строки баланса. Если же необходим расчет по внеоборотным активам, то бухгалтер использует показатели по 1100 строке бухгалтерского баланса. Использовать показатели нужно аналогичным способом путем нахождения средней стоимости активов и сопоставления данных по балансу за соответствующие годы.

Значение среднегодовой стоимости активов по балансу

Среднегодовая стоимость активов, которая вычисляется аналитиками, используется в дальнейшем при расчете коэффициентов, которыми можно характеризовать состояние и эффективность работы любого предприятия:

- Рентабельность активов,

- Коэффициент оборачиваемости активов и др.

Также показатель применяют в целях нахождения причин, которые привели к изменениям в работе предприятия, и принятия решений в области управления ресурсами.

Показатель среднегодовой стоимость активов может дать более точное понимание величины и стоимости активов, при этом он нивелирует обстоятельства, способные исказить реальную сумму активов.

Если сопоставляются показатели оборачиваемости активов разных предприятий за различные годы, то необходимо провести проверку единообразия оценки среднегодовой суммы активов.

Примеры решения задач

Актив баланса включает два раздела, представленные по эко-номической однородности с точки зрения ликвидности имуще-ства следующими основными группами.

Первый раздел «Внеоборотные активы» содержит разнообразные по своей природе активы: нематериальные активы, основные средства, незавершённые капитальные вложения, долгосрочные финансовые вложения, доходные вложения в ма-териальные ценности. Объе-диняет их длительный характер использования и принадлежность к наименее мобильным (внеоборотным) активам.

В следующей таблице представлена схема первого раздела актива баланса с указанием счетов, остатки по которым отражаются в соответствующей строке баланса.

«Нематериальные активы» (строка 110). Данный подраздел от-ражает имущественные права, возникающие из автор-ских и иных договоров на произведения науки, литературы, искусства, права, учитываемые на одноименном счёте 04. К ним относят: патенты, товарные знаки (знаки обслуживания), организационные рас-ходы (расходы по созданию организа-ции) и иные, аналогичные перечисленным, права и активы, т. е. не имеющие физической субстанции, но обладающие стоимостью, основан-ной на соответствующих исключительных правах их собственни-ка. По строке 110 «Нематериальные активы» отражается остаточная стоимость нематериальных активов. Она равняется разнице остатков по счетам 04 «Нематериальные активы» и 05 «Амортизация нематериальны» активов».

«Основные средства» (строки 120). Важнейшим элементом про-изводственного процесса являются основные средства как совокуп-ность материально-вещественных ценностей, действующих в неизмен-ной форме в течение длительного времени и утрачивающих свою стои-мость по частям. К ним относится имущество, которое служит более 12 месяцев, не предназначено для продажи, способно приносить доход, и используется для производства продукции или управленческих нужд. Основные средства - преобладающая группа в составе иму-щества промышленного предприятия среди других групп, пред-ставленных в первом разделе актива баланса. Это также долго-срочные активы (земельные участки и объекты природопользо-вания, здания, сооружения, машины и оборудование), использу-емые в процессе хозяйственной деятельности. Объекты основных средств показывают по остаточ-ной стоимости (первоначальная стоимость за минусом амортизации). В данном подразделе указывается остаточная стоимость объектов, учтённых на счёте 01 «Основные средства».

«Незавершённое строительство» (строка 130). В данном подразделе отражается стоимость незаконченного строительства, осуществляемого как хозяйственным, так и подрядным способом (вложения во внеоборотные активы), а также затраты по формированию основного стада, геологоразведочным работам и сум-мы авансов, выданных в связи с осуществлением капитальных вложе-ний, а также оборудование, требующее монтажа и предназначенное для установки (07 счёт «Оборудование к установке»). По строке 130 «Незавершённое строительство» собираются остатки по счетам 07 «Оборудование к установке», 08 «Вложения во внеоборот-ные активы», а также по счёту 60 субсчёт «Расчёты по авансам выдан-ным» (в части авансовых платежей на осуществление капитальных вложений).

«Долгосрочные финансовые вложения» (строки 140). В данном подразделе организация показывает долгосрочные (на срок более года) инвестиции в ценные бумаги, облигации, иные ценные бумаги, а также в уставные (складочные) капиталы или предоставленные займы на срок более 12 месяцев

Можно дать расшифровку этой строки. Например:

— инвестиции в дочерние общества;

— инвестиции в зависимые общества;

— суммы займов, предоставленные другим организациям на срок бо-лее года.

«Отложенные налоговые активы» (строка 145). По данной строке показывается стоимость той части налога на прибыль, которая должна привести к уменьшению налога на прибыль, подлежащего к уплате в бюджет в следующих за отчётным периодах. Отложенный налоговый актив возникает, если в бухгалтерском или налоговом учёте моменты признания доходов (расходов) не совпадают. Его можно рассчитать по формуле

Дебетовое сальдо по счёту 09 записывается в балансе по строке 145 «Отложенный налоговый актив».

«Прочие внеоборотные активы» (строка 150). Определённого переч-ня, что включает эта строка, нет. По данной строке отражаются сведения об имуществе и вложениях, которые не нашли отражения по другим строкам раздела I. Они указываются по строке 150 «Прочие внеоборотные активы».

Второй раздел актива баланса «Оборотные активы» представляет три бло-ка наиболее ликвидных активов. Это мобильные средства орга-низации, поскольку они в короткое время могут быть обращены в наи-более ликвидную их часть - денежные средства. Здесь представ-лены средства как непосредственно используемые внутри орга-низации (производственные запасы и затраты в незавершённом производстве), обязательства внутри и за её пределами (дебитор-ская задолженность), краткосрочные финансовые вложения, т.е. предоставленные организациям на срок менее 12 месяцев: соб-ственные акции, выкупленные у акционеров и т.п.), так и денеж-ные средства.

В следующей таблице представлена схема второго раздела актива баланса, в которой для удобства указаны счета, остатки по которым отражаются в соответствующей строке баланса

| Раздел II. Оборотные активы | Код строки |

| Запасы | |

| в том числе: | |

| сырье, материалы и другие аналогичные ценности (10,16) | |

| животные на выращивании и откорме (11) | |

| затраты в незавершённом производстве (20,21,23,25,26, 29,44) | |

| готовая продукция и товары для перепродажи (41,43) | |

| товары отгруженные (45) | |

| расходы будущих периодов (97) | |

| прочие запасы и затраты | |

| Налог на добавленную стоимость по приобретенным ценностям (19) | |

| Дебиторская задолженность (платежи по которой ожидаются более чем через 12 месяцев после отчётной даты) | |

| в том числе покупатели и заказчики 62,76) | |

| Дебиторская задолженность (платежи по которой ожидаются в течение 12 месяцев после отчётной даты) | |

| в том числе покупатели и заказчики (62,76) | |

| Краткосрочные финансовые вложения (58) | |

| Денежные средства (50,51,52,55) | |

| Прочие оборотные активы | |

| Итого по разделу II |

По строке 210 «Запасы» отражаются сводные данные о запасах и затратах фирмы.

Данные в строку «Сырье, материалы и другие аналогичные ценно-сти» заполняются:

— по дебетовому остатку счёта 10 «Материалы» (если в учёте материа-лы отражаются по фактической себестоимости);

— по дебетовым остаткам счетов 15 «Заготовление и приобретение материальных ценностей» и 16 «Отклонение в стоимости материальных ценностей» (если применяются учётные цены).

Строку «Животные на выращивании и откорме» заполняют в основ-ном сельскохозяйственные организации. В неё записывают дебетовое сальдо по счёту 11 «Животные на выращивании и откорме».

В строке «Затраты в незавершённом производстве» отражается сто-имость продукции, которая не прошла всех стадий обработки, или изде-лий, не прошедших технологическую приёмку.

Для заполнения этой строки суммируются остатки по счетам:

— 20 «Основное производство»;

— 21 «Полуфабрикаты основного производства»;

— 23 «Вспомогательные производства»;

— 29 «Обслуживающие производства и хозяйства»;

— 46 «Выполненные этапы по незавершённым работам»;

— 44 «Расходы на продажу».

Для отражения в балансе остатков готовой продукции и товаров нужно за-полнить строку «Готовая продукция и товары для перепродажи» . В неё записывается дебетовое сальдо по счетам 41 «Товары», 43 «Готовая продук-ция» за минусом кредитового сальдо по счёту 42 «Торговая наценка».

Строка «Товары отгруженные» (сальдо одноименного счёта 45) предназначена для отражения про-дукции (товаров), выручка от продажи которой определённое время не может быть признана в бухгалтерском учёте (например, при экспорте про-дукции). Сюда же записывают стоимость готовых изделий, которые пере-даны другим организациям для продажи на комиссионных началах.

Затраты, понесённые организацией в отчётном периоде, но относящиеся к бу-дущим периодам, в бухгалтерском учёте записываются на счёте 97 «Рас-ходы будущих периодов». Сальдо по этому счёту нужно указать в балансе по строке «Расходы будущих периодов» .

В строке «Прочие запасы и затраты» можно показать, например, часть коммерческих расходов, которые относятся к остатку нереализованной продукции и не списаны со счёта 44 «Расходы на продажу» .

Строка 220. Счёт 19 «Налог на добавленную стоимость по приобретенным ценностям» может иметь остаток. Как правило, когда товары (работы, услуги) еще не оплачены. В таком случае этот остаток записывается в балансе по строке 220 «Налог на добавленную стоимость по приобретённым ценностям» .

Строки 230 и 240. «Дебиторская задолженность (платежи по которой ожидаются бо-лее чем через 12 месяцев после отчётной даты)» и «Дебиторская задолженность (платежи по которой ожидаются в течение 12 месяцев после отчётной даты)». Как видно из названия подраздела, основным критерием оценки дебиторской задолженности является период её погашения, то есть срок, установленный для взыскания задолженности по обязательствам.

Service Temporarily Unavailable

Причём в аналитических строках выделяется задолженность покупателей и заказчиков

Строка 250 «Краткосрочные финансовые вложения». В данном подразделе отражаются остатки по счёту 58 «Финансовые вложе-ния» (выданные краткосрочные займы, прочие краткосрочные финансовые вло-жения). Следует учитывать, что собственные акции фирмы, которые выкуплены у акционеров, в эту строку не вносятся. Они записываются в разделе «Ка-питал и резервы» в скобках.

Строка 260 «Денежные средства». В данном подразделе показы-ваются остатки денежных средств по кассе (счёт 50 «Касса»), расчётному (счёт 51»Расчётный счёт») и валютному (счёт 52 «Валютный счёт») счетам с учётом пересчёта остатков иностранной валюты по курсу Центрального банка, действующему на последнее число отчётного месяца, а также прочих денежных средств (например, переводы в пути) суммируют-ся.

Строка 270 «Прочие оборотные активы». В данной строке указываются данные об оборотных активах, которые не были отражены в других строках раздела II баланса.

Таким образом, мы рассмотрели основные разделы актива баланса, а также расшифровали по строкам содержание каждого раздела с указанием счетов, остатки по которым приводятся по каждой строке.

Дата публикования: 2014-11-02; Прочитано: 2342 | Нарушение авторского права страницы

Кл1 = Оборотные средства/Краткосрочные обязательства

стр.290/стр.690 — (640+650+660)

Следующим в нашем списке идет коэффициент срочной ликвидности, раскрывающий отношение наиболее ликвидной части оборотных средств (денежных средств, краткосрочных финансовых вложений и дебиторской задолженности) к краткосрочным обязательствам. По международным стандартам уровень коэффициента срочной ликвидности должен быть выше единицы. В России же его оптимальное значение определено как 0,7 — 0,8. Необходимость расчета данного коэффициента вызвана тем, что ликвидность отдельных категорий оборотных средств далеко не одинакова. Например, сто тысяч рублей на расчетном счете и бочки бензина на такую же сумму, которые находятся на складе предприятия. Если деньги в случае необходимости могут быть просто списаны с нашего расчетного счета, то еще неизвестно, возьмет ли наш кредитор в счет оплаты долга эти самые бочки с бензином на такую же сумму. Если нет, то нашему предприятию придется искать покупателя на этот бензин, а это затраты и времени и денег.

Следует также учесть особенности применения этого показателя в России, в наших условиях рынка. Дело в том, что, как следует из описания формулы, к наиболее ликвидным оборотным средствам относят здесь не только денежные средства, но и краткосрочные ценные бумаги и чистую дебиторскую задолженность. В условиях развитой рыночной экономики такой подход вполне оправдан: краткосрочные ценные бумаги по определению являются высоколиквидными средствами; дебиторская задолженность, во-первых, оценивается за вычетом потенциальных сомнительных долгов, то есть в расчет берутся только те дебиторы, которые на сто процентов могут оплатить свою задолженность перед нашим предприятием. Во-вторых, предприятие в условиях развитой рыночной экономики имеет целый ряд законодательно регламентированных возможностей, с помощью которых оно может взыскать долги со своего клиента.

Очевидно, что подобных условий в Российской экономике не существует. В пример тому можно привести недавнюю ситуацию с обвалом рынка государственных ценных бумаг (ГКО — тоже краткосрочные ценные бумаги), когда кредиторы государства не могли и до сих пор не могут вернуть вложенные в них деньги.

Кл2 = (Денежные средства + Краткосрочные финансовые вложения + Дебиторская задолженность) /Краткосрочные обязательства

(стр.290 — (стр.210 — 217)) /стр.690

Исходя из вышеперечисленного, в практике российского финансового менеджмента коэффициент срочной ликвидности рассчитывается редко. Наиболее часто применяется коэффициент абсолютной ликвидности, то есть ликвидность предприятия оценивается по показателю денежных средств, которые, как мы знаем, имеют абсолютную ликвидность. Оптимальный уровень данного коэффициента в России считается равным 0,2 — 0,25.

Кл3 = Денежные средства/Краткосрочные обязательства

Стр.260/ стр.690

Важным показателем в изучении, анализе ликвидности предприятия является чистый оборотный капитал, величина которого находится как разность между оборотными активами фирмы и ее краткосрочными обязательствами.

ЧОК = Оборотные средства — Краткосрочные обязательства

стр.290 — стр.690

Чистый оборотный капитал придает фирме большую уверенность в собственных силах.

Собственные оборотные средства. Расчет на примере ОАО «Уралкалий»

Ведь это именно он выручает предприятие при самых разных проявлениях отрицательных сторон рынка. Например: при задержке погашения дебиторской задолженности или трудностях со сбытом продукции, обесценивания или потерь оборотных средств (например, при самых разных "черных" днях недели или финансовом кризисе).

На финансовом положении предприятия отрицательно сказывается как недостаток, так и излишек чистого оборотного капитала. Недостаток этих средств может привести предприятие к банкротству, поскольку свидетельствует о его неспособности своевременно погасить краткосрочные обязательства. Недостаток может быть вызван убытками в хозяйственной деятельности, ростом безнадежной дебиторской задолженности, приобретением дорогостоящих объектов основных средств без предварительного накопления средств на эти цели, выплатой дивидендов при отсутствии соответствующей прибыли, финансовой неподготовленностью к погашению долгосрочных обязательств предприятия.

Значительное превышение чистого оборотного капитала над оптимальной потребностью в нем свидетельствуют о неэффективном использовании ресурсов. Примерами являются: выпуск акций или получение кредитов без реальной потребности в них для хозяйственной деятельности предприятия, нерациональное использование прибыли от хозяйственной деятельности.

Перейти на страницу:

12

3