Статья 219 нк рф социальные налоговые. Социальные налоговые вычеты

Федерального статистического наблюдения N ПМ-торг "Сведения об обороте оптовой торговли малого предприятия" предоставляют юридические лица (коммерческие организации), являющиеся субъектами малого предпринимательства (кроме микропредприятий), осуществляющие оптовую торговлю.

Для малых предприятий, применяющих упрощенную систему налогообложения, сохраняется действующий порядок предоставления статистической отчетности (п. 4 ст. 346.11 Налогового кодекса Российской Федерации). Данные предприятия предоставляют форму N ПМ-торг на общих основаниях.

2. Сведения предоставляются в целом по юридическому лицу, то есть по всем филиалам и структурным подразделениям данного юридического лица независимо от их местонахождения.

3. Юридическое лицо заполняет настоящую форму и предоставляет ее в территориальный орган Росстата по месту своего нахождения. В случае, когда юридическое лицо не осуществляет деятельность по месту своего нахождения, форма предоставляется по месту фактического осуществления деятельности.

Руководитель юридического лица назначает должностных лиц, уполномоченных предоставлять статистическую информацию от имени юридического лица.

4. Временно не работающие организации, на которых в течение части отчетного периода осуществлялась деятельность, предоставляют форму на общих основаниях с указанием, с какого времени они не работают.

Организации-банкроты, на которых введено конкурсное производство, не освобождаются от предоставления сведений по форме Федерального статистического наблюдения N ПМ-торг. Только после вынесения определения арбитражного суда о завершении в отношении организации конкурсного производства и внесения в единый государственный реестр юридических лиц записи о его ликвидации (п. 3 ст. 149 Федерального закона от 26.10.2002 N 127-ФЗ "О несостоятельности (банкротстве)") организация-должник считается ликвидированной и освобождается от предоставления сведений.

5. Дочерние и зависимые хозяйственные общества предоставляют форму федерального статистического наблюдения N ПМ-торг на общих основаниях в соответствии с пунктом 3 настоящих Указаний. Основное хозяйственное общество или товарищество, имеющее дочерние или зависимые общества, не включает в форму федерального статистического наблюдения сведения по дочерним и зависимым обществам.

6. Организации, осуществляющие доверительное управление предприятием как целым имущественным комплексом, составляют и предоставляют отчетность о деятельности предприятия, находящегося у них в доверительном управлении.

7. В случае осуществления деятельности на основании договора простого товарищества (договора о совместной деятельности) стоимость товаров, проданных товарищами в результате их совместной деятельности, при заполнении каждым из товарищей формы N ПМ-торг распределяется между товарищами пропорционально стоимости их вкладов в общее дело, если иное не предусмотрено договором простого товарищества или иным соглашением товарищей. Если стоимость этих товаров не может быть распределена между товарищами, то сведения по ним показывает на отдельной форме Федерального статистического наблюдения товарищ, на которого возложено ведение учета общего имущества.

Комиссионеры (поверенные, агенты), осуществляющие деятельность в оптовой торговле в интересах другого лица (комитента, доверителя, принципала) по договорам комиссии (поручения) либо агентским договорам, отражают по строке только сумму полученного вознаграждения. Стоимость проданных на основе договоров комиссии, поручения или агентских договоров товаров отражается комитентами (доверителями, принципалами). <*>

Транспортирование и распределение газа по распределительным сетям газоснабжения среди конечных потребителей (населения, предприятий и т.п.), а также распределение (отпуск) электрической и тепловой энергии по строке 01 не показываются, так как их реализация конечному потребителю (т.е. организациям, использующим их при производстве продукции или в коммунально-бытовых целях) не является оптовой продажей.

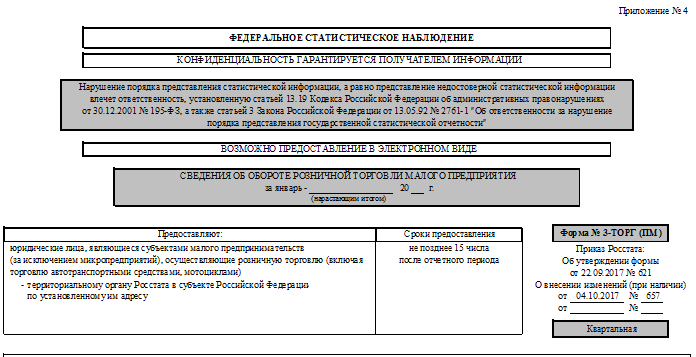

3-ТОРГ ПМ — одна из форм статистической отчетности для малых компаний в сфере розничной торговли. Как ее заполнить и в какие сроки сдать, узнайте из нашей статьи.

3-ТОРГ (ПМ) в 2017-2018 годах: кто сдает и где скачать бланк

Рассматриваемая форма носит название «Сведения об обороте розничной торговли малого предприятия».

Заполняющим отчет розничным торговцам необходимо учесть, что:

- периодичность заполнения формы — квартал (нарастающим итогом);

- заполнить и отправить отчет требуется не позднее 15-го числа месяца, идущего вслед за отчетным кварталом.

Представление сведений по форме 3-ТОРГ (ПМ) обязательно для особой категории хозяйствующих субъектов — малых предприятий (МП). Средние, крупные и микрокомпании заполнять эту форму не должны.

О том, кого причисляют к разряду МП, смотрите в материале «Малое предприятие — критерии отнесения в 2017 году» .

Из общей группы МП данный отчет предоставляют юрлица:

- осуществляющие розничную торговлю (продажу товаров мелкими партиями (поштучно) через розничную торговую сеть) — список таких товаров устанавливается ТОС (территориальными органами статистики);

- попавшие в выборку ТОС (по перечням, размещенным на их официальных сайтах).

Если МП попало в выборку ТОС и при этом находится в стадии банкротства, оно также обязано оформлять эту форму. Освобождение от представления отчета у таких субъектов происходит:

- после завершения конкурсного производства;

- внесения в ЕГРЮЛ записи о ликвидации.

О процедуре банкротства подробнее читайте в статье «Ликвидация ООО с долгами перед налоговой» .

Бланк этой формы, действительный для отчетных периодов 2016-2017 годов, утвержден приказом Росстата от 04.08.2016 № 388 (приложение 7).

Скачать его можно на нашем сайте.

Для отчетных периодов 2018 года бланк формы 3-ТОРГ (ПМ) следует применять в обновленном приказом Росстата от 22.09.2017 № 621 (приложение 4) варианте.

Он также доступен для скачивания на нашем сайте.

Структура отчета и порядок его заполнения

Инструкции по заполнению формы приведены в тех же приказах Росстата, которыми утверждены их бланки. Принципиальных обновлений в инструкции в связи с изменением бланка нет.

Отчет состоит:

- из организационной (вводной) части, заполняемой стандартным набором сведений об отчитывающейся компании;

- 3 основных разделов.

Раздел 1 «Оборот розничной торговли»

Раздел представлен таблицей из 4 граф и 5 строк. В нем приводятся данные на отчетную дату в сравнении с аналогичным периодом прошлого года.

Объем розничной торговли отражается в фактических ценах продажи, включающих:

- торговую наценку;

- аналогичные обязательные платежи.

Данные в отчете не должны включать обороты розничной торговли:

- в виде стоимости товаров, проданных в розницу фирмам и ИП;

- оборот общепита.

В отражаемый в отчете розничный оборот включаются те операции, которые подтверждаются кассовым чеком или заменяющим его документом.

Раздел содержит данные:

- об обороте розничной торговли с детализацией данных по пищевым товарам и способам продажи (с помощью интернета или посредством почтовых отправлений);

- о запасе товаров для реализации населению на конец периода.

О налоговых нюансах одного из видов розничной торговли расскажет статья «Развозная торговля на ЕНВД: особенности законодательства» .

Раздел 2 «Розничная продажа и запасы товаров по видам»

Второй раздел отчета поясняет цифры из раздела 1 о розничном обороте и запасах товара. Расшифровки приводятся в строках 06-82 по стоимости реализованных населению и находящихся в запасе на конец отчетного периода отдельных видов продовольственных и непродовольственных товаров (мясу, рыбе, молочным продуктам, свежим фруктам, пылесосам, холодильникам, телевизорам, обуви, стройматериалам, лекарствам и др.).

Каждая товарная группа в отчете приведена под соответствующим кодом из классификатора продукции по видам экономической деятельности (ОКПД2).

Раздел 3 «Количество автозаправочных станций»

Строки 83-85 третьего раздела отчета заполняются единожды в год — только в отчетности за 1 квартал. Он включает сведения о количестве АЗС с детализацией по видам автозаправочных станций:

- многотопливные (МТЗС);

- газозаправочные (КриоГЗС, АГНКС, АГЗС).

О нюансах применения современных кассовых аппаратов при розничной продаже бензина читайте в материале «Онлайн-кассы для АЗС с 2017 года — разъяснения» .

Образец отчета о розничном товарообороте

Рассмотрим на примере, как заполнить форму 3-ТОРГ (ПМ).

ООО «Молочная долина» является малым предприятием, занимающимся реализацией молочной продукции населению. В 2017 году через сеть розничных магазинов ООО «Молочная долина» продала молока, ряженки, кефира, сметаны, творога и сыра на сумму 12 341 000 руб. Запасы молочной продукции на 31.12.2017 составили в стоимостном эквиваленте 4 987 670 руб.

Компании при оформлении 3-ТОРГ (ПМ) требуется заполнить вводную часть, раздел 1 и 3 поясняющих строки из раздела 2 (17-21) с учетом следующей детализации:

|

Строка отчета |

Наименование товара |

Детализация товарной группы |

|

Молочные продукты |

Данные о розничной продаже и запасах молочной продукции |

|

|

Из них: Молоко питьевое |

Данные о розничной продаже и запасах:

|

|

|

Молочные напитки |

Данные о стоимости продажи и запасов:

|

|

|

Сыры жирные |

Сведения о розничной продаже сыра |

|

|

Консервы молочные сухие, сублимированные |

Стоимость проданного сухого и сублимированного молока и его остатки на конец квартала |

Образец отчета, заполненного по этим данным, смотрите ниже.

Итоги

Если компания малого бизнеса торгует в розницу отдельными видами продовольственных и непродовольственных товаров, ей необходимо поквартально отчитываться об объемах розничного товарооборота и запасах товара на конец отчетного периода. Форма 3-ТОРГ ПМ в 2017-2018 годах представляется в территориальный орган статистики не позднее 15 числа месяца, следующего за отчетным кварталом.

1. При определении размера налоговой базы в соответствии с пунктом 3 статьи 210 настоящего Кодекса налогоплательщик имеет право на получение следующих социальных налоговых вычетов:

1) в сумме доходов, перечисляемых налогоплательщиком в виде пожертвований:

благотворительным организациям;

социально ориентированным некоммерческим организациям на осуществление ими деятельности, предусмотренной законодательством Российской Федерации о некоммерческих организациях;

некоммерческим организациям, осуществляющим деятельность в области науки, культуры, физической культуры и спорта (за исключением профессионального спорта), образования, просвещения, здравоохранения, защиты прав и свобод человека и гражданина, социальной и правовой поддержки и защиты граждан, содействия защите граждан от чрезвычайных ситуаций, охраны окружающей среды и защиты животных;

религиозным организациям на осуществление ими уставной деятельности;

некоммерческим организациям на формирование или пополнение целевого капитала, которые осуществляются в порядке, установленном Федеральным законом от 30 декабря 2006 года N 275-ФЗ "О порядке формирования и использования целевого капитала некоммерческих организаций".

Указанный в настоящем подпункте вычет предоставляется в размере фактически произведенных расходов, но не более 25 процентов суммы дохода, полученного в налоговом периоде и подлежащего налогообложению.

При возврате налогоплательщику пожертвования, в связи с перечислением которого им был применен социальный налоговый вычет в соответствии с настоящим подпунктом, в том числе в случае расформирования целевого капитала некоммерческой организации, отмены пожертвования или в ином случае, если возврат имущества, переданного на формирование или пополнение целевого капитала некоммерческой организации, предусмотрен договором пожертвования и (или) Федеральным законом от 30 декабря 2006 года N 275-ФЗ "О порядке формирования и использования целевого капитала некоммерческих организаций", налогоплательщик обязан включить в налоговую базу налогового периода, в котором имущество или его денежный эквивалент были фактически возвращены, сумму социального налогового вычета, предоставленного в связи с перечислением некоммерческой организации соответствующего пожертвования;

2) в сумме, уплаченной налогоплательщиком в налоговом периоде за свое обучение в образовательных учреждениях, - в размере фактически произведенных расходов на обучение с учетом ограничения, установленного пунктом 2 настоящей статьи, а также в сумме, уплаченной налогоплательщиком-родителем за обучение своих детей в возрасте до 24 лет, налогоплательщиком-опекуном (налогоплательщиком-попечителем) за обучение своих подопечных в возрасте до 18 лет по очной форме обучения в образовательных учреждениях, - в размере фактически произведенных расходов на это обучение, но не более 50 000 рублей на каждого ребенка в общей сумме на обоих родителей (опекуна или попечителя).

Право на получение указанного социального налогового вычета распространяется на налогоплательщиков, осуществлявших обязанности опекуна или попечителя над гражданами, бывшими их подопечными, после прекращения опеки или попечительства в случаях оплаты налогоплательщиками обучения указанных граждан в возрасте до 24 лет по очной форме обучения в образовательных учреждениях.

Указанный социальный налоговый вычет предоставляется при наличии у образовательного учреждения соответствующей лицензии или иного документа, который подтверждает статус учебного заведения, а также представлении налогоплательщиком документов, подтверждающих его фактические расходы за обучение.

Социальный налоговый вычет предоставляется за период обучения указанных лиц в учебном заведении, включая академический отпуск, оформленный в установленном порядке в процессе обучения.

Социальный налоговый вычет не применяется в случае, если оплата расходов на обучение производится за счет средств материнского (семейного) капитала, направляемых для обеспечения реализации дополнительных мер государственной поддержки семей, имеющих детей;

Право на получение указанного социального налогового вычета распространяется также на налогоплательщика - брата (сестру) обучающегося в случаях оплаты налогоплательщиком обучения брата (сестры) в возрасте до 24 лет по очной форме обучения в образовательных учреждениях;

3) в сумме, уплаченной налогоплательщиком в налоговом периоде за медицинские услуги, оказанные медицинскими организациями, индивидуальными предпринимателями, осуществляющими медицинскую деятельность, ему, его супругу (супруге), родителям, детям (в том числе усыновленным) в возрасте до 18 лет, подопечным в возрасте до 18 лет (в соответствии с перечнем медицинских услуг, утвержденным Правительством Российской Федерации), а также в размере стоимости лекарственных препаратов для медицинского применения (в соответствии с перечнем лекарственных средств, утвержденным Правительством Российской Федерации), назначенных им лечащим врачом и приобретаемых налогоплательщиком за счет собственных средств.

При применении социального налогового вычета, предусмотренного настоящим подпунктом, учитываются суммы страховых взносов, уплаченные налогоплательщиком в налоговом периоде по договорам добровольного личного страхования, а также по договорам добровольного страхования своих супруга (супруги), родителей, детей (в том числе усыновленных) в возрасте до 18 лет, подопечных в возрасте до 18 лет, заключенным им со страховыми организациями, имеющими лицензии на ведение соответствующего вида деятельности, предусматривающим оплату такими страховыми организациями исключительно медицинских услуг.

Общая сумма социального налогового вычета, предусмотренного абзацами первым и вторым настоящего подпункта, принимается в размере фактически произведенных расходов, но с учетом ограничения, установленного пунктом 2 настоящей статьи.

По дорогостоящим видам лечения в медицинских организациях, у индивидуальных предпринимателей, осуществляющих медицинскую деятельность, сумма налогового вычета принимается в размере фактически произведенных расходов. Перечень дорогостоящих видов лечения утверждается постановлением Правительства Российской Федерации.

Вычет сумм оплаты стоимости медицинских услуг и (или) уплаты страховых взносов предоставляется налогоплательщику, если медицинские услуги оказываются в медицинских организациях, у индивидуальных предпринимателей, имеющих соответствующие лицензии на осуществление медицинской деятельности, выданные в соответствии с законодательством Российской Федерации, а также при представлении налогоплательщиком документов, подтверждающих его фактические расходы на оказанные медицинские услуги, приобретение лекарственных препаратов для медицинского применения или уплату страховых взносов.

Указанный социальный налоговый вычет предоставляется налогоплательщику, если оплата стоимости медицинских услуг и приобретенных лекарственных препаратов для медицинского применения и (или) уплата страховых взносов не были произведены за счет средств работодателей;

4) в сумме уплаченных налогоплательщиком в налоговом периоде пенсионных взносов по договору (договорам) негосударственного пенсионного обеспечения, заключенному (заключенным) налогоплательщиком с негосударственным пенсионным фондом в свою пользу и (или) в пользу членов семьи и (или) близких родственников в соответствии с Семейным кодексом Российской Федерации (супругов, родителей и детей, в том числе усыновителей и усыновленных, дедушки, бабушки и внуков, полнородных и неполнородных (имеющих общих отца или мать) братьев и сестер), детей-инвалидов, находящихся под опекой (попечительством), и (или) в сумме уплаченных налогоплательщиком в налоговом периоде страховых взносов по договору (договорам) добровольного пенсионного страхования, заключенному (заключенным) со страховой организацией в свою пользу и (или) в пользу супруга (в том числе вдовы, вдовца), родителей (в том числе усыновителей), детей-инвалидов (в том числе усыновленных, находящихся под опекой (попечительством), и (или) в сумме уплаченных налогоплательщиком в налоговом периоде страховых взносов по договору (договорам) добровольного страхования жизни, если такие договоры заключаются на срок не менее пяти лет, заключенному (заключенным) со страховой организацией в свою пользу и (или) в пользу супруга (в том числе вдовы, вдовца), родителей (в том числе усыновителей), детей (в том числе усыновленных, находящихся под опекой (попечительством), - в размере фактически произведенных расходов с учетом ограничения, установленного пунктом 2 настоящей статьи.

Указанный в настоящем подпункте социальный налоговый вычет предоставляется при представлении налогоплательщиком документов, подтверждающих его фактические расходы по негосударственному пенсионному обеспечению и (или) добровольному пенсионному страхованию и (или) добровольному страхованию жизни;

5) в сумме уплаченных налогоплательщиком в налоговом периоде дополнительных страховых взносов на накопительную пенсию в соответствии с Федеральным законом "О дополнительных страховых взносах на накопительную пенсию и государственной поддержке формирования пенсионных накоплений" - в размере фактически произведенных расходов с учетом ограничения, установленного пунктом 2 настоящей статьи.

Указанный в настоящем подпункте социальный налоговый вычет предоставляется при представлении налогоплательщиком документов, подтверждающих его фактические расходы по уплате дополнительных страховых взносов на накопительную пенсию в соответствии с Федеральным законом "О дополнительных страховых взносах на накопительную пенсию и государственной поддержке формирования пенсионных накоплений", либо при представлении налогоплательщиком справки налогового агента об уплаченных им суммах дополнительных страховых взносов на накопительную пенсию, удержанных и перечисленных налоговым агентом по поручению налогоплательщика, по форме, утвержденной федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов;

6) в сумме, уплаченной в налоговом периоде налогоплательщиком за прохождение независимой оценки своей квалификации на соответствие требованиям к квалификации в организациях, осуществляющих такую деятельность в соответствии с законодательством Российской Федерации, - в размере фактически произведенных расходов на прохождение независимой оценки квалификации на соответствие требованиям к квалификации с учетом ограничения размера, установленного абзацем седьмым пункта 2 настоящей статьи.

2. Социальные налоговые вычеты, предусмотренные пунктом 1 настоящей статьи, предоставляются при подаче налоговой декларации в налоговый орган налогоплательщиком по окончании налогового периода, если иное не предусмотрено настоящим пунктом.

Социальные налоговые вычеты, предусмотренные подпунктами 2 и 3 пункта 1 настоящей статьи, и социальный налоговый вычет в сумме страховых взносов по договору (договорам) добровольного страхования жизни, предусмотренный подпунктом 4 пункта 1 настоящей статьи, могут быть предоставлены налогоплательщику до окончания налогового периода при его обращении с письменным заявлением к работодателю (далее в настоящем пункте - налоговый агент) при условии представления налогоплательщиком налоговому агенту подтверждения права налогоплательщика на получение социальных налоговых вычетов, выданного налогоплательщику налоговым органом по форме, утверждаемой федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов. Право на получение налогоплательщиком указанных социальных налоговых вычетов должно быть подтверждено налоговым органом в срок, не превышающий 30 календарных дней со дня подачи налогоплательщиком в налоговый орган письменного заявления и документов, подтверждающих право на получение указанных социальных налоговых вычетов.

Социальные налоговые вычеты, предусмотренные подпунктами 2 и 3 пункта 1 настоящей статьи, и социальный налоговый вычет в сумме страховых взносов по договору (договорам) добровольного страхования жизни, предусмотренный подпунктом 4 пункта 1 настоящей статьи, предоставляются налогоплательщику налоговым агентом начиная с месяца, в котором налогоплательщик обратился к налоговому агенту за их получением в порядке, установленном абзацем вторым настоящего пункта.

В случае, если после обращения налогоплательщика в установленном порядке к налоговому агенту за получением социальных налоговых вычетов, предусмотренных подпунктами 2 и 3 пункта 1 настоящей статьи, и социального налогового вычета в сумме страховых взносов по договору (договорам) добровольного страхования жизни, предусмотренного подпунктом 4 пункта 1 настоящей статьи, налоговый агент удержал налог без учета социальных налоговых вычетов, сумма излишне удержанного после получения письменного заявления налогоплательщика налога подлежит возврату налогоплательщику в порядке, установленном статьей 231 настоящего Кодекса.

В случае, если в течение налогового периода социальные налоговые вычеты, предусмотренные подпунктами 2 и 3 пункта 1 настоящей статьи, и социальный налоговый вычет в сумме страховых взносов по договору (договорам) добровольного страхования жизни, предусмотренный подпунктом 4 пункта 1 настоящей статьи, предоставлены налогоплательщику в меньшем размере, чем предусмотрено настоящей статьей, налогоплательщик имеет право на их получение в порядке, предусмотренном абзацем первым настоящего пункта.

Социальные налоговые вычеты, предусмотренные подпунктами 4 и 5 пункта 1 настоящей статьи (за исключением социального налогового вычета в размере расходов на уплату страховых взносов по договору (договорам) добровольного страхования жизни), могут быть предоставлены налогоплательщику до окончания налогового периода при его обращении к налоговому агенту при условии документального подтверждения расходов налогоплательщика в соответствии с подпунктами 4 и 5 пункта 1 настоящей статьи и при условии, что взносы по договору (договорам) негосударственного пенсионного обеспечения, по договору (договорам) добровольного пенсионного страхования и (или) дополнительные страховые взносы на накопительную пенсию удерживались из выплат в пользу налогоплательщика и перечислялись в соответствующие фонды и (или) страховые организации работодателем.

Социальные налоговые вычеты, предусмотренные подпунктами 2 - 6 пункта 1 настоящей статьи (за исключением вычетов в размере расходов на обучение детей налогоплательщика, указанных в подпункте 2 пункта 1 настоящей статьи, и расходов на дорогостоящее лечение, указанных в подпункте 3 пункта 1 настоящей статьи), предоставляются в размере фактически произведенных расходов, но в совокупности не более 120 000 рублей за налоговый период. В случае наличия у налогоплательщика в течение одного налогового периода расходов на обучение, медицинские услуги, расходов по договору (договорам) негосударственного пенсионного обеспечения, по договору (договорам) добровольного пенсионного страхования, по договору (договорам) добровольного страхования жизни (если такие договоры заключаются на срок не менее пяти лет) и (или) по уплате дополнительных страховых взносов на накопительную пенсию в соответствии с Федеральным законом "О дополнительных страховых взносах на накопительную пенсию и государственной поддержке формирования пенсионных накоплений" либо по оплате прохождения независимой оценки своей квалификации налогоплательщик самостоятельно, в том числе при обращении к налоговому агенту, выбирает, какие виды расходов и в каких суммах учитываются в пределах максимальной величины социального налогового вычета, указанной в настоящем пункте.

Государство предоставляет гражданам — плательщикам НДФЛ налоговую преференцию в виде социальных налоговых вычетов. Правила получения и предоставления таких вычетов установлены в ст. 219 Налогового кодекса РФ. На практике положения этой статьи вызывают много вопросов как у тех, кто получает названные вычеты, так и у тех, кто их предоставляет. Анализируем правоприменительную практику с учетом последних разъяснений Минфина России.

Общий порядок предоставления

При определении размера налоговой базы в соответствии с п. 3 ст. 210 Налогового кодекса РФ, налогоплательщик вправе претендовать на получение социальных налоговых вычетов. То есть речь идет о налогоплательщиках - налоговых резидентах РФ, имеющих доходы, облагаемые по ставке 13%.

Существует несколько видов таких вычетов (подробнее см. табл.):

Вычет на благотворительность (подп. 1 п. 1 ст. 219 НК РФ);

Образовательный вычет - на свое обучение, обучение детей и подопечных, а также братьев и сестер (подп. 2 п.1 ст. 219 НК РФ);

Вычет на лечение (свое и родственников), приобретение медикаментов и уплату взносов на добровольное страхование - за себя и родственников (подп. 3 п.1 ст. 219 НК РФ), в том числе вычет на дорогостоящее лечение;

И два вида пенсионных вычетов (подп. 4 и 5 п. 1 ст. 219 НК РФ).

Обратите внимание: вычеты, указанные в подп. 2-5 п. 1 ст. 219 НК РФ, предоставляются в размере фактически произведенных расходов, но в совокупности не более 120 000 руб. Исключение - расходы на обучение детей налогоплательщика (лимит - 50 000 руб.) и расходы на дорогостоящее лечение (лимита нет).

В налоговом периоде у налогоплательщика может быть несколько видов расходов - на обучение, лечение, по договорам негосударственного пенсионного обеспечения, добровольного пенсионного страхования и по уплате дополнительных страховых взносов на накопительную часть трудовой пенсии. В этом случае он самостоятельно выбирает, какие виды расходов и в каких суммах учитываются в пределах установленного лимита (120 000 руб.).

Образовательный вычет

Согласно подп. 2 п. 1 ст. 219 НК РФ при определении размера налоговой базы по НДФЛ в соответствии с п. 3 ст. 210 Кодекса налогоплательщик вправе получить социальный налоговый вычет в сумме, уплаченной в налоговом периоде:

За свое обучение в образовательных учреждениях, - в размере фактически произведенных расходов на обучение с учетом ограничения, установленного п. 2 ст. 219 НК РФ;

За обучение своих детей в возрасте до 24 лет; налогоплательщиком-опекуном (налогоплательщиком-попечителем) за обучение своих подопечных в возрасте до 18 лет по очной форме обучения в образовательных учреждениях, - в размере фактически произведенных расходов на это обучение, но не более 50 000 руб. на каждого ребенка в общей сумме на обоих родителей (опекуна или попечителя).

Данный вычет предоставляется при наличии у образовательного учреждения соответствующей лицензии или иного документа, который подтверждает статус учебного заведения, а также представлении налогоплательщиком документов, подтверждающих его фактические расходы на обучение (абз. 3 подп. 2 п. 1 ст. 219 НК РФ).

Подтверждающими документами, в частности, могут являться (письмо Минфина России от 18.03.2013 № 03-04-05/7-238):

Договор или иной документ с образовательным учреждением, имеющим лицензию на оказание соответствующих образовательных услуг;

Копия лицензии, подтверждающей статус образовательного (учебного) заведения, если в договоре на обучение отсутствует ссылка на лицензию;

Любые платежные документы (квитанции к приходным кассовым ордерам, чеки контрольно-кассовой техники, платежные поручения, банковские выписки и иные документы), подтверждающие его оплату за обучение.

Важно!

Социальный налоговый вычет предоставляется при наличии у образовательного учреждения соответствующей лицензии или иного документа, который подтверждает статус учебного заведения, а также представлении налогоплательщиком документов, подтверждающих его фактические расходы за обучение (абз. 3 подп. 2 п. 1 ст. 219 НК РФ). То есть статус образовательного учреждения может подтверждать не только лицензия, но и иной документ. На это Минфин России обращает внимание в письме от 02.07.2013 № 03-04-05/25335 .

Вычет на заграничное образование

В данном случае и сам обучающийся, и его родитель вправе претендовать на получение социального налогового вычета на обучение в размере фактически произведенных расходов с учетом ограничения, установленного п. 2 ст. 219 НК РФ, и при условии всех иных условий, установленных Кодексом. Причем право на получение такого вычета налогоплательщиком-родителем не зависит от того, работает или не работает ребенок.

Ситуация 4. И договор, и квитанции оформлены на ребенка

В ситуации, когда договор на обучение с образовательным учреждением и квитанции об оплате обучения оформлены на имя сына налогоплательщика-родителя, оснований для предоставления налогоплательщику-родителю социального налогового вычета в сумме произведенных расходов нет. Об этом Минфина России напомнил в письмах от 13.09.2013 № 03-04-05/37885, от 10.07.2013 № 03-04-05/26681, от 21.06.2013 № 03-04-05/23536).

Ситуация 5. Договор - на имя родителя, квитанция - на имя ребенка

Налогоплательщик-родитель имеет право на получение социального налогового вычета в сумме расходов на обучение своего ребенка, только если все документы, подтверждающие его фактические расходы, оформлены на самого родителя. В ситуации, когда договор на обучение ребенка заключен на имя родителя, а квитанции об оплате обучения оформлены на имя ребенка, оснований для предоставления социального налогового вычета родителю нет (письмо Минфина России от 28.10.2013 № 03-04-05/45702).

Ситуация 6. Школьник учится в автошколе

Тот же принцип действует в ситуации, когда взносу удержаны в одном налоговом периоде, а перечислены в фонд в другом. Так, если дополнительные страховые взносы на накопительную часть трудовой пенсии удержаны в декабре отчетного налогового периода, а перечислены работодателем в ПФР в январе следующего налогового периода, социальный налоговый вычет предоставляется за месяц, в котором указанные взносы были перечислены (письмо Минфина России от 01.07.2013 № 03-04-06/25031).

Отметим, что раньше Минфин России придерживался иной позиции (см. письмо от 15.08.2012 № 03-04-06/8-242) и разрешал предоставлять вычет в том месяце, в котором взносы были удержаны из зарплаты работника.

Получил вычет - заплати налог!

Суммы платежей (взносов), внесенные физическим лицом по договору негосударственного пенсионного обеспечения, в отношении которых был предоставлен социальный налоговый вычет, указанный в подп. 4 п. 1 ст. 219 Налогового кодекса РФ, облагаются НДФЛ при выплате денежной (выкупной) суммы. Исключением составляют случаи, когда указанный договор расторгается досрочно по причинам, не зависящим от воли сторон, или денежная (выкупная) сумма переводится в другой НПФ. Сказанное следует из абз. 6 п. 2 ст. 213.1 Кодекса.

НДФЛ не взимается, если налогоплательщик предоставит справку, выданную ему налоговым органом по месту жительства, подтверждающую, что данный вычет не предоставлялся (абз. 8 п. 2 ст. 213.1 НК РФ). Выдача справок, подтверждающих неполучение налогоплательщиком социального налогового вычета, работодателем нормами главы 23 Кодекса не предусмотрена. Об этом Минфин России напоминает в письме от 11.11.2013 № 03-04-06/48064.

Таблица. Виды социальных налоговых вычетов и условия их предоставления

|

Вычет |

Норма НК РФ |

Предельный размер вычета |

Обязательные условия предоставления |

Примечания |

|

Вычет на благотворительность |

||||

|

В сумме пожертвований благотворительным, религиозным организациям, а также социально ориентированным некоммерческим организациям |

Подпункт 1 п. 1 ст. 219 |

Предоставляется в размере фактически произведенных расходов, но не более 25% суммы дохода, полученного в налоговом периоде и подлежащего налогообложению |

Получателями пожертвований могут быть только: Благотворительные организации; Социально ориентированные НКО*; Религиозные организации** НКО в области науки, культуры, физической культуры и спорта (за исключением профессионального спорта), образования, просвещения, здравоохранения, защиты прав и свобод человека и гражданина, социальной и правовой поддержки и защиты граждан, содействия защите граждан от чрезвычайных ситуаций, охраны окружающей среды и защиты животных; Религиозные организации; Любые НКО*** | |

|

Вычет на образование |

||||

|

В сумме, уплаченной налогоплательщиком за свое обучение |

Подпункт 2 п. 1 ст. 219 |

Предоставляется при наличии у образовательного учреждения соответствующей лицензии или иного документа, который подтверждает статус учебного заведения, а также представлении налогоплательщиком документов, подтверждающих его фактические расходы за обучение |

Предоставляется при подаче налоговой декларации по итогам налогового периода |

|

|

В сумме, уплаченной налогоплательщиком-родителем за обучение своих детей в возрасте до 24 лет |

Подпункт 2 п. 1 ст. 219 |

В размере фактических расходов, но не более 50 000 руб. (на обоих родителей, опекуна или попечителя) |

Предоставляется при наличии у образовательного учреждения соответствующей лицензии или иного документа, который подтверждает статус учебного заведения, а также представлении налогоплательщиком документов, подтверждающих его фактические расходы за обучение. Право на получение указанного социального налогового вычета распространяется также на налогоплательщика - брата (сестру) обучающегося в случаях оплаты налогоплательщиком обучения брата (сестры) в возрасте до 24 лет по очной форме обучения в образовательных учреждениях | |

|

В сумме уплаченной налогоплательщиком-опекуном (налогоплательщиком-попечителем) за обучение своих подопечныхв возрасте до 18 лет по очной форме обучения в образовательных учреждениях |

Предоставляется при подаче налоговой декларации по итогам налогового периода. Вычет не применяется в случае, если оплата расходов на обучение производится за счет средств материнского (семейного) капитала, направляемых для обеспечения реализации дополнительных мер господдержки семей, имеющих детей |

|||

|

Вычет на лечение |

||||

|

В сумме, уплаченной в налоговом периоде за услуги по лечению самого налогоплательщика, супруга (супруги), родителей, детей и подопечных возрасте до 18 лет, а также в размере стоимости медикаментов |

Подпункт 3

|

|

Речь идет о предоставлении услуг медицинскими организациями, индивидуальными предпринимателями, осуществляющими медицинскую деятельность на основании соответствующей лицензии. Медикаменты должны быть назначены лечащим врачом и приобретены налогоплательщиком за счет собственных средств. Перечни медицинских услуг и лекарственных средств утверждает Правительство РФ |

Предоставляется при подаче налоговой декларации по итогам налогового периода |

|

В сумме страховых взносов, уплаченных налогоплательщиком в налоговом периоде по договорам добровольного личного страхования, по аналогичным договорам страхования супруга (супруги), родителей, а также детей и подопечных в возрасте до 18 лет |

Подпункт 3

|

В размере фактических расходов, но не более

|

Договоры должны быть заключены со страховыми организациями, имеющими лицензии на ведение соответствующего вида деятельности, предусматривающим оплату такими страховыми организациями исключительно услуг по лечению |

Предоставляется при подаче налоговой декларации по итогам налогового периода |

|

В сумме расходов на дорогостоящие виды лечения |

Подпункт 3

|

В размере фактически произведенных расходов |

Перечень дорогостоящих видов лечения утвержден постановлением Правительства РФ |

Предоставляется при подаче налоговой декларации по итогам налогового периода |

|

Пенсионные вычеты |

||||

|

В сумме уплаченных в налоговом периоде пенсионных взносов по договорам негосударственного пенсионного обеспечения, заключенным налогоплательщиком с НПФ в свою пользу, в пользу супруга, родителей, детей-инвалидов; в сумме уплаченных в налоговом периоде страховых взносов по договорам добровольного пенсионного страхования, заключенным со страховой организацией в свою пользу, в пользу супруга, родителей, детей-инвалидов |

Подпункт 4

|

В размере фактических расходов, но не бол е 120 000 руб. |

Вычет предоставляется при представлении налогоплательщиком документов, подтверждающих его фактические расходы по негосударственному пенсионному обеспечению и (или) добровольному пенсионному страхованию | |

|

В сумме уплаченных в налоговом периоде дополнительных страховых взносов на накопительную часть трудовой пенсии в соответствии с Федеральным законом от 30.04.2008 № 56-ФЗ «О дополнительных страховых взносах на накопительную часть трудовой пенсии и государственной поддержке формирования пенсионных накоплений» |

Подпункт 5

|

В размере фактических расходов, но не более 120 000 руб. |

Налогоплательщик должен представить документы, подтверждающие фактические расходы по уплате дополнительных страховых взносов, либо справку налогового агента по форме, утвержденной ФНС России |

Предоставляется при подаче налоговой декларации по итогам налогового периода или работодателем - если такие взносы удерживались из выплат в пользу налогоплательщика и перечислялись в соответствующие фонды работодателем |

|

* На осуществление ими деятельности, предусмотренной законодательством о некоммерческих организациях. ** На ведение уставной деятельности. *** На формирование или пополнение целевого капитала в соответствии с Федеральным законом от 30.12.2006 № 275-ФЗ «О порядке формирования и использования целевого капитала некоммерческих организаций». |

||||

Социальные вычеты, предоставленные налоговым агентом, это выдача некой денежной компенсации для налогоплательщика, который был вынужден потратиться на общественные расходы. Например, если физическое лицо внесло материальные средства на реконструкцию храма, то по закону ему полагается возврат определенной части от данного пожертвования.

ВАЖНО! Обращаем внимание на то, что воспользоваться налоговой скидкой социального характера могут только те люди, которые со всех источников своей прибыли вовремя отдавали НДФЛ в полном объеме – 13% от дохода.

На какие группы делятся социальные вычеты

Социальные налоговые вычеты (ст. 219 НК РФ) принято подразделять на шесть следующих групп, которые не имеют между собой практически никаких сходств:

Когда можно вернуть деньги

Всем претендентам на получение вычета необходимо учитывать то обстоятельство, что вернуть налог можно не сразу, а только в следующем году, который наступит после года оплаты социальных услуг.

Однако если физическое лицо по каким-либо причинам хочет получить денежную компенсацию как можно быстрее, то осуществление данного процесса вполне возможно. Для этого нужно составить соответствующее заявление на имя работодателя, приложить к нему требуемую для вычета документацию и дождаться положительного ответа.

В случае отказа от преждевременного возврата НДФЛ получить вычет можно только в следующем году и уже не через работодателя, а через сотрудников налоговой инспекции.

Размеры

В каждом отдельном случае социальные налоговые вычеты предоставляются абсолютно в разных размерах, зависят от суммы и вида расходов и имеют максимально допустимый предел. Чтобы вычислить заработную плату с учетом налоговой скидки, необходимо выполнить следующие действия:

Размер образовательной налоговой скидки

Каждое физическое лицо, заплатившее за собственную учебу либо образование родственников, имеет право на возврат до 13% от суммы понесенных расходов. Однако для налоговой скидки подобного рода налоговым законодательством установлен определенный лимит – 120 000 рублей. Это значит, что наибольшая денежная компенсация за обучение не может превышать 15 600 рублей (поскольку это 13% от максимального предела).

В 2017 году статья 219 НК РФ о стандартных налоговых вычетах ничего не говорит. Однако налоговым законодательством все же подразумевается начисление стандартных денежных компенсаций за обучение детей. Поскольку за обеспечение детей начисляют стандартные налоговые скидки, а за их учебу социальные, то эти два понятия немного смешиваются в одно.

Размер суммы за лечение

Вычет, предоставляемый за медицинские услуги или покупку медикаментов, рассчитывается так же, как и налоговая скидка за образование, путем нахождения 13% от общей суммы социальной затраты и так же не может быть больше 120 000 рублей.

ВАЖНО! Несмотря на то, что максимально возможная составляет 15 600 рублей, в некоторых случаях налогоплательщику начисляют и большую сумму. Это происходит, если он потратился на дорогостоящие виды лечения. Иными словами, лимит вычета, равный 120 000 рублей, распространяется только на не дорогостоящие медицинские услуги.

Пример расчета

Некий Петров Олег Николаевич получил годовую зарплату за 2016 год в размере 450 000 рублей. В государственную казну в качестве НДФЛ он отдал сумму, равную 58 500 рублей. В 2016 году он потратил на лечение зубов своей супруги 150 000 рублей и заплатил за собственную операцию, которая является дорогостоящим видом лечения, 190 000 рублей.

В данном случае расчет компенсации за лечение происходит следующим образом:

- Определяем суммы вычетов. Поскольку лечение зубов не входит в группу дорогостоящих медицинских услуг, то Олег Николаевич может получить вычет за эту социальную трату не больше 120 000 рублей, а на операцию данное правило не действует и за нее полагается 190 000 рублей.

- Суммируем налоговые скидки. После сложения 120 000 рублей и 190 000 рублей, получаем цифру – 310 000 рублей, что и является общей суммой социального вычета за лечение.

- Находим 13% от общего размера вычета. После проведения данной математической операции выходит сумма 40 300 рублей. Именно столько и начислит налоговая служба для Олега Николаевича в качестве компенсации социального характера.