Чистые активы: формула. Чистые активы

Финансовое состояние компании оценивают, в том числе, по величине чистых активов. Поскольку это стоимость всего имущества за минусом кредиторских обязательств. В статье формула расчета чистых активов в 2018 году по балансу 2017 года с примерами.

Чистые активы в 2018 году: общие положения

Ежедневно компании использует в обороте объекты, находящиеся в ее собственности. К примеру, здания, офисы, земля, деньги и т.д. Это и есть активы организации. Но это лишь малая часть финансовой составляющей, ведь зачастую у компаний есть и обязательства: кредиты, займы, долги перед партнерами. Поэтому важно знать, какой величиной ЧА располагает компания.

Чистые активы (ЧА) – это собственные средства, которые останутся у компании после расчетов со всеми кредиторами. Поэтому зачастую этот показатель используют, чтобы всецело оценить финансовое благополучие организации. Также величина чистых активов может понадобиться и в иных случаях.

Схема. Когда нужен расчет чистых активов компании

Формула и порядок расчета чистых активов в 2018 году

Величину ЧА компании определяют исходя из показателей бухгалтерского баланса. Такой порядок официально утвержден приказом Минфина от 28.08.2014 № 84н, по которому в расчет чистых активов в 2018 году нужно включать:

– внеоборотные активы: ОС, нематериальны активы, незавершенное производство и др.;

– оборотные активы: запасы, НДС по приобретенным ценностям, деньги;

– краткосрочные обязательства по кредитам и займам;

– долгосрочные обязательства по кредитам и займам;

– кредиторская задолженность;

– прочие активы из разделов IV и V формы бухбаланса.

Расчет ЧА для ООО и АО одинаковый, используйте для этого формулу:

ЧА = КР – ДЗ + ДБП,

где ЧА – чистые активы,

КР – Капитал и резервы (строка 1300 баланса),

ДЗ – дебиторская задолженность участникам по вкладам и уставный капитал (в стр. 1230 баланса только сумма задолженности участников (учредителей) в уставный капитал – дебетовое сальдо счета 75 «Расчеты с учредителями», субсчет «Расчеты по вкладам в уставный капитал»),

ДБП – доходы будущих периодов (строка1530 – кредитовое сальдо счета 98 «Доходы будущих периодов»).

Пример расчета чистых активов по балансу

Главбух ООО «Альянс» для расчета чистых активов использует показатели бухбаланса. На конец 2017 года балансу общая сумма активов равна:

– долгосрочные обязательства – 35 млн рублей;

– краткосрочные обязательства – 15 млн рублей;

– доходы будущих периодов – 500 тыс. рублей.

Стоимость чистых активов ООО составит – 15 500 000 рублей (35 000 000 – 15 000 000 – 5 000 000 + 500 000).

Оценка и способы увеличения чистых активов

Финансовое благополучие компании напрямую зависит от вложений, а также верного расходования активов для погашения обязательств. Поэтому необходимо оценить ее платежеспособность. для этого сравните показатели ЧА с объемом статусного капитала. Затем по итоговым данным, проанализируйте выявленные изменения.

Главное в оценке это понять, сколько составляет разница между платежеспособностью и кредитоспособностью организации. Причем второй показатель, это возможность компании отвечать по всем своим обязательствам. К примеру, платить налоги и взносы, кредиты, а также объемы задолженностей за поставки товаров.

Оценку ЧА компании проводят и налоговые инспекторы. Они могут занести ее в «черный список», если чистые активы оказались меньше основных материальных ценностей. Поскольку мизерная величина чистых активов это следствие больших финансовых потерь. А значит, налоговики заинтересуются, с чем связаны убытки и могут вызвать директора на комиссию для разъяснительных мероприятий. Их цель, чтобы компания увеличила чистые активы, в противном случае она обанкротится, либо будет ликвидирована. Итоги оценки могут быть следующие.

Чистые активы равны уставному капиталу. Компания рискует, если итоги оценки оказались таковыми. Ведь если участник выйдет из состава организации, то вся задолженность перед ним будет списана за счет уменьшения уставного капитала. А значит, увеличения доли оставшихся участников не произойдет.

Чистые активы меньше уставного капитала. Если оценка показала такой результат, то срочно применяйте меры по увеличению ЧА или уменьшения уставного капитала. Способы разные, их вы сможете узнать ниже в статье.

Рассмотрим на примере, когда ЧА меньше уставного капитала. Заданное значение у нас – 600 тыс. рублей, такая величина ЧА оказалась в конце 2017 года. Поэтому следует провести мероприятия по снижению уставного капитала. Раньше он был 800 тыс. руб., теперь планку опустите до 600 тыс. руб. Для этого:

– внесите изменения в устав предприятия. В этом случае, уменьшится доля каждого из выходящих из состава участников. Поэтому правки устава уберегут от претензий.

– на сумму выплаты вышедшего участника снизьте размер уставного капитала, предварительно проведя расчет. К примеру, участников 6, выплата на одного выходящего – 120 тыс. рублей. В итоге, капитал будет равен – 680 000 рублей (800 000 – 120 000).

Чистые активы больше уставного капитала. В этом случае, компании опасаться нечего. Единственное что при выходе участника, ему надо выдать выплату исходя их разницы между стоимостью ЧА и уставным капиталом.

Рассмотрим на примере. В составе ООО – 5 участников, уставный капитал – 500 тыс. руб., чистые активы – 650 тыс. руб. Определим размер доли, каждого выходящего участника: 130 000 руб. (650 000 / 5 чел.). Затем рассчитаем разницу ЧА и уставного капитала: 150 000 руб. (650 000 - 500 000). Доля каждого участника – 130 тыс. рублей, это меньше разницы активов – 150 тыс. рублей. Тогда при выходе одного из участников, доля оставшихся вырастет с 100 тыс. рублей до 125 тыс. рублей (500 000 /5 чел. и 500 000 /4 чел.).

Способы увеличения чистых активов в 2018 году

Компании сами выбирают способ, как увеличить стоимость своих ЧА. Но в списке законных способов, числятся следующие:

– переоценка основных средств;

– безвозмездное получение имущества от учредителей или акционеров;

– вклады в имущество от акционеров;

– оприходование в бухгалтерском учете излишков по итогам инвентаризации.

Как сформировать и проверить бухбаланс

Расскажем алгоритм действий на примере .

1. Формируем проводки по всем операциям: Журнал операций, кнопка «Заполнить». Заполняем журнал операций за весь период работы.

2. Затем нужно закрыть счета последовательно за каждый месяц (определить финансовый результат). Далее формируются проводки по закрытию года. Нажимаем «Заполнить» в Журнале операций. После этого нужно проверить корректность отражения данных по регистру бухучета: Журнал операций/Отчеты/В разрезе аналитики - Сальдо по дебету и по кредиту должно быть одинаковым, счета 90, 91, 99 не должны иметь остатка на конец года. Если одно из пунктов не выполнено, нужно проверять корректность ведения учета.

3. В модуле «Подготовка отчетности», выберите нужный год. Затем в разделе «Баланс» выберите отчетность.

Выберите нужный период и нажмите «Заполнить». Программа заполнит отчетность на основании данных Бухгалтерии. Сам файл можно будет увидеть, сохранить или распечатать данные во вкладке Готовые отчеты.

Экономист, слыша слово деньги, представляет станки, ресурсы и даже людей. Действительно капитал может принимать разные формы: акций, средств производства, труда рабочей силы. В дополнение к этому, существует большое количество методов его учета. Что такое балансовая стоимость активов, где посмотреть ее в балансе и как она соотносится с балансовой стоимостью основных средств?

Балансовая стоимость основных средств – это показатель, который демонстрирует, сколько стоит все имущество фирмы согласно бухгалтерским данным (сюда также относятся сырье, полуфабрикаты, а также незавершенное производство, другими словами, все, что является активом фирмы).

Сведения о состоянии балансовой стоимости основных средств можно получить, взглянув на строку 1600 бухгалтерского баланса (ББ).

Все активы подразделяются на 2 вида: оборотные и внеоборотные.

- Оборотный капитал – это все имущество компании, полностью переносящее свою стоимость на произведенный товар за один свой оборот.

- Внеоборотные активы – это все имущество компании, приносящее прибыль, участвующее в производстве во время нескольких оборотов оборотных активов. Кстати, основные средства являются частью активов компании.

Таким образом, балансовая стоимость основных средств фирмы эквивалентна сумме оборотных и внеоборотных средств.

Балансовое стоимостное выражение основного капитала входит в состав балансовой стоимости активов предприятия.

Образец справки о балансовой стоимости активов предприятия.

Образец справки о балансовой стоимости активов предприятия. Балансовая стоимость активов: как рассчитать и где посмотреть этот показатель в балансе?

Балансовая цена капитала фирмы вычисляется как сумма оборотного и внеоборотного капитала:

- Сб – балансовое стоимостное выражение капитала фирмы

- Со – балансовое стоимостное выражение оборотных средств

- Св – балансовое стоимостное выражение внеоборотных активов

Восстановительное стоимостное выражение основного капитала показывает, во сколько предприятию обойдется создание объекта основных фондов при текущих ценах на рабочую силу, комплектующие, материалы и другие ресурсы, необходимые для доведения его до рабочего состояния, а также учитывает изменение стоимости средства производства из-за его морального износа (ввиду появления новых технологий). Рассчитывается на основании экспертных оценок.

Балансовая стоимость основных средств может рассчитываться по первоначальной стоимости и восстановительной. Выбор метода зависит от того, когда проводилась переоценка основных фондов.

Схема расчета среднегодовой балансовой стоимости основных средств.

Схема расчета среднегодовой балансовой стоимости основных средств. Если переоценка проводилась после введения в эксплуатацию основного актива, то он учитывается по восстановительной стоимости, если до – по первоначальной. Что делать, если основное средство уже использовалось, а на балансе предприятия оно окажется впервые?

При таком положении дел обычно используются три разных метода: рыночный (экспертное определение стоимости средства производства на базе текущих рыночных цен), доходный (основывается на расчёте будущего совокупного потока денежных средств от актива, который и является стоимостью основного фонда), метод расчёта восстановительной стоимости.

Балансовое стоимостное выражение основного капитала равно сумме всех первоначальных и восстановительных стоимостей основных средств предприятия.

Иногда восстановительная стоимость рассчитывается на основе не первоначальной стоимости (вычисляется показатель, демонстрирующий, как изменилась цена средства производства, а затем он умножается на первоначальную стоимость актива), а по остаточной стоимости. При выборе опираются на специфику конкретной фирмы и действующие нормы налогообложения.

Остаточная стоимость – это величина, которая вычисляется следующим образом: из первоначального, или восстановительного стоимостного выражения средства производства (в соответствии с тем, до, или после переоценки объект вводился в эксплуатацию) вычитается сумма износа за фактический эксплуатационный период. Таким образом, остаточная стоимость показывает реальную текущую стоимость основных фондов.

Образец бизнес-плана с расчетами и пошаговая инструкция по его составлению содержатся

Пример 1

Пусть предприятие «Преимущество» имеет станок А, купленный за 100 000 р. (включая пошлину за прибыль). Затраты на транспортировку составили 8 000 р., на установку – 6 000 р., прочие издержки – 3 000 р. Была произведена переоценка основных фондов.

После этого предприятие купило станок Б, расходы на покупку которого составили 60 000 р. (включая пошлину за прибыль), на транспортировку – 7 000 р., на установку – 5 000 р., а прочие расходы составили 1 500 р.

С момента покупки станка А его стоимость упала на 20% . Абстрагировавшись от частностей, рассчитаем балансовую стоимость основных средств для данной ситуации. Станок А был введен в эксплуатацию до переоценки, поэтому на балансе его надо учитывать по восстановительной стоимости.

Восстановительная стоимость равна результату от произведения первоначального стоимостного выражения актива на показатель морального износа, которое эквивалентно изменению стоимости средства производства, выраженное в процентах.

Св =(Зп+Зпер+Зм+Ид)*Кми;

- Зп – затраты на покупку

- Зпер – затраты на перевозку средства производства

- Зм – расходы на монтаж

- Ид – другие издержки;

- Кми – коэффициент морального износа (коэффициентом морального износа в данном случае является снижение стоимости станка, как стоимостное выражение морального износа)

По формуле получаем:

(100 000 р. + 8 000 р. + 6 000 р. + 3 000 р.) *0.8 = 93 600 р. (т. к. стоимость упала на 20%, текущая цена равна: 1 минус 0.2 – 0.8 от первоначальной стоимости).

Станок Б был введен в эксплуатацию после переоценки, поэтому его балансовая стоимость рассчитывается как первоначальная, которая по формуле:

Сперв=Зп+Зт+Зу+Зпр;

- Зпр – прочие затраты;

равна: 60 000 р. + 7 000 р. + 5 000 р. + 1 500 р. = 73 500 р.

Балансовое стоимостное выражение основного капитала в данной ситуации равна сумме балансовых стоимостей станка А и станка Б:

93 600 р. + 73 500 р. = 167 100

Таким образом, балансовая стоимость основных средства предприятия «Преимущество» равна 167 100 р.

Образец расчета балансовой стоимости основных средств в программе ОС.

Образец расчета балансовой стоимости основных средств в программе ОС. Пример 2

Пусть предприятие «Г» имеет станок А, купленный за 250 000 р. (включая пошлину за прибыль). Издержки по транспортировке станка составили 7 000 р., по установке – 5 000 р., другие издержки составили 2 500. С момента приобретения станка его стоимость выросла на 15%. Была произведена переоценка основных средств.

После этого был куплен станок Б по стоимости – 150 000 р. (включая пошлину за прибыль). Затраты на транспортировку составили 4 500 р., на установку – 3 500 р., прочие затраты составили 2 000 р.. Рассчитаем балансовую стоимость основного капитала, опираясь на исходные данные.

Станок А был введен в эксплуатацию до переоценки, поэтому его стоимость рассчитывается как восстановительная, которая по формуле:

Св=(Зп+Зт+Зу+Зпр)*Кми

- Св – восстановительная стоимость

- Зп – затраты на покупку станка

- Зт – затраты на транспортировку станка

- Зу – затраты на установку станка

- Зпр – прочие затраты

- Кми – коэффициент морального износа станка;

равна:

(250 000 р. + 7 000 р. + 5 000 р. + 2 500 р.) * 1,15= 304 175 р. (В данном случае рост цен превысил величину морального износа, поэтому коэффициент морального износа, согласно правилам пропорции, составил: 1 + 0.15 = 1.15).

Станок Б был куплен после проведения переоценки, поэтому его балансовая стоимость рассчитывается как первоначальная, которая по формуле:

Сперв=Зп+Зпер+Зм+Ид;

- Сперв – первоначальная стоимость

- Зп – затраты на покупку

- Зпер – затраты на перевозку

- Зм – затраты на монтаж

- Ид – другие издержки;

равна:

150 000 р. + 4 500 р. + 3 500 р. + 2 000 р. = 160 000 р.

Балансовая стоимость основных средств, которая в данной ситуации эквивалентна сумме восстановительной стоимости станка А и первоначальной стоимости станка Б, составляет: 304 175 р. + 160 000 р. = 464 175 р.

Какая предусмотрена ответственность за неуплату налогов юридическим лицом – узнайте

Итак, балансовое стоимостное выражение основного капитала входит в состав балансовой стоимости активов предприятия. Для расчёта стоимостного выражения основного средства применяются разные методы.

Что такое балансовый отчет? Анализ балансового отчета на примере компании Apple вы можете посмотреть в следующем видео:

Чистые активы - формула расчета по балансу 2018-2019 годов утверждена Минфином России. Как рассчитать чистые активы компании? Какие выводы можно сделать, проанализировав размер стоимости чистых активов компании? Как часто нужно делать расчет чистых активов? Ответы на эти вопросы вы найдете в нашей статье.

Общее понятие чистых активов

Оценка эффективности деятельности и успешное планирование работы современных компаний невозможны без анализа их экономических показателей. Одной из важнейших величин среди таких показателей является значение чистых активов (ЧА).

Величина чистых активов представляет собой разницу между стоимостью всех средств организации (имущества, земли, денежных средств и др.) и суммой всех ее обязательств (задолженности по уплате налогов и платежей в бюджет, кредитов и др.). Если говорить проще, то чистые активы — это те средства компании, которые останутся после погашения задолженности перед кредиторами.

Расчет чистых активов в обязательном порядке производится раз в год и отражается в годовой бухгалтерской отчетности по строке 3600 раздела 3 Отчета об изменениях капитала. Также его делают при необходимости получить информацию о текущем финансовом положении, выплатить промежуточные дивиденды либо действительную стоимость доли участнику.

Как рассчитать стоимость чистых активов по балансу 2018-2019 (формула)

Чтобы узнать это, обратимся к приказу Минфина России от 28.08.2014 № 84н, в котором приводится порядок их расчета.

Он действителен для компаний следующих форм собственности:

- акционерных обществ (публичных и непубличных);

- обществ с ограниченной ответственностью;

- государственных и муниципальных унитарных предприятий;

- кооперативов (производственных и жилищных накопительных);

- хозяйственных партнерств.

Согласно приказу № 84н для расчета чистых активов компании надо вычесть из стоимости активов стоимость пассивов. Для этого используется формула:

ЧА = (ВАО + ОАО - ЗУ - ЗВА) - (ДО + КО - ДБП),

ЧА — чистые активы;

ВАО — внеоборотные активы организации;

ОАО — оборотные активы организации;

ЗУ — долг учредителей перед организацией по наполнению долей в уставном капитале;

ЗВА — задолженность, образовавшаяся при выкупе собственных акций;

ДО — обязательства, имеющие долгосрочный характер;

КО — обязательства, имеющие краткосрочный характер;

ДБП — доходы будущих периодов (в виде госпомощи и безвозмездного получения имущества).

Для расчета чистых активов можно использовать также данные, содержащиеся в балансе компании. Чтобы провести расчет стоимости чистых активов по балансу, формулу можно видоизменить:

ЧА = (строка 1600 - ЗУ) - (строка 1400 + строка 1500 - ДБП).

Подробнее о значениях, приведенных в этой формуле, читайте в статье «Чистые активы - что это в балансе (нюансы)?» .

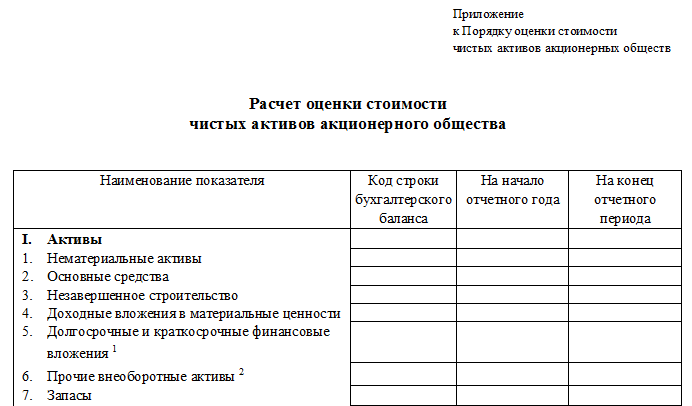

Учтите, что расчет недостаточно просто сделать на калькуляторе, его необходимо еще и оформить. И утвержденной формы в настоящее время нет. Компании должны разработать бланк расчета чистых активов 2018-2019 годов самостоятельно и утвердить его в качестве приложения к учетной политике. Однако ранее, до издания приказа Минфина от 28.08.2014 № 84н, для расчета чистых активов применялся бланк, приведенный в приложении к приказу Минфина РФ № 10 и ФКЦБ России от 29.01.2003 № 03-6/пз. В форме этого бланка перечислены все те показатели, которые требуются для расчета чистых активов и сейчас, поэтому считаем допустимым его применение (после утверждения его в учетной политике организации).

Скачать этот бланк можно у нас на сайте:

Анализ стоимости чистых активов

Несложно сделать вывод, что при анализе чистых активов на выходе должен получиться положительный результат. Отрицательный будет говорить о том, что фирма убыточна и с большой долей вероятности в скором будущем может стать совсем неплатежеспособной, то есть несостоятельной. Исключением может быть только недавно открытая фирма, поскольку за время ее существования вложенные средства не успели себя оправдать и не принесли дохода по объективным причинам. Таким образом, динамика расчета чистых активов является одним из ключевых показателей финансового состояния компании.

Отметим, что при расчете и оценке чистых активов большую роль играет уставный капитал фирмы. Если сумма чистых активов превысит величину уставного капитала, это говорит о благополучии компании. Если же чистые активы на каком-то этапе станут меньше суммы уставного капитала, это свидетельствует об обратном: организация работает себе в убыток.

Какие последствия ожидают компанию, если чистые активы окажутся меньше уставного капитала, читайте .

Повторимся: данная ситуация приемлема только для 1-го года работы компании. Однако если и после этого периода ситуация не меняется в положительную сторону, руководство компании обязано снизить размер уставного капитала до суммы чистых активов. Если же эта цифра равна минимальным установленным законом показателям или меньше них, должен подниматься вопрос о закрытии предприятия (п. 4 ст. 30 закона «Об ООО» от 08.02.1998 № 14-ФЗ).

Подробнее о последствиях отрицательных величин ЧА читайте в материале «Какие последствия отрицательных чистых активов?» .

Итоги

Величина чистых активов — один из важнейших показателей финансовой состоятельности организации. Чем она выше, тем успешнее организация и тем более привлекательна она для инвестиций. Только организация с высокими показателями чистых активов может гарантировать интересы ее кредиторов. Вот почему необходимо очень тщательно подходить к оценке стоимости чистых активов компании.

Наиболее распространенными случаями, при наступлении которых организация должна определять стоимость чистых активов, являются:

- составление годовой бухгалтерской отчетности. Сумму чистых активов необходимо указать в Отчете об изменениях капитала;

- необходимость контроля соотношения чистых активов и величины уставного капитала. Стоимость чистых активов не должна быть меньше минимального размера уставного капитала общества (п. 3 ст. 20 Закона от 8 февраля 1998 г. № 14-ФЗ, п. 4, 6 ст. 35 Закона от 26 декабря 1995 г. № 208-ФЗ);

- увеличение уставного капитала общества. Сумма, на которую увеличивается уставный капитал за счет имущества общества, не должна превышать разницу между стоимостью чистых активов и суммой уставного капитала и резервного фонда организации (п. 2 ст. 18 Закона от 8 февраля 1998 г. № 14-ФЗ, п. 5 ст. 28 Закона от 26 декабря 1995 г. № 208-ФЗ);

- определение действительной стоимости доли учредителя ООО (например, при его выходе из общества) (п. 2 ст. 14 Закона от 8 февраля 1998 г. № 14-ФЗ);

- определение возможности выплаты дивидендов учредителям (акционерам). Если чистые активы меньше уставного капитала, организация не вправе выплачивать дивиденды (п. 1 ст. 29 Закона от 8 февраля 1998 г. № 14-ФЗ, п. 1 ст. 43 Закона от 26 декабря 1995 г. № 208-ФЗ);

- определение для целей налогообложения расчетной стоимости акций, не обращающихся на рынке ценных бумаг (письма Минфина России от 15 мая 2008 г. № 03-03-06/1/312, МНС России от 4 марта 2004 г. № 02-4-12/792);

- приобретение предприятия как имущественного комплекса. Определение чистых активов необходимо для оценки деловой репутации приобретенной организации.

Порядок расчета

Порядок оценки (расчет стоимости) чистых активов утвержден приказом Минфина России от 28 августа 2014 г. № 84н . Он распространяется на АО, ООО, государственные и муниципальные унитарные предприятия, производственные кооперативы, жилищные накопительные кооперативы, хозяйственные партнерства, организаторов азартных игр (п. 1 и 2 Порядка, утвержденного приказом Минфина России от 28 августа 2014 г. № 84н).

Чистые активы определяйте по данным Бухгалтерского баланса. Например, по данным баланса за 6 месяцев рассчитайте чистые активы по состоянию на 30 июня 2015 года.

Для расчета стоимости чистых активов используйте формулу:

В состав активов, принимаемых к расчету, включите:

- внеоборотные активы, отражаемые в разделе I Бухгалтерского баланса ;

В состав обязательств, принимаемых к расчету, включите долгосрочные и краткосрочные обязательства, отраженные в разделах IV и V Бухгалтерского баланса, а именно:

- долгосрочные обязательства по займам и кредитам и прочие долгосрочные обязательства (включая величину отложенных налоговых обязательств);

- краткосрочные обязательства по займам и кредитам;

- кредиторскую задолженность;

- задолженность участникам (учредителям) по выплате доходов;

- резервы предстоящих расходов;

- прочие краткосрочные обязательства.

Это следует из пунктов 4-6 Порядка, утвержденного приказом Минфина России от 28 августа 2014 г. № 84н.

Пример расчета стоимости чистых активов (при составлении годовой бухгалтерской отчетности)

При составлении бухгалтерской отчетности за текущий год бухгалтер ООО «Торговая фирма "Гермес"» рассчитал величину чистых активов организации. Расчет выполнен на основании показателей баланса за текущий год.

На конец отчетного года в активе баланса отражено:

- по строке 1130 «Основные средства» - 100 000 руб.;

- по строке 1160 «Отложенные налоговые активы» - 5000 руб.;

- по строке 1210 «Запасы» - 400 000 руб.;

- по строке 1230 «Дебиторская задолженность» - 150 000 руб. (задолженности участников по взносам в уставный капитал нет);

- по строке 1250 «Денежные средства» - 200 000 руб.

На конец отчетного года в пассиве баланса отражено:

- по строке 1310 «Уставный капитал (складочный капитал, уставный фонд, вклады товарищей)» - 50 000 руб.;

- по строке 1370 «Нераспределенная прибыль (непокрытый убыток)» - 200 000 руб.;

- по строке 1520 «Кредиторская задолженность» - 605 000 руб.

Все показатели актива баланса учитываются при расчете чистых активов. Показатели пассива баланса учитываются только в части кредиторской задолженности. Величина чистых активов «Гермеса» на 31 декабря текущего года составляет:

100 000 руб. + 5000 руб. + 400 000 руб. + 150 000 руб. + 200 000 руб. - 605 000 руб. = 250 000 руб.

Эту сумму бухгалтер отразил в разделе 3 Отчета об изменениях капитала по строке «Чистые активы» (графа 2).

Расчет при совмещении УСН и ЕНВД

Ситуация: как определить стоимость чистых активов для выплаты дивидендов при совмещении упрощенки и ЕНВД ?

Чтобы определить размер чистых активов для выплаты дивидендов, организации должны вести бухучет. При этом организациям, которые совмещают упрощенку и ЕНВД, определять размер чистых активов следует с использованием данных бухучета в целом по организации. Порядок оценки чистых активов утвержден приказом Минфина России от 28 августа 2014 г. № 84н.

В условиях самостоятельности субъектов хозяйствования большое значение играет оценка финансового состояния и инвестиционной привлекательности предприятия. Для этой цели в рамках экономического анализа было выработано множество критериев, но особое место среди них отводится показателю чистых активов. Как его правильно осуществлять, вы узнаете из данной статьи.

Определение

В мировой практике чистые активы используется уже много лет, а в российской появились сравнительно недавно. В 1995 году данный показатель был введен в ГК РФ как нормативный, который отображает порядок формирования и изменения уставного капитала. Хотя прошло уже 20 лет, но на сегодняшний день в экономической литературе нет четкого подхода к расчету его величины. Но этот показатель фигурирует в бухгалтерской отчетности в форме № 3 «Об изменениях капитала».

Чистые активы предприятия (ЧА) – это разница между скорректированной суммой ресурсов организации и ее обязательств. Другими словами, это стоимость компании без долгов. Порядок расчета чистых активов утвержден в приказе Минфина № 10-н. Он действует для предприятий всех форм собственности. Расчет чистых активов кредитные организации осуществляют по соответствующей инструкции ЦБ. Оценка стоимости осуществляется один раз в квартал, а также в конце года. Эта цифра отображается в бухгалтерской отчетности.

Если по окончании второго и любого последующего года стоимость ЧА меньше уставного капитала (УК), то организации нужно объявить об уменьшении УК и зарегистрировать эту операцию в установленном порядке. Если после изменений размер капитала меньше установленной законодательством нормы, то такое предприятие подлежит ликвидации.

Расчет чистых активов: формула

Для определения величины ЧА используются следующие статьи баланса:

- Внеоборотные активы - первый раздел баланса, который включает в себя НМА, ОС, НЗП, вложения в ценности, долгосрочные финансовые инвестиции и другие ресурсы.

- Оборотные активы - второй раздел баланса, который включает запасы, НДС по купленным материалам, ДЗ, финансовые вложения на краткосрочный период, денежные средства и другие ресурсы. В стоимость ОА не входят фактические затраты на выкуп акций организации АО с целью последующей их перепродажи или аннулирования, а также задолженность учредителей по вкладам в уставной капитал.

- Долгосрочные обязательства по полученным займам и кредитам.

- Краткосрочная задолженность.

- Обязательства по банковским кредитам.

- Задолженность акционерам по выплате дивидендов.

- Резерв будущих расходов.

- Другие краткосрочные обязательства.

- ЧА = Активы - Пассивы

Так осуществляется расчет чистых активов. Формула, представленная выше, используется для вычисления данного показателя на предприятиях всех форм собственности, кроме организаций, которые осуществляют страховую и банковскую деятельность.

Другие методы

В других нормативных актах описаны иные схемы расчета ЧА. Например, в "Методических рекомендациях" указано, что в сумму активов не должна входить такая строка баланса, как "НДС по купленным материалам". Дело в том, что в гл. 21 НК РФ эта сумма может быть уменьшена плательщиком налога только при соблюдении большого количества условий. В этом же документе сказано, что в пассивы, участвующие в расчете ЧА, не должна входить строка «Резервы будущих затрат». Но по заключению большинства экономистов, данная статья больше относится к собственным средствам, чем к обязательствам организации.

Пример

Разобравшись с теорией, переходим к практике. В примере мы рассмотрим расчет чистых активов ООО. Данная формула и порядок используются для предприятий всех форм собственности.

Строки баланса ООО «Продзапасы» на 01.10.2015, которые учитываются в расчетах:

| Актив | Сумма, т. руб. | Пассив | Сумма, т. руб. |

| ВНА | Капитал и резервы | ||

| Остаточная стоимость ОС | 2300 | УК | 200 |

| Капвложения в НЗП | 1600 | Долгосрочные займы | 1000 |

| Долгосрочные финансовые инвестиции | 700 | Краткосрочные обязательства | |

| ОА | Кредиты | 400 | |

| Запасы | 200 | Долг перед бюджетом | 1000 |

| ДЗ | 750 | Другие краткосрочные обязательства | 900 |

| Денежные средства | 1200 | ||

| Итого | 6750 | Итого | 3500 |

Итого ЧА на 01.10.2015: 6750 – 3500 = 3250 т. руб.

Стоимость чистых активов, расчет которых осуществляется для анализа финансовой деятельности организации и перед начислением дивидендов, в идеале должна быть положительной и превышать размер УК. Рост показателя свидетельствует об увеличении прибыли. Но возможна и обратная ситуация. Чаще всего в первый год деятельности предприятия величина ЧА может быть меньше УК. Но при нормальной работе организации в дальнейшем ситуация должна улучшиться.

Реестр

Сведения о стоимости чистых активов с 2013 года предоставляются в Единый федеральный реестр (ЕФРСЮЛ). В него обязательно нужно вносить такую информацию:

- создание юрлица (даже путем реорганизации);

- решение федерального органа об исключении организации из ЕГРЮЛ;

- расчет чистых активов предприятия;

- ликвидация, банкротство юридического лица;

- изменение величины УК;

- изменение адреса регистрации.

Таким образом, информация о стоимости ЧА является общедоступной.

Изменение величины уставного капитала

Хотя в законодательстве прописано, что если по результатам второго и последующих периодов стоимость ЧА выше УК, то эти показатели необходимо выровнять, при этом уменьшать уставной фонд не обязательно. Можно увеличить ЧА за счет вкладов участников. Но такая обязанность должна быть непременно предусмотрена в уставе. Если она отсутствует, то необходимо сначала внести изменения в документ, а уже только потом изменять УК.

Увеличение ЧА

С 2011 года при налогообложении прибыли не учитывается все имущество, которое было передано организации с целью увеличения ЧА, формирования добавочного капитала.

Раннее такой возможности не было. Теперь можно увеличивать ЧА без последствий в НУ. В БУ стоимость имущества, полученного в качестве вклада, доходом не является.

Вклад в ОС ООО отражается по ДТ счета учета соответствующего НМА и КР счета 83 "Добавочный капитал". Другими словами, если организация получила в качестве вклада сырье или товары, то эта операция отразится следующей записью: ДТ 10 (41) КР 83. А если в качестве вклада поступили денежные средства, то: ДТ 51, КР 83.

Уменьшение УК

Если увеличить ЧА не получится, то тогда придется уменьшать УК. При этом нужно соблюдать такие государственные требования:

- уведомить о принятии решения уменьшить УК орган госрегистрации в течение трех рабочих дней;

- последующие два месяца публиковать в СМИ информацию об изменении размера капитала.

В тексте обязательно указать следующие данные:

- полное и сокращенное название организации, данные о месте нахождения объекта;

- размер УК и величина, на которую он будет корректироваться;

- условия уменьшения капитала;

- описание порядка подачи заявлений кредиторами с требованиями, дополнительные адреса организации, способы связи с руководством (номера факсов, телефонов, email и другие данные).

Обработка информации

Расчет чистых активов организации показывает только абсолютную величину. Далее ее необходимо проанализировать в следующих направлениях:

- динамика изменения: необходимо сравнить величину ЧА на начало и конец года, а затем выявить причины изменения;

- оценка реальности корректировки: очень часто изменение объема данного показателя на конец года оказывается несущественным по сравнению с общим ростом активов;

- соотношение ЧА и УК: это позволяет определить близость предприятия к банкротству(такая ситуация может возникнуть, если чистые активы меньше или равны размеру капитала организации).

- эффективность использования: необходимо просчитать и проанализировать динамику изменения показателей рентабельности и оборачиваемости ЧА.

Рассмотрим часть этих показателей на практике. Для начала необходимо провести расчет чистых активов. Пример:

| Показатель | Тыс. руб. | ||

| 01.01.2015 | 01.10.2015 | Отклонение, +/- | |

| I. АКТИВЫ | |||

| 1. НМА | 57 | 53 | -4 |

| 2. ОС | 58300 | 41600 | -16700 |

| 3. НЗП | 6470 | 5800 | -670 |

| 4. Вложения в материальные ценности | |||

| 5. Финансовые вложения | 50300 | 14400 | -35900 |

| 6. Прочие НМА, в т.ч. величина отложенных налоговых активов | |||

| 7. Запасы | 12400 | 4500 | -7900 |

| 8. НДС по купленным ценностям | 400 | -400 | |

| 9. ДЗ (за вычетом долга учредителей по взносам в УК | 8800 | 6300 | -2500 |

| 10. Денежные средства | 60 | 10 | -50 |

| 11. Другие оборотные активы | |||

| 12. Итого активы | 136787 | 72663 | -64124 |

| II. ПАССИВЫ | |||

| 13. Долгосрочные обязательства | 18000 | -18000 | |

| 14. Прочие долгосрочные обязательства, | 2000 | 2000 | |

| 15. Краткосрочные займы и кредиты | 22000 | 3200 | -18800 |

| 16. КЗ | 17400 | 11600 | -5800 |

| 17. Задолженность учредителям по выплате дивидендов | |||

| 18. Резервы будущих расходов | |||

| 19. Прочие краткосрочные обязательства | |||

| 20. Итого пассивы | 59400 | 16800 | -42600 |

| 21. ЧА | 77387 | 55863 | -21524 |

Стоимость чистых активов, расчет которых представлен в таблице выше, за период снизилась на 21524 тысяч рублей или на 27.8%.

По результатам расчетов можно сделать следующие выводы: стоимость ЧА превышает и размер УК предприятия, и тот, который установлен законодательством. Деятельность организации признана успешной. Руководство может принять решение о распределении ЧП между участниками.

Расчет чистых активов банка

Оценить стоимость банковского бизнеса целесообразнее с применением комплексного подхода, в рамках которого будет учитываться сумма текущих ЧА и их прирост в будущем за счет имеющегося экономического потенциала на текущий момент. При этом важно уделить особое внимание оценке ОС, так как они формируются за счет собственного капитала.

Расчет величины чистых активов происходит по рыночной стоимости имущества. Но такой подход не всегда оправдан. В структуре ОС банка основная роль приходится на здания и техническое оснащение для проведения анализа данных (компьютеры и программное обеспечение). ПК и ПО гораздо быстрее стареют морально, чем физически, то есть при их оценке нужно ориентироваться в первую очередь на их балансовую стоимость. А вот здания лучше оценивать по рыночной цене. На нее не влияют условия осуществления деятельности, только экономический рост региона.

Резюме

Расчет величины чистых активов нужно осуществлять не только для отображения цифры в отчетных документах, но также с целью внутреннего контроля. Мониторинг данного показателя позволяет вовремя принимать управленческие решения по изменению величины УК или ЧА. Если пустить ситуацию на самотек, то руководство в лучшем случае столкнется с проблемой уменьшения капитала, а в худшем - придется ликвидировать организацию.