Порядок заполнения отчета по страховым взносам. Как предоставить нулевой расчет

Действующим законодательством установлены обязательные страховые платежи в различные фонды – пенсионный, социального и медицинского страхования. Это непреложная обязанность для всех компаний и предпринимателей. Иными словами, взносы уплачивают все – и ИП без нанятого персонала, и ООО со средними доходами, и огромная корпорация с немалым штатом сотрудников. Кроме того, даже по каким-то причинам не функционирующие организации, т. е. не получающие доход, но не заявившие о прекращении своей деятельности в официальном порядке, также производят эти платежи. Расчет сумм страховых взносов осуществляется в различных предприятиях по-разному, все зависит от многих причин: статуса предприятия, организационных особенностей и других условий. Попробуем разобраться в тонкостях начислений для разных категорий организаций, работников и узнаем порядок расчета страховых взносов для предприятий разных форм собственности.

Чем отличаются налоги работодателя и его сотрудников?

Сначала рассмотрим отличия в уплате налогов персоналом и работодателем, поскольку их часто путают, хотя понятия эти полярно противоположные. Расчет страховых взносов осуществляется на основе размера оплаты труда. Нельзя смешивать такие разные понятия, как платежи работодателя и сотрудника. Работник уплачивает НДФЛ с суммы начисленной ему лично зарплаты, а работодатель платит 30% от размера всего фонда зарплаты персонала в различные фонды. Кстати, выступая налоговым агентом, компания или ИП удерживает и перечисляет в бюджет полную сумму НДФЛ с ее работников. Такова разница между налогами, которые уплачивают наемные работники и руководители предприятий.

Страховые взносы: что это такое?

Взносы, уплачиваемые работодателем в социальные фонды, называются страховыми, или социальными отчислениями. Все платежи в них рассчитываются и перечисляются помесячно в установленные законодательным порядком сроки.  Подавляющая часть населения России является нанятыми работниками разных предприятий. Для компаний, находящихся на традиционной системе налогообложения, база для расчета страховых взносов строится исключительно на сумме начисленной им зарплаты и связанных с нею выплат, например премий или доплат за работу в праздничные и выходные дни, классность, территориальный коэффициент и др. Выплаты, характеризующиеся как социальные, в расчетную базу не входят. К ним относятся:

Подавляющая часть населения России является нанятыми работниками разных предприятий. Для компаний, находящихся на традиционной системе налогообложения, база для расчета страховых взносов строится исключительно на сумме начисленной им зарплаты и связанных с нею выплат, например премий или доплат за работу в праздничные и выходные дни, классность, территориальный коэффициент и др. Выплаты, характеризующиеся как социальные, в расчетную базу не входят. К ним относятся:

- материальные компенсации;

- помощь от компании для восстановления здоровья или приобретения лекарственных средств на основании коллективного договора или отраслевых тарифных соглашений;

- пособия, начисленные при увольнении сотрудников, вызванном сокращением производства и ликвидацией рабочих мест;

- затраты на командировки, носящие производственный характер, но не имеющие отношения к начислению заработной платы.

Итак, все начисления производятся на сумму начисленной зарплаты. Узнаем, в какие фонды перечисляют взносы предприятия, применяющие ОСНО, их размеры и особенности расчета, а также для каких компаний и в каких случаях применяются сниженные тарифы.

ФСС

Один из важнейших социальных фондов, куда отчисляются страховые взносы – ФСС. Он работает в двух направлениях: контролирует и оплачивает пособия по временной нетрудоспособности и возмещает ущерб, вызванный полученными производственными травмами.  В связи с этим взносы в ФСС исчисляются по следующим тарифам:

В связи с этим взносы в ФСС исчисляются по следующим тарифам:

▪ 1-й – по временной потере трудоспособности и материнству – 2,9 % от зарплаты работников. На 2015 год установлен предельный уровень оплаты труда, с которого насчитываются взносы, в сумме 670 тыс. руб. На полученный свыше этого уровня доход тариф не начисляется.

▪ 2-й – страхование от производственных несчастных случаев. Величина взноса варьируется от 0,2% до 8,5 % и соответствует одному из 32 классов риска на производстве, законодательно установленных для компаний различной степени производственного травматизма. Для этого вида страхования не существует размера предельной базы, отчисления с заработной платы производятся независимо от суммы дохода по установленному для каждого предприятия классу риска. Только для бюджетных предприятий профессиональный риск ограничен первым классом.

ФФОМС

Отчисления по медицинскому страхованию составляют в 2015 году 5,1% от суммы оплаты труда. Максимальный уровень зарплаты, свыше которого взносы не насчитываются, равен 624 тыс. рублей.

ПФР

Для предприятий, работающих на общих основаниях, взносы составляют 22 %. Предельный доход для их начисления в текущем году равен 711 тыс. руб. В отличие от остальных фондов, в ПФР на суммы, превышающие норматив, отчисления производятся в размере 10 %. Но распределяются они уже не на отдельный счет работника, а на общий, консолидированный счет. В представленной таблице указаны размеры отчислений и предельные уровни дохода, на который они начисляются, для предприятий, применяющих ОСНО.

1. Пример расчета страховых взносов

Сотруднику предприятия за январь начислена зарплата – 68 тыс. руб. В нее входят выплаты:

- оклад - 40 000 руб.;

- отпускные - 15 000 руб.;

- оплачен больничный лист - 13 000 руб.

Всего начислено: 68 000 руб.

Оплата листа нетрудоспособности не входят в базу для расчета, понижая сумму дохода для начисления взносов.

68 – 13 = 55 тыс. руб.

Начислено взносов за январь:

в ПФР:

55 000 * 22% = 12 100 руб.

в ФСС:

55 000 * 2,9% = 1595 руб.

В ФСС (от несч. сл.):

55 000 * 0,2% = 110 руб.

в ФФОМС:

55 000 * 5,1% = 2805 руб.

Всего начислено взносов за месяц - 16 610 руб.

Продолжим пример:

Зарплата этого сотрудника за 10 месяцев года составила 856 000 рублей. Размер начисленных за это время взносов:

В ПФР:

711 000 * 22% + (856 000 – 711 000) * 10% = 156 420 + 31 900 = 188 320 руб.

в ФСС:

670 000 * 2,9% = 19 430 руб.

ФСС (от несч/сл.):

856 000 * 0,2% = 1712 руб.

ФФОМС:

624 000 * 5,1% = 31 824 руб.

Начислено за 10 месяцев - 241 286 руб.

Страховые взносы: расчет для ИП

Часто предприниматели, организуя собственный бизнес, работают в единственном числе, не набирая штат персонала. Сам себе ИП зарплату не платит, он получает доход от предпринимательской деятельности. К этой категории относится и так называемое самозанятое население - частнопрактикующие юристы, врачи и другие специалисты, организовавшие собственный бизнес.

Для таких предпринимателей законодательно утвержден особый порядок начисления подобных платежей – фиксированные (обязательные) страховые взносы.

Осуществляется расчет обязательных страховых взносов исходя из размера МРОТ, индексирующегося ежегодно. Поэтому с каждым годом увеличивается и сумма фиксированных взносов, не считая эксперимента законодателей в 2013 году, когда за основу для расчета отчислений брали не один МРОТ, а два.

Эта сумма четко определена и рассчитывается как произведение 12-кратного МРОТ на тарифы, установленные для ПФР в размере 26 % и ФФОМС - 5,1%:

В текущем году обязательный взнос составил 18 610,80 руб. и 3650,58 руб. соответственно. Всего подлежит перечислению за год 22 261,38 руб.

Расчет страховых взносов в ФСС индивидуальные предприниматели не делают, поскольку для них не предусмотрены расчеты с фондом ни по оплате листов нетрудоспособности, ни по производственным травмам.

Законодательно установлена предельная планка получения дохода для возможности уплаты отчислений в фиксированной сумме – 300 тыс. руб. Превышение этого уровня доходов потребует доначисления размера взносов: на сумму, полученную сверх этого норматива, начисляется 1 %. Такое правило действует только для начисления взносов в ПФР. Оно не относится к отчислениям в ФФОМС. На размер взноса в этот фонд не влияет сумма доходов, он стабилен.

Порядок перечисления и расчет страховых взносов в ПФР предпринимателями

Алгоритм расчетов с пенсионным фондом следующий:

До окончания текущего года в обязательном порядке уплачивается фиксированный взнос. Это обязанность всех предпринимателей. Как уже упоминалось, при уплате этого взноса не играет роли ни финансовый результат деятельности, ни режим налогообложения, ни размеры дохода, ни его полное отсутствие. Этот взнос уплачивается, поскольку является обязательным.

До 1 апреля будущего года перечисляется полученная расчетным путем часть взносов – 1% от размера дохода, превысившего трехсоттысячный предел.

3. Рассмотрим пример расчета страховых взносов для ИП, работающего без персонала:

Годовой доход практикующего врача составил 278 тыс. руб. Составим расчет страховых взносов:

в ПФР = 5965 * 12 * 26 % = 18 610,80 руб.

в ФФОМС= 5965 * 12 * 5,1% = 3650,58 руб.

Платежи осуществляются одинаковыми долями поквартально или сразу полной суммой. Главное, чтобы они были внесены до конца года.

4. Рассмотрим следующий пример:

Доход ИП за год – 2 560 000 руб.

Взнос в ПФР = 18 610,80 + 1 % * (2 560 000 – 300 000)= 18 610,80 + 22600 = 41 210,80 руб.

В ФФОМС – 3650,58 руб.

Важно! Фиксированная сумма 22 261,38 руб. должна быть перечислена до конца налогового года, взнос с разницы 18 949,42 руб. уплачивается до 1 апреля.

Предельная сумма взноса в текущем году - 148 886,40 руб. Рассчитывается она по формуле: 8-кратный размер МРОТ за год, помноженный на установленный тариф ПФР.

Особенности расчета взносов ИП: как правильно рассчитать размер дохода ИП

Расчет страховых взносов ИП изменен радикально. И если раньше все расчеты строились на размере прибыли, сегодня за основу для их начисления берется размер полученного дохода. И следует различать эти понятия, поскольку неправильно подсчитанная сумма дохода и, следовательно, платежа может повлечь наложение штрафных санкций.

При совмещении нескольких налоговых режимов доходы от деятельности на каждом из них должны суммироваться. Если доход предпринимателя за год - не больше 300 тыс. рублей или отсутствует, то ИП обязан перечислить лишь фиксированный взнос.

Применение пониженных тарифов: кто может рассчитывать на льготы?

Российским законодательством регламентирована возможность применения сниженных тарифов для некоторых категорий предприятий-работодателей. Величины этих тарифов различны для разных компаний и зависят от деятельности, которой они занимаются. Размеры тарифов перечислены в 1-й части ст. 58 З-на № 212-ФЗ. Это весьма пространный реестр, который вмещает целый ряд плательщиков, имеющих право использования льгот. В таблице представлен список предприятий, деятельность которых позволяет применять льготные тарифы при расчете социальных отчислений.

| Компании, имеющие право на применение льготных тарифов | ПФР | ФСС | ФФОМ |

| Предприятия, работающие на ЕСХН, сельхозпроизводители, общественные представительства инвалидов | 21 | 2,4 | 3,7 |

| Партнерства, организованные бюджетными, некоммерческими учреждениями, IT-компании, др. | 8 | 4 | 2 |

| Компании и ИП, работающие на патенте и УСН по видам деятельности, перечисленным в законе, предприниматели-фармацевты на ЕНВД, некоммерческие организации на УСН, предприятия, работающие в сфере социального обеспечения, разработок НИОКР, здравоохранения, культуры, благотворительного направления | 20 | 0 | 0 |

| Предприятия-участники проекта "Сколково" | 14 | 0 | 0 |

В пункте 8, ч. 1 ст. 58 опубликован список видов деятельности, по которым установлено применение льготных тарифов. Организациям и ИП, работающим с любым из них, дано право не насчитывать отчисления по социальному и медицинскому страхованию, а для взносов в ПФР установлена ставка 20%. Предельный доход для расчета отчислений – 711 тыс. руб. На полученные доходы, сверх этого размера, взносы не насчитываются. Законодателями установлены и некие ограничительные барьеры, которые должны быть применены для реализации предприятиями права на использование льготных тарифов.

Рассмотрим расчет страховых взносов по льготным тарифам на нескольких следующих примерах.

1. С годового дохода работника предприятия – сельхозтоваропроизводителя, имеющего право на льготный расчет в сумме 264 000 руб. отчисления составили:

В ПФР:

264 000 * 21% = 55 440 руб.

в ФСС:

264 000 * 2,4% = 6336 руб.

В ФФОМС:

264 000 * 3,7% = 9768 руб.

Итого: 71 544 руб.

2. С зарплаты работника предприятия сферы соцобеспечения, ведущего деятельность, подпадающую под применение льгот в сумме 210000 руб., должны быть насчитаны взносы:

В ПФР:

210 000 * 20% = 40 500 руб.

Итого: 40 500 руб.

3. С годового дохода сотрудника IT-компании в сумме 547 000 руб. сделаны отчисления:

В ПФР:

547 000 * 8% = 43 760 руб.

в ФСС:

547 000 * 4% = 21 880 руб.

В ФФОМС:

547 000 * 2% = 10 940 руб.

Итого: 76 580 руб.

Еще одно нововведение с начала текущего года – суммы взносов при уплате не округляются до рублей, как было принято раньше, а насчитываются и уплачиваются в рублях и копейках, не создавая при расчетах с фондами мизерных переплат.

Учет расчетов по страховым взносам: начисление, проводки, особенности

Начисление страховых взносов осуществляется предприятиями-работодателями в том же месяце, за который начисляется зарплата. Важно! Начисление-расчет страховых взносов на отпускные производится сразу же при расчете отпускных, причем на всю сумму, независимо от продолжительности периода отпуска. Зачастую начинается он в одном месяце, а заканчивается в другом. Тем не менее расчет по начисленным страховым взносам производится на всю сумму сразу.

Бухгалтерский учет страховых взносов осуществляется на счете № 69 «Расчеты по социальному страхованию» и его субсчетах для отдельного выделения видов отчислений и фондов. Корреспондируется он со счетами учета затрат производства, сумма начисленных взносов отражается по кредиту 69-го счета :

Д-т 20 (23, 26, 44 …) К-т 69 - начислены взносы в ПФР, ФСС и ФФОМС на соответствующие субсчета, утвержденные в компании.

Уплаченные взносы дебетуют субсчета 69 и отражаются в кредите счета 51 «Расчетный счет», подтверждая произведенный платеж и расчет по уплаченным страховым взносам.

Особенности применения льгот при уплате взносов для «упрощенцев»

Законодательно установлена возможность уменьшения налогооблагаемой базы предприятий, применяющих спецрежимы. Уплаченные страховые взносы в полном объеме рассчитанной суммы уменьшают базу по начисленному налогу, предусмотренному спецрежимом, в следующих случаях:

ИП применяет УСН и/или ЕНВД и функционирует без нанятого персонала;

Компания работает на упрощенном режиме «Доходы за минусом расходов».

1/2 суммы отчислений уменьшает базу для расчета налога, когда применяются следующие режимы:

УСН «Доходы * 6%»;

Обладателям патентов страховые взносы не уменьшают их стоимость.

Надо отметить, что право на применение указанных льгот осуществимо только в том периоде, за который начисляется налог, и уменьшена база может быть исключительно на сумму уплаченных (не начисленных!) в этом же отчетном периоде взносов.

Штрафные санкции

Страховые взносы, расчет по которым произведен, должны быть уплачены в фонды в установленные сроки. По закону при несвоевременном перечислении ежемесячных платежей контролирующие ведомства вправе предъявить организации пени за каждый день просрочки.

Неустойки, не предусмотренные законодательно, не могут быть применены в качестве санкций, но штрафы бывают весьма внушительными. Существует немало причин, которые могут вызвать неудовольствие внебюджетных фондов. Они вправе оштрафовать компанию за несвоевременную регистрацию в фондах либо за опоздание с предоставлением отчетности по взносам, а также за использование бланков неустановленной формы. Это далеко не полный перечень нарушений, внебюджетный фонд располагает немалой властью и лучше заранее готовить и представлять все необходимые отчетные формы, чтобы иметь возможность что-либо изменить и вовремя отчитаться.

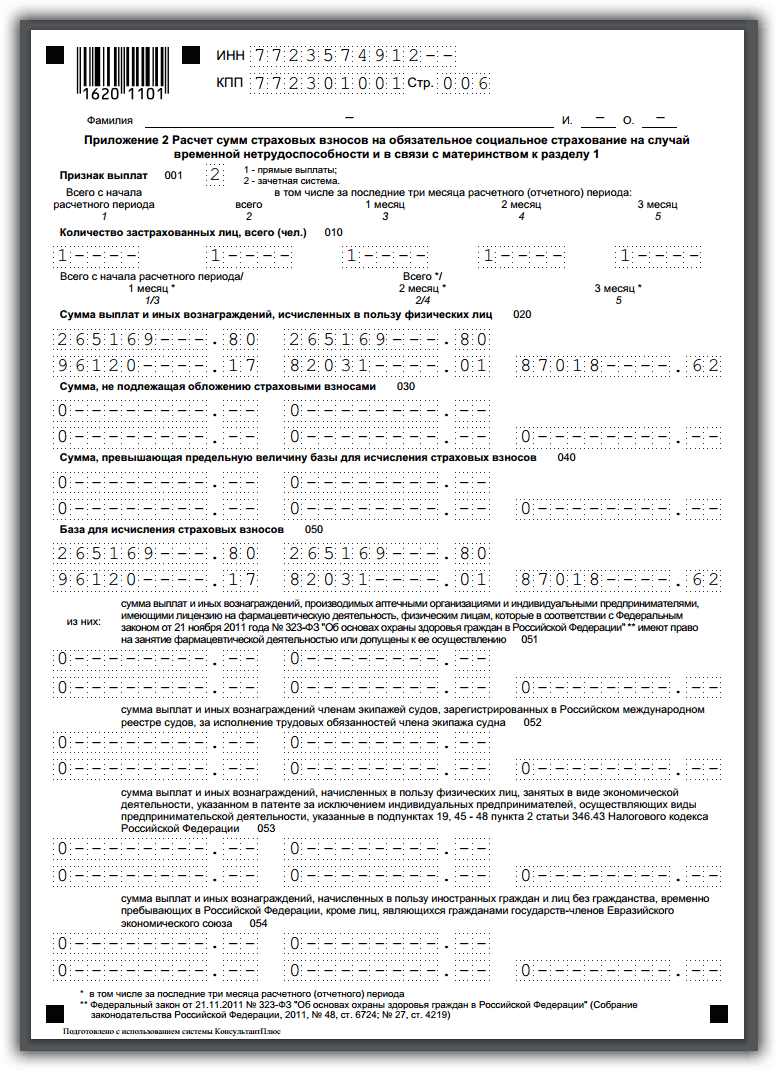

Приложение N 2

Утвержден

приказом ФНС России

от 10.10.2016 N ММВ-7-11/551@

ПОРЯДОК ЗАПОЛНЕНИЯ РАСЧЕТА ПО СТРАХОВЫМ ВЗНОСАМ

- IV. Порядок заполнения листа "Сведения о физическом лице, не являющемся индивидуальным предпринимателем" расчета

- V. Порядок заполнения раздела 1 "Сводные данные об обязательствах плательщика страховых взносов" расчета

- VI. Порядок заполнения приложения N 1 "Расчет сумм страховых взносов на обязательное пенсионное и медицинское страхование" к разделу 1 расчета

- VII. Порядок заполнения подраздела 1.1 "Расчет суммы страховых взносов на обязательное пенсионное страхование"

- VIII. Порядок заполнения подраздела 1.2 "Расчет суммы страховых взносов на обязательное медицинское страхование"

- IX. Порядок заполнения подраздела 1.3 "Расчет сумм страховых взносов на обязательное пенсионное страхование по дополнительному тарифу для отдельных категорий плательщиков страховых взносов, указанных в статье 428 Налогового кодекса Российской Федерации"

- XI. Порядок заполнения приложения N 2 "Расчет суммы страховых взносов на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством" к разделу 1 расчета

- XII. Порядок заполнения приложения N 3 "Расходы по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством и расходы, осуществляемые в соответствии с законодательством Российской Федерации" к разделу 1 расчета

- XIII. Порядок заполнения приложения N 4 "Выплаты, произведенные за счет средств, финансируемых из федерального бюджета" к разделу 1 расчета

- XIV. Порядок заполнения приложения N 5 "Расчет соответствия условиям применения пониженного тарифа страховых взносов плательщиками, указанными в подпункте 3 пункта 1 статьи 427 Налогового кодекса Российской Федерации" к разделу 1 расчета

- XV. Порядок заполнения приложения N 6 "Расчет соответствия условиям применения пониженного тарифа страховых взносов плательщиками, указанными в подпункте 5 пункта 1 статьи 427 Налогового кодекса Российской Федерации" к разделу 1 расчета

- XVI. Порядок заполнения приложения N 7 "Расчет соответствия условий на право применения пониженного тарифа страховых взносов плательщиками, указанными в подпункте 7 пункта 1 статьи 427 Налогового кодекса Российской Федерации" к разделу 1 расчета

- XVII. Порядок заполнения приложения N 8 "Сведения, необходимые для применения пониженного тарифа страховых взносов плательщиками, указанными в подпункте 9 пункта 1 статьи 427 Налогового кодекса Российской Федерации" к разделу 1 расчета

- XVIII. Порядок заполнения приложения N 9 "Сведения, необходимые для применения тарифа страховых взносов, установленного пунктом 2 статьи 425 (абзацем вторым подпункта 2 статьи 426) Налогового кодекса Российской Федерации" к разделу 1 расчета

- XIX. Порядок заполнения приложения N 10 "Сведения, необходимые для применения положений подпункта 1 пункта 3 статьи 422 Налогового кодекса Российской Федерации организациями, осуществляющими выплаты и иные вознаграждения в пользу обучающихся в профессиональных образовательных организациях, образовательных организациях высшего образования по очной форме обучения за деятельность, осуществляемую в студенческом отряде (включенном в федеральный или региональный реестр молодежных и детских объединений, пользующихся государственной поддержкой) по трудовым договорам или по гражданско-правовым договорам, предметом которых являются выполнение работ и (или) оказание услуг" к разделу 1 расчета

- XX. Порядок заполнения раздела 2 "Сводные данные об обязательствах плательщиков страховых взносов - глав крестьянских (фермерских) хозяйств" расчета

Поскольку все взносы на страхование, кроме взносов по проф. заболеваниям, в 2019 году переходят под юрисдикцию ФНС, оплачивать их нужно будет именно в налоговые структуры. Но некоторые виды отчетности предпринимателям придется подавать по-прежнему в фонды. Поскольку оплаты будут совершаться в направлении налоговых органов, а межведомственный обмен информацией у нас не особо развит, налоговики для упрощения собственной работы предусмотрели новый вид отчетного документа, названном в 2019 году Единым расчетом по страховым взносам.

Стоит отметить, что приставка «единый» появилась от бухгалтеров, так как данный вид отчетности объединил все разновидности взносов с целью страхования.

Скачать форму бланка «единого» расчета по страховым взносам для заполнения в формате PDF можно по . В этом бланке по форме КНД 1151111 присутствуют абсолютно все разделы и возможные приложения.

Сдавать отчетный документ обязаны все лица, занимающиеся предпринимательством, а также организации, которые уплачивают страховые взносы.

Стоит помнить, что предприниматели, которые не имеют сотрудников, платят страховые взносы только за самих себя. Льготы на них начинают действовать при достижении осуществляемых выплат определенного размера. После чего взносы либо прекращают вносить, либо платят по пониженной ставке.

Если у предпринимателя есть сотрудники, то страховые взносы он обязан платить за них. Важным моментом является тот факт, что для оплаты взноса за себя и за своего сотрудника будут использоваться разные КБК.

Организации также выступают страхователями своих сотрудников. Они оплачивают взносы за них, исходя их заработной платы и других выплат, которые этот сотрудник получает на рабочем месте. Надо отметить, что выплаты за сотрудников ни предприниматель, ни организация не вправе высчитывать из заработной платы своих рабочих.

Если штат работников предпринимательского объекта превышает в количестве среднестатистической численности человек, то подавать отчетность требуется в электронном формате.

Как заполнить документ

Бланк Единого расчета по страховым взносам 2019 предлагает к заполнению три его раздела, а также титульный лист.

- Титульный лист стандартен. В нем содержатся общие данные об организации или ИП.

- В первом разделе будут находиться все расчетные процессы по тем взносам, которые осуществляет страхователь. Этот раздел самый объемный и потребует от заполняющего максимальных знаний принципов проведения расчета сумм по страховым взносам. Он посвящен «Сводным данным по обязательствам плательщика страховых взносов».

- Второй раздел предусмотрен для плательщиков взносов лицом, которое является главой хозяйства фермерского или крестьянского типа. Он не всегда и не всеми будет заполняться.

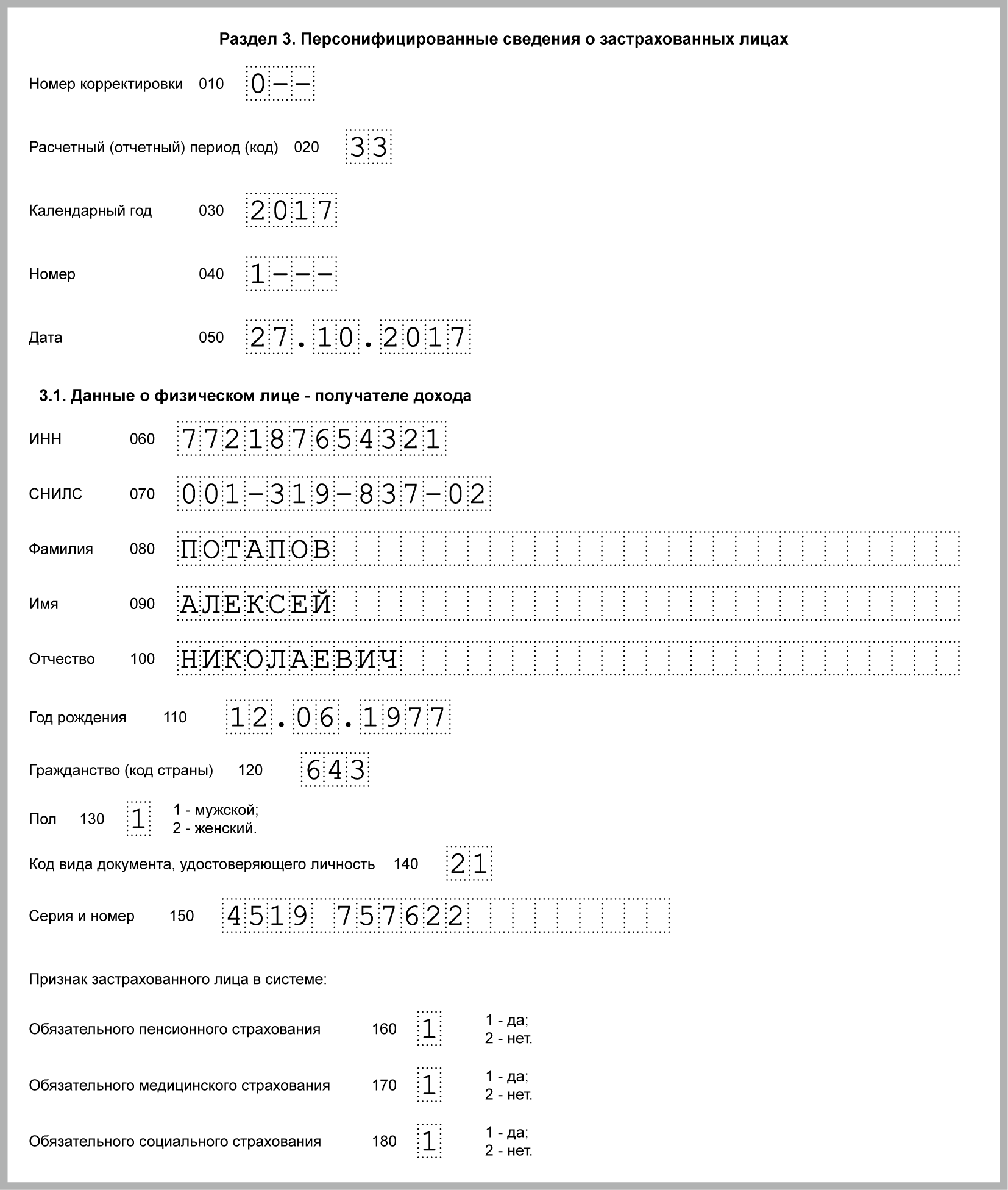

- В третьем разделе содержатся сведения относительно застрахованных лиц и выплат им. Это информация по каждому лицу отдельно, за которое будут вноситься страховые взносы.

Предпринимателю необходимо учитывать, что если показатель среднесписочной численности всех работников, которым за этот отчетный период сделаны выплаты, превышает количество в человек, то отчетность необходимо подать в электронном формате. Если эта численность меньше, то в бумажном. Кстати, отчетный документ можно принести в ФНС по месту регистрации самостоятельно или отправить с помощью почты.

Образец и пример заполнения Расчета по страховым взносам (КНД 1151111)

Пример заполнения в формате PDF вы можете скачать по либо увидеть на изображениях ниже.

Титульный лист

Раздел 1

Раздела 2 в нашем случае нет, так как организация не является фермерским хозяйством.

Раздел 3

Общие требования к заполнению единого расчета по страховым взносам

Подать отчетность за первый годовой квартал, то есть первый раз предоставить Единый расчет в налоговые органы необходимо до 30.04.2019 года .

Заполнять форму может сам предприниматель или назначенное им ответственное лицо. Заполняя, требуется соблюдать следующие требования:

- Для того чтобы заполнить форму, необходимо использовать чернила синего, фиолетового или черного цвета.

- Для того чтобы заполнить текстовое поле, необходимо использовать печатные заглавные буквы. У заполняющего также есть право составить и заполнить форму в компьютерном формате.

- Нумерация страниц применяется сквозная. Первой страницей считается титульный лист и нумеруется как 001. Пятая, к примеру, как 005, а тринадцатая — 013.

- Заполнение полей происходит слева направо.

- Денежные единицы отображаются с помощью рублей и копеек. Если не вносится показатель суммы, то ставится ноль, если любой другой показатель – прочерк.

- Не разрешены исправления корректором, печать с обеих сторон листа либо скрепление страниц, вследствие которого они могут испортиться. В этом форма Единого расчета по страховым взносам 2019 года имеет сходство с другими видами отчетной документации.

Смотрите также видео о новой формы отчетности:

Нарушения и ответственность

Не поданный вовремя отчет грозит штрафом в 200 рублей по каждой не поданной форме. Если не вовремя сдать годовой отчет, то сумма штрафа может составить целых 5% от суммы необходимых взносов. Есть уточняющие положения, что этот штраф не может превысить 30% от дохода, но не должен быть меньше, чем 1 тысяча рублей.

Налоговики могут признать отчет не представленным в том случае, если рассчитанная сумма взносов не будет соответствовать той сумме, которая образовывается при объединении страховых сумм по каждому отдельному лицу. В таком случае они уведомят предпринимателя о непринятии отчета к рассмотрению, а он, в свою очередь, обязуется в пятидневный срок подать правильную форму.

Если в процессе деятельности в уже сданном отчете нашлась ошибка, то необходимо как можно скорее подать в налоговые органы уточняющий документ.

Расчет по страховым взносам (РСВ) - это единый отчет, который объединяет в себе информацию по всем страховым взносам, за исключением данных по профзаболеваниям и несчастным случаям. Отчеты по соцвзносам теперь также принимают налоговики, поэтому ФНС утвердила единую форму документа. Мы расскажем о том, что собой представляет расчет страховых взносов за 1 квартал 2019 года; образец заполнения вы также найдете в статье. Во всех деталях рассмотрим заполнение расчета по страховым взносам: инструкция будет максимально подробной.

Официальное название нового отчета, утвержденного Приказом ФНС от 10.10.2016 № ММВ-7-11/ , — «Расчет по страховым взносам». Но поскольку он включает в себя всю информацию по существующим страховым взносам, кроме платежей по профзаболеваниям и несчастным случаям на производстве, бухгалтеры уже придумали для него новое название — Единый расчет, или просто РСВ. Фактически эта форма заменила собой упраздненный РСВ-1 и большинство разделов формы 4-ФСС, которую страхователи, как и прежде, должны сдавать в Фонд социального страхования, но только «на травматизм».

Сроки сдачи расчета по страховым взносам

Единый расчет по страховым взносам 2019 (пример заполнения покажем далее), в соответствии с нормами пункта 7 статьи 431 Налогового кодекса РФ , должны сдавать все работодатели: как юридические лица, так и индивидуальные предприниматели, имеющие наемных работников и осуществляющие выплаты в их пользу. Срок сдачи этого ежеквартального отчета определен до 30-го числа месяца, следующего за отчетным периодом. За I квартал 2019 года дата, после которой последуют санкции за несвоевременную сдачу формы, приходится на 30.04.2019. Сроки направления отчета в налоговые органы за все отчетные периоды 2019 года приведены в таблице:

Организации, где среднесписочная численность сотрудников за отчетный период составила более 25 человек, в силу требований пункта 10 статьи 431 НК РФ , должны предоставлять в органы ФНС единый расчет по страховым платежам (пример заполнения РСВ за 1 квартал 2019 года приведен ниже) в электронном виде. Другим работодателям разрешено отчитываться в бумажном варианте — придется заполнить, распечатать и отправить бланк «Расчет по страховым взносам за 1 квартал 2019 года» — форма документа в этом случае будет бумажная. Способы доставки РСВ в налоговый орган ничем не отличаются от других форм и деклараций: его можно принести лично, отправить по почте заказным письмом или передать через представителя.

Отчетность обособленных подразделений

Если у страхователя существуют обособленные подразделения, которые самостоятельно выплачивают зарплату сотрудникам, то, в силу пункта 7 статьи 431 НК РФ, каждое такое подразделение обязано сдавать свой отчет в налоговый орган по месту своего нахождения. В этом случае не играет роли наличие или отсутствие у обособленного подразделения своего отдельного баланса и расчетного счета. Более того, организация обязана заблаговременно известить налоговую службу о полномочиях своих обособленных подразделений по начислению и выплате вознаграждений работникам в течение месяца, как это предусмотрено статьей 23 НК РФ . Такая обязанность у всех плательщиков страховых платежей возникла с 01.01.2018, и заявить о себе должны также головные организации, подав заявление, форма которого утверждена Приказом ФНС России от 10.01.2017 № ММВ-7-14/ Им также важно знать правила заполнения РСВ за 1 квартал 2019: инструкция по заполнению опубликована ниже.

Единый расчет по страховым взносам 2019: бланк

Итак, посмотрим, как произвести единый расчет по страховым взносам: форма насчитывает 25 листов (вместе с приложениями) и состоит из:

- титульного листа;

- раздела 1 «Сводные данные об обязательствах плательщика страховых взносов»;

- раздела 2 «Сводные данные об обязательствах плательщиков страховых взносов — глав крестьянских (фермерских) хозяйств»;

- раздела 3 «Персонифицированные сведения о застрахованных лицах».

Какой из разделов необходимо заполнить и в каком объеме, зависит от статуса страхователя и вида деятельности, которую он осуществляет. В таблице приведены категории работодателей и подразделы расчета, которые они должны заполнять.

|

Что нужно заполнить в РСВ |

|

|

Все страхователи (юрлица и ИП, кроме глав крестьянских хозяйств) |

|

|

Кроме того, должны заполнить: |

Дополнительно к вышеперечисленному: |

|

Страхователи, которые имеют право на пониженные или дополнительные тарифы социальных платежей |

|

|

Страхователи, у которых в отчетном периоде были расходы, связанные с выплатой физлицам обеспечения по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством |

|

Пример заполнения

Указания и инструкция к заполнению отчетной формы РСВ за 1 квартал 2019 года приведены в приложении № 2 к приказу, которым она была утверждена. Страницы должны быть пронумерованы сквозным способом. При заполнении документа на компьютере для его дальнейшей распечатки необходимо применять исключительно шрифт Courier New с размером 16-18.

Округлять стоимостные показатели в отчете не нужно, можно указывать рубли и копейки. Если показатель в поле отсутствует, нужно поставить прочерки, при отсутствии стоимостного показателя проставляются нули. Категорически запрещены любые исправления, скрепление листов степлером и двусторонняя печать документа. Далее покажем образец заполнения расчета по страховым взносам за 1 квартал 2019 года, расскажем, как производить расчет страховых взносов в 2019 году — пример подготовлен с учетом последних требований законодательства.

Инструкция по заполнению расчета по страховым взносам в 2019 году

Бланк достаточно объемный, поэтому рассмотрим порядок заполнения расчета по страховым взносам 2019 по частям. Для примера мы возьмем организацию, которая начала вести деятельность в IV квартале 2018 года. В ней трудоустроено два человека, включая директора. Один специалист оказывает юридические услуги по договору гражданско-правового характера. Поэтому выплаты в его пользу не включаются в базу обложения на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством.

1. Титульный лист. Здесь необходимо указать ИНН, КПП и полное наименование организации-страхователя или Ф.И.О. ИП. Особое внимание уделяем коду отчетного периода. В отчетности за 1 квартал 2019 года указываем код «21». Тут же следует написать отчетный год, а также код налогового органа, куда направлен отчет.

Кроме того, необходимо отметить, кто именно направляет документ: сам плательщик или его представитель. Плательщику соответствует код «1», а представителю — «2». В конце листа необходимо поставить дату, а уполномоченное лицо должно заверить внесенные сведения своей подписью.

2. Раздел 1 содержит сводные данные по обязательствам плательщика, поэтому в нем нужно обязательно указать корректный код КБК по каждому виду платежей. Начисленные суммы приводятся помесячно, отдельно — по пенсионному. А также по социальному и медицинскому страхованию.

Если в отчетном периоде было дополнительное страхование, то это тоже нужно указать отдельно. Весь раздел 1 не помещается на одной странице, поэтому продолжить заполнение необходимо на следующей. При этом внизу каждой страницы необходимо ставить подпись и дату заполнения.

3. Приложение 1 к разделу 1 «Расчет сумм страховых взносов на обязательное пенсионное и медицинское страхование». Здесь следует указать отдельно исчисленные страховые платежи по пенсионному и медицинскому страхованию, а также количество застрахованных лиц в каждом месяце.

Аналогично заполняется подраздел 1.2 «Расчет сумм взносов на обязательное медицинское страхование».

4. Приложение 2 к разделу 1 «Расчет сумм страховых взносов на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством», в котором соответственно приводятся данные об исчисленных за отчетный период суммах. Очень важно не забыть указать, как происходит оплата пособий по временной нетрудоспособности: зачетом или напрямую. Опять нужно указать количество застрахованных лиц и сумму выплаченных вознаграждений.

На следующей странице нужно указать суммы исчисленных платежей, а также суммы, израсходованные на выплату страхового обеспечения. Отдельно нужно отметить сумму, возмещенную ФСС.

5. Раздел 3. «Персонифицированные сведения о застрахованных лицах» — здесь необходимо заполнить данные каждого работника либо лица, в пользу которого было выплачено в отчетном периоде вознаграждение. На каждое лицо заполняется свой отдельный лист. В нем нужно указать код отчетного периода, дату заполнения, ИНН, а также порядковый номер по разделу.

После этого необходимо указать Ф.И.О., ИНН, СНИЛС, пол и дату рождения каждого лица.

Также обязательны сведения о документе, удостоверяющем личность, и признак застрахованности по каждому из видов страхования.

Итак, мы заполнили бланк расчета по страховым взносам за 1 квартал 2019 года.

Ошибки и штрафы за РСВ в 2019 году

Поскольку отчетным периодом по страховым взносам является квартал, а расчетным — год, то за несвоевременно сданные сведения по страховым перечислениям налоговики будут наказывать в зависимости от того, какой расчет был сдан не вовремя. Если за квартал, полугодие или 9 месяцев, то, в силу статьи 126 НК РФ , размер штрафа будет составлять всего 200 рублей за саму отчетную форму, а не за число лиц, которые в нее входят. Налоговым законодательством такой «подушевой» вид штрафа пока не предусмотрен.

Если не был вовремя сдан расчет за год, то придется заплатить 5 % от суммы страховых платежей, которые были указаны в документе за каждый полный или неполный месяц опоздания. Максимальная сумма санкций в этом случае, как определено статьей 119 НК РФ , не может составлять более 30 % от суммы взносов, подлежащих уплате, но и не может быть меньше 1000 рублей. Это значит, что при отсутствии обязательств в расчете все равно будет назначен штраф в 1000.

Кроме того, статьей 76 НК РФ налоговой службе дано право блокировать операции по расчетному счету налогоплательщиков, которые не сдают отчеты. Налоговики считают, что теперь это правило будет распространяться также на плательщиков соцвзносов. Однако Минфин пока утверждает обратное и разрешает блокировать счета только за непредоставление деклараций.

Особенности уточненного расчета

Ошибки в форме традиционно приведут к необходимости сдавать уточненный расчет. Регулирует этот момент , в которой сказано, что повторно заполнять придется только те разделы документа, в которых были допущены ошибки или неточности. Листы, заполненные без оплошностей, дублировать нет необходимости. Особое внимание следует обратить на раздел 3. Так как он подается по каждому застрахованному лицу в отдельности, то и сдавать уточнения следует только по тем лицам, в данные которых были внесены изменения.

В некоторых случаях ошибки, допущенные страхователем, могут привести к тому, что расчет будет признан непредоставленным совсем. В частности, это произойдет, если в едином расчете по страховым взносам за расчетный (отчетный) период совокупная сумма страховых взносов не будет совпадать с суммой по каждому застрахованному лицу. При выявлении такого расхождения территориальный орган ФНС должен уведомить страхователя о том, что его отчет не был принят, не позднее дня, следующего за днем направления документа в налоговую. С этого момента страхователь получает 5 рабочих дней для исправления своего расчета. Если он уложится в этот срок, то датой формы будет считаться первоначальная дата ее предоставления.

Единый расчет по взносам в бухгалтерских программах

РСВ включена во все программы и сервисы ведения бухгалтерского и налогового учета:

Вскоре всем работодателям-страхователям предстоит сдать в ИФНС расчет по страховым взносам за 9 месяцев 2017 года. Нужно ли сдавать в налоговую инспекцию нулевой расчет? Как заполнять расчет нарастающим итогом? Как заполнить третий раздел с персонифицированным учетом? Какие контрольные соотношения учесть, чтобы расчет не противоречил показателям в 6-НДФЛ? Как правильно показать пособия, возмещаемые и ФСС? Мы подготовили инструкцию по заполнению расчета и образец заполнения расчета за 3 квартал 2017 года в различных ситуациях.

Кто должен сдать расчет по 9 месяцев

Расчет по страховым взносам за 9 месяцев 2017 года должны сдавать в ИФНС все страхователи, в частности:

- организации и их обособленные подразделения;

- индивидуальные предприниматели (ИП).

Расчет по страховым взносам требуется заполнить и сдать всем страхователям, у которых есть застрахованные лица, а именно:

- работники по трудовым договорам;

- исполнители – физические лица по гражданско-правовым договорам (например, договорам подряда или оказания услуг);

- генеральный директор, являющийся единственным учредителем.

Сроки сдачи расчета

Расчеты по страховым взносам нужно сдавать в ИФНС не позднее 30-го числа месяца, следующего за отчетным (расчетным) периодом. Если же последняя дата сдачи выпадает на выходной, то расчет можно сдать в ближайший за ним рабочий день (п.7 ст. 431, п. 7 ст. 6.1 НК РФ).

Отчетные периоды по страховым взносам

Отчетный период по страховым взносам – это I квартал, полугодие, девять месяцев. Расчетный период – календарный год (ст. 423 НК РФ). Следовательно, текущую отчетность правильнее называть расчетом по страховым взносам за 9 месяцев, а не за 3 квартал 2017 года. Ведь расчет включает в себя показатели с 1 января по 30 сентября 2017 года, а не только за 3 квартал 2017 года.

Отчетный период в нашем случае – 9 месяцев 2017 года (с 1 января по 30 сентября). Следовательно, расчет (РСВ) за 9 месяцев нужно сдать в ИФНС не позднее 31 октября (вторник).

Бланк расчета в 2017 году: что он в себя включает

Расчет по страховым взносам нужно заполнять по форме, утвержденной Приказом ФНС России от 10.10.2016 № ММВ-7-11/551. Бланк можно скачать по этой .

Этот бланк применяется с 2017 года. Состав расчета такой:

- титульный лист;

- лист для физических лиц, не имеющих статуса индивидуального предпринимателя;

- раздел №1 (включает 10 приложений);

- раздел №2 (с одним приложением);

- раздел №3 – содержит персональную информацию о застрахованных лицах, за которые производит отчисления работодатель.

Организации и ИП, производящие выплаты физическим лицам, в обязательном порядке должны включить в состав расчета по страховым взносам за 9 месяцев 2017 года (п. п. 2.2, 2.4 Порядка заполнения расчета по страховым взносам):

- титульный лист;

- раздел 1;

- подразделы 1.1 и 1.2 Приложения 1 к разделу 1;

- приложение 2 к разделу 1;

- раздел 3.

В таком составе расчет за 9 месяцев 2017 года должен поступить в ИФНС вне зависимости от осуществляемой деятельности в отчетном периоде (Письмо ФНС России от 12.04.2017 № БС-4-11/6940).

Кроме того, при наличии определенных оснований, плательщики страховых взносов также должны включать в состав и другие разделы и приложения. Поясним в таблице состав расчета:

| Расчет за 9 месяцев: какие разделы и кто заполняет | |

|---|---|

| Титульный лист | Заполняют все организации и ИП |

| Лист «Сведения о физическом лице, не являющемся индивидуальным предпринимателем» | Формируют физические лица, не являющиеся ИП, если они не отметили в расчете свой ИНН |

| Раздел 1, подразделы 1.1 и 1.2 приложения 1 и 2 к разделу 1, раздел 3 | Заполняют все организации и ИП, которые выплачивали с 1 января по 30 сентября 2017 года доходы физлицам |

| Подразделы 1.3.1, 1.3.2, 1.4 приложения 1 к разделу 1 | Организации и ИП, перечисляющие страховые взносы по дополнительным тарифам |

| Приложения 5 - 8 к разделу 1 | Организации и ИП, применяющие пониженные тарифы (например, ведущие льготную деятельность на УСН) |

| Приложение 9 к разделу 1 | Организации и ИП, которые с 1 января по 30 сентября 2017 года выплачивали доходы иностранным сотрудникам или сотрудникам без гражданства, временно пребывающим в РФ |

| Приложение 10 к разделу 1 | Организации и ИП, выплатившие с 1 января по 30 сентября 2017 года доходы студентам, работавшим в студенческих отрядах |

| Приложения 3 и 4 к разделу 1 | Организации и ИП, которые с 1 января по 30 сентября 2017 года выплачивали больничные пособия, детские пособия и т. д. (то есть, связаны с возмещением из ФСС или выплатами из федерального бюджета) |

| Раздел 2 и приложение 1 к разделу 2 | Главы крестьянских фермерских хозяйств |

В какой последовательности заполнять?

Начните заполнение с титульного листа. Затем сформируйте раздел 3 по каждому работнику, числившемуся у вас в 3 квартале. После этого заполните Приложения к разделу 1. И в последнюю очередь – сам раздел 1.

Способы сдачи расчета

Передавать расчет по страховым взносам за 9 месяцев 2017 года в территориальную налоговую службу можно двумя способами:

Заполнение расчета за 9 месяцев: примеры

Большинство страхователей будет заполнять расчет по страховым взносам за 9 квартал 2017 года в электронном виде с применением специальных бухгалтерских программ-сервисов (например, 1С). В таком случае расчет формируется автоматически на основании данных, которые бухгалтер заносит в программу. Однако некоторые принципы формирования расчета, по нашему мнению, целесообразно понимать, чтобы не допустить ошибок. Прокомментируем особенности заполнения наиболее распространенных разделов, а также приведем примеры и образцы.

Титульный лист

На титульном листе расчета по страховым взносам за 9 месяцев 2017 года нужно, в частности, указать следующие показатели:

Отчетный период

В поле «Расчетный (отчетный) период (код)» укажите код расчетного (отчетного) периода из Приложения № 3 к Порядку заполнения расчета по страховым взносам:

Следовательно, в расчете по страховым взносам за 9 месяцев 2017 года кодом отчетного периода будет «33».

Код ИФНС

В поле «Представляется в налоговый орган (код)» – укажите код налогового органа, в который подается расчет по страховым взносам. Узнать значение для конкретного региона можно на сайте ФНС с применением официального сервиса.

https://service.nalog.ru/addrno.do

Код места представления

В качестве этого кода покажите цифровое значение, указывающее на принадлежность ИФНС, в которую сдается РСВ за 9 месяцев квартал 2017 года. Утвержденные коды представлены в таблице:

| Код | Куда сдается расчет |

| 112 | По месту жительства физлица, которое не является предпринимателем |

| 120 | По месту жительства индивидуального предпринимателя |

| 121 | По месту жительства адвоката, учредившего адвокатский кабинет |

| 122 | По месту жительства нотариуса, занимающегося частной практикой |

| 124 | По месту жительства члена (главы) крестьянского (фермерского) хозяйства |

| 214 | По месту нахождения российской организации |

| 217 | По месту учета правопреемника российской организации |

| 222 | По месту учета российской организации по месту нахождения обособленного подразделения |

| 335 | По месту нахождения обособленного подразделения иностранной организации в России |

| 350 | По месту учета международной организации в России |

Название

Название организации или ФИО индивидуального предпринимателя на титульном листе указывайте в соответствии с документами, без сокращений. Между словами – одна свободная ячейка.

Коды ОКВЭД

В поле «Код вида экономической деятельности по классификатору ОКВЭД2» укажите код по Общероссийскому классификатору видов экономической деятельности.

Виды деятельности и ОКВЭД

В 2016 году действовал классификатор ОКВЭД (ОК 029-2007 (КДЕС Ред. 1.1)). Начиная с января 2017 года на смену ему пришел классификатор ОЕВЭД2 (ОК 029-2014 (КДЕС Ред. 2)). Его и используйте при заполнении расчета по страховым взносам за 9 месяцев 2017 года.

Приведем пример возможного заполнения титульного листа в составе расчета по страховым взносам (РСВ) за 3 квартал 2017 года:

Лист: сведения о физическом лице

Лист «Сведения о физическом лице, не являющемся индивидуальным предпринимателем» заполняют граждане, которые сдают расчет за нанятых работников, если он не указал в расчете свой ИНН. В этом листе наниматель указывает свои персональные данные.

Раздел 3: сведения персонифицированного учета

Раздел 3 «Персонифицированные сведения о застрахованных лицах» в составе расчета по страховым взносам за 9 месяцев 2017 года нужно заполнять на всех застрахованных лиц за июль, август и сентябрь 2017 года, в том числе, в пользу которых за 9 месяцев 2017 года начислены выплаты в рамках трудовых отношений и гражданско-правовых договоров.

В подразделе 3.1 раздела 3 показываются персональные данные застрахованного лица – получателя дохода: Ф.И.О., ИНН, СНИЛС и др.

В подразделе 3.2 раздела 3 указываются сведения о суммах выплат, исчисленных в пользу физлица, а также сведения о начисленных страховых взносах на обязательное пенсионное страхование. Приведем пример заполнения раздела 3.

Пример. Гражданину РФ производились выплаты в 3 квартале 2017 года. Начисленные с них взносы на обязательное пенсионное страхование складываются так:

При таких условиях раздел 3 расчета по страховым взносам за 9 месяцев 2017 года будет выглядеть следующим образом:

Заметим, что на лиц, которые не получали выплат за последние три месяца отчетного периода (июль, август и сентябрь), подраздел 3.2 раздела 3 заполнять не нужно (п. 22.2 Порядка заполнения расчета по страховым взносам).

Копии раздела 3 расчета нужно передать сотрудникам. Срок – пять календарных дней с даты, когда человек обратился за такой информацией. Каждому выдайте копию раздела 3, в котором данные только о нем. Если расчеты сдаете в электронных форматов, то потребуется распечатать бумажные дубликаты.

Выписку из раздела 3 вручите человеку также в день увольнения или прекращения гражданско-правового договора. Выписку нужно подготовить за весь период работы начиная с января 2017 года.

Проверьте СНИЛС

Некоторые ИФНС перед сдачей расчета по страховым взносам информационные сообщения об изменении технологии приема отчетности за 9 месяцев 2017 года. В таких сообщениях отмечает, что расчеты не будут считаться принятыми, если информация о физических лицах не будет совпадать с данными в базах ИФНС. Проблемы могут возникнуть, например, со СНИЛС, датой и место рождения. Вот текст такого информационного сообщения:

Уважаемые налогоплательщики (налоговые агенты )!

Обращаем ваше внимание, что начиная с отчетности за 3 квартал 2017 года будет изменен алгоритм приема Расчетов по страховым взносам (в соответствии с приказом ФНС России от 10.10.2016 N ММВ-7-11/ “Об утверждении формы расчета по страховым взносам, порядка его заполнения, а также формата представления расчета по страховым взносам в электронной форме”).

В случае неуспешной идентификации застрахованных ФЛ, отраженных в разделе

3 «Персонифицированные сведения о застрахованных лицах», будет формироваться отказ в приеме Расчета.

Ранее (1 и 2 квартал) при выявлении единственного нарушения – неуспешной идентификации застрахованных ФЛ из 3-его раздела автоматически формировалось Уведомление об уточнении (при этом расчет считался принятым).

В целях исключения отказа в приеме Расчетов по страховым взносам по причине несоответствия сведений по указанным в расчете лицам, сведениям имеющимся в налоговом органе, рекомендуем провести сверку персональных данных физических лиц указываемых в расчете (ФИО ФЛ, дата рождения, место рождения, ИНН, паспортные данные, СНИЛС) на предмет представления в расчете устаревших данных. Так же аналогичные данные необходимо сверить со сведениями, содержащимися в информационных ресурсах ПФР РФ для однозначной идентификации СНИЛС застрахованного физического лица.

Приложение 3 к разделу 1: расходы на пособия

В приложении 3 к разделу 1 зафиксируйте информацию о расходах на цели обязательного социального страхования (если такой информации нет, то приложение не заполняется, поскольку оно не является обязательным).

В этом приложении покажите только пособия за счет ФСС, начисленные в отчетном периоде. Дата выплаты пособия и период, за который оно начислено, значения не имеют. Например, пособие, начисленное в конце сентября, а выплаченное в октябре 2017 года, покажите в расчете за 9 месяцев. Пособие по больничному, который открыт в сентябре, а закрыт в октябре, отражайте только в расчете за год.

Пособия за счет работодателя за первые три дня болезни работника в Приложении 3 фигурировать не должны. Все данные вносите в это приложение нарастающим итогом с начала года (п. п. 12.2 – 12.4 Порядка заполнения расчета).

Что касается непосредственно заполнения, то строки приложения 3 к разделу 1 нужно сформировать так:

- в графе 1 укажите по строкам 010 – 031, 090 число случаев, по которым начислили пособия. Например, в строке 010 – количество больничных, а в строке 030 – отпусков по беременности и родам. По строкам 060 – 062 укажите число работников, которым начислили пособия (п. 12.2 Порядка заполнения расчета).

- в графе 2 отразите (п. 12.3 Порядка заполнения расчета):

- в строках 010 – 031 и 070 – количество дней, за которые начислено пособие за счет ФСС;

- в строках 060 – 062 – число ежемесячных пособий по уходу за ребенком. Например, если в течение всех 9 месяцев вы платили пособия одной работнице, в строке 060 поставьте цифру 9;

- в строках 040, 050 и 090 – число пособий.

Пример отражения пособий. За 9 месяцев 2017 г. организация:

- оплатила 3 больничных. За счет ФСС оплачено 15 дней, сумма – 22 902,90 руб.;

- начислила одной работнице пособие по уходу за первым ребенком за июль, август, сентябрь по 7 179 руб. Сумма пособия за 3 месяца составила 21 537,00 руб. Всего начислено пособий – 44 439,90 руб. (22 902,90 руб. + 21 537,00 руб.).

Пенсионные и медицинские взносы: подразделы 1.1 – 1.2 приложения 1 к разделу 1

Приложение 1 к разделу 1 расчета включает в себя 4 блока:

- подраздел 1.1 «Расчет сумм страховых взносов на обязательное пенсионное страхование»;

- подраздел 1.2 «Расчет сумм страховых взносов на обязательное медицинское страхование»;

- подраздел 1.3 «Расчет сумм страховых взносов на обязательное пенсионное страхование по дополнительному тарифу для отдельных категорий плательщиков страховых взносов, указанных в статье 428 Налогового кодекса РФ»;

- подраздел 1.4 «Расчет сумм страховых взносов на дополнительное социальное обеспечение членов летных экипажей воздушных судов гражданской авиации, а также для отдельных категорий работников организаций угольной промышленности».

В строке 001 «Код тарифа плательщика» Приложения 1 к разделу 1 укажите применяемый код тарифа. См. « ».

В расчет за 9 месяцев 2017 года нужно включить столько приложений 1 к разделу1 (либо отдельных подразделов данного приложения), сколько тарифов применялось в течение отчетного периода 2017 года (с января по сентябрь включительно). Поясним особенности заполнения обязательных подразделов.

Подраздел 1.1: пенсионные взносы

Подраздел 1.1 – это обязательный блок. Он содержит расчет облагаемой базы по пенсионным взносам и сумм страховых взносов на пенсионное страхование. Поясним показатели строк этого раздела:

- строка 010 – общее количество застрахованных лиц;

- строка 020 – количество физлиц, с выплат которым вы исчислили страховые взносы в отчетном периоде (за 9 месяцев 2017 года);

- строка 021 – количество физлиц из строки 020, выплаты которым превысили предельную величину базы для расчета пенсионных взносов, (См « »);

- строка 030 – суммы начисленных выплат и вознаграждений в пользу физлиц (п. 1 и 2 ст. 420 НК РФ). Выплаты, которые не являются объектом обложения страховыми взносами сюда не попадают;

- в строка 040 отразите:

- суммы выплат, не облагаемых пенсионными взносам (ст. 422 НК РФ);

- суммы расходов, которые исполнитель подтвердил документально, например, по договорам авторского заказа (п. 8 ст. 421 НК РФ). Если документов нет, то отражается размер вычета пределах, определенных пунктом 9 статьи 421 НК РФ;

- строка 050 – база для расчета пенсионных взносов;

- строка 051 – база для расчета страховых взносов в размерах, которые превышают для каждого застрахованного лица предельную величину базы в 2017 году, а именно 876 000 рублей (п. 3–6 ст. 421 НК РФ).

- строка 060 – суммы исчисленных пенсионных взносов, в том числе:

- по строке 061 – с базы, которая не превышает предельную величину (876 000 руб.);

- по строке 062 – с базы, которая превышает предельную величину (876 000 руб.).

Данные в подразделе 1.1 фиксируйте так: укажите данные всего с начала 2017 года, а также за последние три месяца отчетного периода (июль, август и сентябрь).

Подраздел 1.2: медицинские взносы

Подраздел 1.2 – обязательный раздел. Он содержит расчет облагаемой базы по взносам на медицинское страхование и сумм страховых взносов на медицинское страхование. Вот принцип формирования строк:

- строка 010 – общее количество застрахованных лиц за 9 месяцев 2017 года.

- строка 020 -количество физических, с выплат которым вы исчислили страховые взносы;

- строка 030 – суммы выплат в пользу физлиц (п. 1 и 2 ст. 420 НК РФ). Выплаты, которые не являются объектом обложения страховыми взносами по строке 030 не показываются;

- по строке 040 – суммы выплат:

- не облагаемые страховыми взносами на обязательное медицинское страхование (ст. 422 НК РФ);

- суммы расходов, которые исполнитель подтвердил документально, например, по договорам авторского заказа (п. 8 ст. 421 НК РФ). Если документов нет, то фиксируется сумма вычета в размерах из пункта 9 статьи 421 НК РФ.

Подраздел 1.3 – заполняйте, если платите страховые взносы на обязательное пенсионное страхование по дополнительному тариф. А подраздел 1.4 – если с 1 января по 30 сентября 2017 года вы перечисляли страховые взносы на дополнительное социальное обеспечение членов летных экипажей воздушных судов гражданской авиации, а также для отдельных категорий работников организаций угольной промышленности.

Расчет взносов по нетрудоспособности и материнству: приложение 2 к разделу 1

В Приложении 2 к разделу 1 производится расчет суммы взносов по временной нетрудоспособности и в связи с материнством. Данные показываются в следующем разрезе: всего с начала 2017 года по 30 сентября, а также за июль, август и сентябрь 2017 года.

В поле 001 приложения № 2 нужно указывается признак выплат страхового обеспечения по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством:

- «1» – прямые выплаты страхового обеспечения (если в регионе пилотный проект ФСС, См..html

- «2» – зачетная система выплат страхового обеспечения (когда пособия платит работодатель, а потом получает необходимое возмещение (или зачет) из ФСС).

- строка 010 – общее количество застрахованных лиц за 9 месяцев 2017 года;

- строка 020 – суммы выплат в пользу застрахованных лиц. Выплаты, которые не облагаются страховым взносам в этой строке не показываются;

- строка 030 обобщает в себе:

- суммы выплат, не облагаемых страховыми взносами на обязательное социальное страхование (ст. 422 НК РФ);

- суммы расходов, которые исполнитель подтвердил документально, например, по договорам авторского заказа (п. 8 ст. 421 НК РФ). Если документов нет, то фиксируется сумма вычета в размерах из пункта 9 статьи 421 НК РФ;

- строка 040 – сумма выплат и иных вознаграждений в пользу физлиц, которые облагаются взносами на социальное страхование и превышают лимит на очередной год (то есть, выплаты сверх 755 000 рублей в отношении каждого застрахованного лица).

По строке 050 – покажите базу для расчета страховых взносов на обязательное социальное страхование.

В строку 051 включается база для расчета страховых взносов с выплат в пользу сотрудников, которые вправе заниматься фармацевтической деятельностью или допущены к ней (при наличии соответствующей лицензии). Если таких работников нет – указывайте нули.

Строку 053 заполняют индивидуальные предприниматели, применяющие патентую систему налогообложения и производящие выплаты в пользу работников (за исключением ИП, которые ведут виды деятельности, указанные в подп. 19, 45–48 п. 2 ст. 346.43 НК РФ) – (подп. 9 п. 1 ст. 427 НК РФ). Если данных нет, то проставьте нули.

Строку 054 заполняют организации и ИП, выплачивающие доходы временно пребывающим в России иностранцам. По этой строке требуется показать базу для расчета страховых взносов в части выплат в пользу таких сотрудников (кроме граждан из ЕАЭС). Если ничего подобного нет – нули.

По строке 060 – впишите страховые взносы на обязательное социальное страхование. По строке 070 – расходы на выплату страхового обеспечения по обязательному социальному страхованию, которое выплачивают за счет ФСС. Однако пособие за первые три дня болезни сюда не включайте (письмо ФНС России от 28.12.2016 № ПА-4-11/25227). Что же касается строки 080, то в ней покажите суммы, которые органы ФСС возместили на оплату больничных, пособий по беременности и родам и других социальных выплат.

Показывайте в строке 080 только суммы, возмещенные из ФСС в 2017 году. Даже если они касаются 2016 года.

Что же касается строки 090, то для определения значения этой строки логично использовать формулу:

Если получилась сумма взносов к уплате, в строке 090 ставьте код «1». Если сумма произведенных расходов оказалась больше начисленных взносов, то включите в строку 90 код «2».

Раздел 1 «Сводные данные по страховым взносам»

В разделе 1 расчета за 9 месяцев 2017 года отразите общие показатели по суммам страховых взносов к уплате. Рассматриваемая часть документа состоит из строк от 010 до 123, в которых указывается ОКТМО, суммы пенсионных и медицинских взносов, взносов на страхование по временной нетрудоспособности и некоторые другие отчисления. Также в этом разделе потребуется указать КБК по видам страховых взносов и суммы страховых взносов по каждому КБК, которые начислены к уплате в отчетном периоде.

Пенсионные взносы

По строке 020 укажите КБК по взносам на обязательное пенсионное страхование. По строкам 030–033 – покажите суммы страховых взносов на обязательное пенсионное страхование, которую надо заплатить на указанный выше КБК:

- по строке 030 – за отчетный период нарастающим итогом (с января по сентябрь включительно);

- по строкам 031- 033 – за последние три месяца расчетного (отчетного) периода (июль, август и сентябрь).

Медицинские взносы

По строке 040 укажите КБК по взносам на обязательное медицинское страхование. По строкам 050–053 – распределите суммы страховых взносов на обязательное медицинское страхование, которую надо заплатить:

- по строке 050 – за отчетный период (9 месяцев) нарастающим итогом (то есть, с января по сентябрь);

- по строкам 051–053 за последние три месяца отчетного периода (июль, август и сентябрь).

Пенсионные взносы по дополнительным тарифам

По строке 060 укажите КБК по пенсионным взносам по дополнительным тарифам. По строкам 070–073 – суммы пенсионных взносов по дополнительным тарифам:

- по строке 070 – за отчетный период (9 месяцев 2017 года) нарастающим итогом (с 1 января по 30 сентября);

- по строкам 071 – 073 за последние три месяца отчетного периода (июль, август и сентябрь).

Взносы на дополнительное социальное обеспечение

По строке 080 укажите КБК по взносам на дополнительное социальное обеспечение. По строкам 090–093 – сумму взносов на дополнительное социальное обеспечение:

- по строке 090 – за отчетный период (9 месяцев 2017 года) нарастающим итогом (с января по сентябрь включительно);

- по строкам 091–093 за последние три месяца отчетного периода (июль, август и сентябрь).

Взносы на социальное страхование

По строке 100 укажите КБК по взносам на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством. По строкам 110 – 113 – сумму взносов на обязательное социальное страхование:

- по строке 110 – за 9 месяцев 2017 года нарастающим итогом (с января по сентябрь включительно);

- по строкам 111–113 за последние три месяца расчетного (отчетного) периода (то есть, за июль, август и сентябрь).

По строкам 120–123 укажите сумму превышения произведенных расходов на социальное страхование:

- по строке 120 – за 9 месяцев 2017 года

- по строкам 121–123 – июль, август и сентябрь 2017 года.

Если же превышения расходов не было, то проставьте в этом блоке нули.

Когда расчет не пройдет проверку ИФНС: ошибки

Нельзя одновременно заполнять:

- строки 110 и строки 120;

- строки 111 и строки 121;

- строки 112 и строки 122;

- строки 113 и строки 123.

При таком сочетании расчет за 9 месяцев 2017 года не пройдет проверку в ИФНС. Контрольные соотношения показателей расчета приведены в письме ФНС России от 13.03. 2017 № БС-4-11/4371. См. « ».

Также вы можете образец заполнения расчета по страховым взносам за 9 месяцев 2017 года в формате Excel.

Ответственность: возможные последствия

За несвоевременную сдачу расчета по страховым взносам за 9 месяцев 2017 года ИФНС может оштрафовать организацию или ИП на 5 процентов от суммы взносов, которая подлежит уплате (доплате) на основании расчета. Такой штраф начислят за каждый месяц (полный или неполный) просрочки с подачей расчета. Однако итоговая сумма штрафных санкций не может быть больше 30 процентов от суммы взносов и меньше 1000 рублей. Например, если взносы по расчету полностью уплатила в срок, то штраф за несвоевременное представление расчета составит 1000 руб. Если же в срок перечислена только часть взносов, то штраф посчитают с разницы между суммой взносов, которая указана в расчете, и фактически уплаченной (ст. 119 НК РФ).

Если в расчете по страховым взносам за 9 месяцев 2017 года совокупная сумма взносов на пенсионное страхование с базы, не превышающей предельной величины, за каждый из последних трех месяцев расчетного (отчетного) периода в целом по плательщику не соответствует сведениям о сумме взносов на пенсионное страхование по каждому застрахованному лицу, то расчет считается непредставленным. Аналогичные последствия возникают и в том случае, если указаны недостоверные персональные данные, идентифицирующие застрахованных физических лиц (п. 7 ст. 431 НК РФ).

Устранить такие несоответствия требуется в течение пяти рабочих дней с даты, когда ИФНС направит соответствующее уведомление в электронной форме, или в течение десяти рабочих дней, если уведомление направлено «на бумаге». Если уложиться в срок, то датой представления расчета по страховым взносам будет считаться дата подачи расчета, признанного первоначально не представленным (п. 6 ст. 6.1, п. 7 ст. 431 НК РФ).

Стоит заметить, то Минфин РФ в своем письме от 21.04.2017 № 03-02-07/2/24123 указал, что не представленный в срок в ИФНС расчет по страховым взносам не является основанием для приостановления операций по счетам плательщика страховых взносов. То есть, блокировки счета за опоздание с расчетом за 9 месяцев 2017 года опасаться не следует.