Тема: Торговля фьючерсами с использованием объемов и мозгов. Инструменты и методы

Современный фьючерс – это часть рынка капитала, эффективный инструмент компенсации колебаний цен и «мгновенного» усреднения денежного спроса без резкого изменения предложения. Технический анализ таких активов имеет особенности, используя которые можно избежать ошибок и повысить надежность ваших сделок на Форекс.

Главное различие между активами кроется в структуре рынка Форекс и рынка фьючерсных контрактов, то есть в принципах формирования рыночной цены.

Рынок Форекс − внебиржевой межбанковский, используется банками и другими финансовыми структурами для спекуляций и регулирования финансовых потоков. Реальных объемов не видно именно потому, что нет единой торговой площадки. Объем спекулятивных сделок – более 70%. Несмотря на активные попытки регулирования, степень контроля за таким рынком – низкая. Технический анализ осложняется тем, что у каждого брокера – свой поток цен.

Рынок фьючерсов − централизованный (прозрачный) биржевой рынок, который за процесс процесса клиринга сделок соединяет» на бирже продавца и покупателя. Спреда нет, плавающий bid/ask – минимален и регулируется объемом клиентских заявок. То есть если реальный клиент покупает реальный фьючерсный контракт, но цена актива падает, то именно этот клиент несет убытки, а тот, кто ему этот контракт продал, получает прибыль. Убыток клиента ни в коем случае не становится прибылью биржи или брокера. Биржа живет за счет комиссии с оборота, которая назначается клиенту индивидуально: если сделок мало, комиссия равна спреду (аналогично Форекс), при большом количестве сделок – значительно ниже.

Обратите внимание: большинство форекс-брокеров спокойно заявляет, что гарантирует торговлю фьючерсами, но в списке торговых инструментов, как правило, присутствуют только CFD-активы. Разницу настоятельно рекомендуется изучить и прочувствовать до открытия реальных сделок. Тут можно подробно почитать о фьючерсах на Форекс .

Немного о предмете

Все фьючерсы, которые могут быть интересны для торговли на Форекс – расчетные, то есть фактической поставки по ним не предполагается. Сегодня в виде срочных контрактов предлагается широкий спектр торговых активов: курсы валют, товары, фондовые и расчетные индексы, ценные бумаги, металлы, энергоносители. Технический анализ фьючерсов должен в большей степени учитывать фундаментальные факторы. На биржах постоянно ведется торговля контрактами с разными сроками экспирации, поэтому существует специальный биржевой календарь на несколько лет с четким указанием даты поставки по всем активам.

Теперь совершенно необязательно, чтобы в основе фьючерса был реальный актив (акция, облигация или товар) – это может быть любая информация, как например, вероятность повышения процентной ставки или результат национальных выборов. Спрос и условия на такие активы формирует рынок.

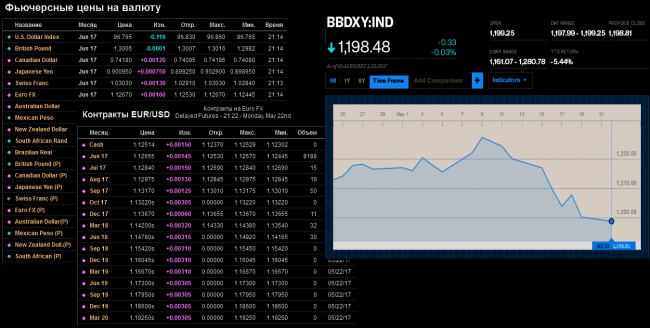

Отдельной группой активов можно считать индексные фьючерсы: общие, промышленные региональные. Дополнительным фактором, влияющим на динамику композитных или промышленных индексов является отчетность входящих в его расчет предприятий – обращаем внимание на соответствующий календарь. Постоянно появляются новые индексные активы, например, недавно CME Group запустила фьючерс на − новый индекс для оценки реальной стоимости доллара (по аналогии с DXY), он рассчитывается на базе корзины из десяти валют (EUR, JPY, CAD, MXN, GBP, AUD, CHF, KRW, CNH, BRL).

Особенности технического анализа фьючерсов

Основные фьючерсы можно торговать через стандартный форекс-терминал, практически по тем же принципам фундаментального и технического анализа, используя стандартные типы ордеров. Более того, изначально все технические инструменты разрабатывалось именно для торговли товарными контрактами.

Котировки на Форекс поступают из множества источников, и цены на активы CFD, которые вам предлагают в обычном терминале форекс, могут в конкретный момент существенно различаться на разных площадках. С настоящими фьючерсами это невозможно, торговля ведется только на биржах, и только конкретная торговая пара покупатель-продавец формируют котировки. Все биржевые площадки открыто публикуют свои цены за предыдущий торговый день с точностью до 1 тика, поэтому у всех клиентов при работе с фьючерсами в торговых терминалах − одинаковые данные.

Фьючерсные контракты – срочные активы, то есть имеют конечную дату закрытия (экспирации), до этой даты контракт должен быть исполнен, то есть клиент может добровольно избавиться от принятых обязательств. Для удержания сделки дольше срока экспирации нужно регулярно переходить на более поздний контракт. Если не закроете вовремя сделку по фьючерсу, то брокер ее закроет принудительно и цена будет не самой лучшей. Само собой, что большинство спекулянтов владеют активом достаточно короткое время.

Фьючерс это, прежде всего волатильность, потому что на реальной бирже доля краткосрочных спекулянтов также весьма внушительна. Но при разумном подходе такая активность она вполне может приносить стабильный доход на Форекс-сделках внутри дня. Нервную реакцию на фундаментальные новости или форс-мажор можно скомпенсировать анализом связанных рынков .

Постоянно сказывается неоднородность волатильности фьючерса. Даже если в среднем срок «жизни» контракта составляет от 3 до 6 месяцев, то основной торговый объем по нему происходит в последние 3 недели (для краткосрочных контрактов) или в последние 2 месяца (для долгосрочных), то есть когда данный фьючерс становится ближайшим по дате экспирации.

Это осложняет долгосрочный анализ. Сразу после открытия контракта ему не хватает ликвидности – происходят резкие скачки цены, ближе к сроку закрытия появляется стабильная, но все равно слишком сильная волатильность. В результате, когда Форекс-актив подходит к сильному уровню поддержки/сопротивления, фьючерсный актив на это может не реагировать из-за своей «молодости», или выдавать ложные сигналы потому что фиксируются большие объемы сделок перед закрытием текущего контракта. Поэтому для анализа CFDв торговом терминале Форекс нужно использовать данные фьючерса, находящего в «середине» своего срока, когда он наиболее соответствует техническому анализу и не подвержен календарным спекуляциям.

Так как фьючерс - это сделка, в которой присутствуют две стороны (продавец/покупатель), то понятие количества открытых позиций показывает степень заинтересованности участников торгов в том или ином движении цены, и чем больше открытого интереса в конкретном фьючерсе, тем большего движения цены нужно ожидать. Данные об открытом интересе берем из отчетов CME или на других биржевых ресурсах.

Чем ближе к сроку экспирации фьючерса, тем больше сделок по нему фиксируется. Рынок по активу становится тонким, с гэпами, на нем активизируются крупные игроки с большими объемами, которые спекулируют и смещают цену в нужном для них направлении. В такие моменты фьючерсную цену уже нельзя использовать в роли «поводыря» или источника торговых сигналов для CFD-активов или валютных пар.

На фьючерсных торгах нет локирования и нет свопа, но есть ролловер и есть клиринг. Между ценами спот и фьючерсным аналогом всегда есть разница – она максимальна при открытии нового контракта, и уменьшается по мере приближения к дате закрытия контракта. Кроме того, ценовые расчеты осложняются разницей по одному активу, но с разными сроками.

Готовимся торговать фьючерс

Перед тем, как начать торговать любым фьючерсом, кроме минимального технического анализа необходимо провести некоторую подготовительную работу. Сначала уточняем тиккер актива (или на CME www.cmegroup.com , или на ICE www.theice.com), например, золото попадает в раздел «Metals», в колонку «Precious» с тикером «GC Gold». Далее изучаем спецификацию контракта - « Contract Specifications » с основными параметрами актива. Параллельно могут торговаться десятки контрактов (видны в разделе «Listed Contracts»), нам нужен самый ликвидный. Ищем данные в соответствующем разделе, например, на сайте BarChart, в колонке «Volume» − нужен самый большой объем. Если данные соседних контрактов примерно равны, то выбираем более дальний срок.

Обязательно уточняем для себя последний день торгов и дату экспирации по выбранному контракту, чтобы не остаться с открытой сделкой в последние часы его существования. Иначе, в лучшем случае, придется закрываться на тонком рынке с нестандартными спредами, а в худшем – брокер сам зафиксирует вашу сделку по весьма невыгодной цене.

Переносить сделку на следующий контракт (закрывать текущую и открывать новую на более «дальнем» по срокам фьючерсе) рекомендуется, как минимум, за несколько рабочих дней для ежемесячных фьючерсов, и за 1,5-2 недели – для квартальных.

Обратите внимание: на фьючерсах вместо кредитного плеча используется понятие «залоговая маржа», которая может отличаться для разных контрактов, так же, как и стоимость 1 тика.

Стратегии для торговли фьючерсами

Практически все торговые стратегии, которые хорошо зарекомендовали себя на фьючерсных активах, можно успешно применять на Форекс, но при соблюдении некоторых правил.

Несмотря на высокую среднюю волатильность – скальперы на фьючерсах не выживают, подавляющее большинство реальных биржевых трейдеров – трендовые среднесрочники, а крупные объемы практически весь период фьючерсов находятся в длинных позициях. В результате перед закрытием контрактов появляются свинговое движение, чтобы максимально приблизить рыночную цену к уровню контракта. После открытия нового фьючерса цена так же быстро может вернуться к прежнему уровню.

Как правило, крупные биржевики используют минимум технического анализа, предпочитая традиционным расчетным индикаторам технологии объемного анализа и VSA. Практически все разрекламированные индикаторные стратегии корифеев трейдинга были созданы именно для Форекс. Использование осцилляторов типа RSI или Stochasticна торговле фьючерсами обычно только добавляет ложных сигналов, но трендовые индикаторы, в частности, комбинации скользящих средних, а также индикаторы на основе моментума применяются обязательно.

Движение фьючерсов на новостях, как правило, очень сильное (особенно на индексах), но выглядит нелогичным. Статистика показывает, что в 90% случаев фьючерсные трейдеры используют фундаментальную информацию, не отработанную рынком или вообще потерявшую свою актуальность. Влияние фундаментальных факторов, особенно на сырьевые фьючерсы, всегда многофакторное, и для нормальной, обоснованной реакции рынку требуется некоторое время для анализа.

Фактор инсайда больше всего сказывается на основных фьючерсах (нефть, золото, S&P500, индекс доллара): имея важную информацию раньше основного рынка, крупные игроки перед новостями искусственно двигают цену против логичного движения, чтобы заставить основную массу трейдеров впрыгнуть в рынок, а по факту после выхода новости быстро выполняют разгрузку набранной позиции. Именно поэтому, вопреки техническому анализу, даже на негативных данных базовые фьючерсы всегда дают краткосрочные импульсы в противоположном направлении и также быстро откатывают назад, что очень опасно для малых депозитов с недостаточным уровнем StopLoss .

Предполагается, что на стабильном рынке биржевые игроки всегда будут следовать тренду, выявленному на графике внутри дня. Напомним одну простую, но стабильную стратегию для торговли фьючерсами

Торговля по опорным точкам (pivot points)

Данная методика наиболее соответствует логике реальных биржевых игроков, которые базой для определения доминирующего тренда считают данные предыдущего дня. Торговые активы: фондовые индексы; нефть; золото; основные валютные пары.

Технический анализ определяет pivot points как ценовые уровни поддержки/сопротивления, вычисляемые по ценам Low, High и Close предыдущего закрытого периода (H1/D1/W1/MN1). При необходимости расчеты выполняются для всех таймфреймов последовательно, но, естественно, чем меньше диапазон данных для расчета, тем ниже точность построенных уровней. Дневные опорные точки дня позволяют построить схему работы для каждой последующей валютной сессии.

Классическая схема для расчета дневных pivot points начинается с определения центральной опорной точки дня: РР0 = (Low+High+Close)/3.

От нее рассчитываем первое сопротивление: R1 = (РР0*2) – Low; и первую поддержку: S1 = (РР0*2) – High.

Вторая пара support&resistance определяется как: R2 = РР0 + (R1– S1); S2 = РР0 – (R1 – S1).

Технология торговли элементарна: открываем сделку каждый раз при пробое ближайшей опорной точки (по закрытой свече).

С точки зрения фундамента считается, что описанные выше значения показывают уровни, где интересы крупных игроков достаточно долго находятся в равновесии. Опытные биржевики используют опорные точки в комбинации с другими инструментами, чтобы максимально точно определить точку входа по дополнительным индикаторам или графическому паттерну.

Не забываем: по опорным точкам уже несколько десятилетий торгует весь мир и никакого секрета в этом нет. При условии жесткого манименджмента стратегия торговли на pivot points будет прибыльной только при соблюдении трех условий:

- нужно правильно определить ударный день;

- в течении торговой сессии открываться строго по тренду.

- держать прибыльную позицию до достижения следующего опорного уровня.

Идею опорных точек достаточно эффективно использует теория ударного дня, которую можно посмотреть в стратегии Резвякова . Ударный трендовый день определяется в начале сессии: если цена начинает движение в зоне опорной точки, то с вероятностью 90% день будет трендовым. Если цена в начале торговой сессии не попадает в диапазон опорной точки, например, выше R2 или ниже S2, то ждем флет и стоит сократить объем открытой сделки или вообще не входить в рынок.

Сильные ценовые уровни, сформированные лимитными ордерами, неоднократно проверенные рынком на пробой/откат, на протяжении многих лет применяются крупными игроками для определения тренда. по системе ударного дня не рекомендуется открывать новые сделки в пятницу (из-за высокого риска гэпа на понедельник) и в конце срока фьючерса.

Как правило, в стратегии как дополнение к опорным точкам используется стабильный осциллятор, например, классический MACD – его сигналы сокращают количество точек входа примерно в 3 раза, но значительно повышают надежность, особенно при дальнейшем сопровождении сделки.

Использование фьючерсов в роли индикатора

Для оценки фьючерсов тиковые объемы вообще значения не имеют, так что любой технический анализ Форекс, как на реальном фьючерсе, так и на CFD-активе будет оценивать только математическую зависимость. Фьючерсные аналоги можно использовать в качестве «поводырей» с помощью авторских индикаторов, которые используются в биржевых торговых терминалах. Тогда можно получить торговые сигналы, учитывающие динамику реальных объемов. Успешным примером можно считать торговую систему Сергея Рублева и его индикатор фьючерсов System Ryblev ArrowSTUDY, созданный под торговую платформу Thinkorswim.

Используя его сигналы как ориентир, можно краткосрочно торговать на обычной валютной паре или CFD-версиях фьючерсов в обычном MetaTrader. Итак, на биржевом графике фьючерса имеем:

- розовую стрелку или «стартовую свечу», как результат условий для точки входа по стратегии;

- горизонтальный уровень – для отложенного ордера на 2-3 пункта выше или ниже;

- белую стрелку − пробой уровня отложенного ордера.

В результате сигналы берем из ТОСа, а сделки открываем на МТ4.Торговая система работает строго по тренду, отлично показала себя на основных валютах и сырьевых фьючерсах, рабочий таймфрейм от М15. Соотношение стопа к прибыли минимум 1:4.

И в качестве заключения …

Большинству мелких трейдеров полноценные контракты недоступны по финансовым условиям, но практически на каждый популярный индексный и сырьевой фьючерс есть вариант мини-контракта, например, E-mini S&P500, E-mini DowJones, E-Mini NASDAQ или E-mini Euro, с более лояльными условиями и, естественно, только для спекуляций. За счет трейдеров с малыми депозитами по таким контрактам ликвидность всегда выше, чем по основному активу.

Как считают профессиональные трейдеры, фьючерс вечен, потому что это обычный торговый договор участников биржи, в нем больше логики, и технический анализ по нему гораздо надежнее. Кроме того, это закономерный этап развития мелкого спекулянта в серьезного игрока.

После того как вы решили, какими фьючерсами торговать и создали учетную запись у выбранного вами брокера, необходимо оценить рынок. Для оценки большинства финансовых рынков трейдеры используют два основных типа анализа:

- Фундаментальный анализ

- Технический анализ

Фундаментальный анализ

Фундаментальный анализ включает в себя изучение глубинных факторов, определяющих уровень цен на финансовые активы или товары. Тип анализа будет в значительной степени зависеть от того какую категорию фьючерсов вы выбрали объектом инвестирования. Например, если вы решите торговать фьючерсами на казначейские облигации, вам необходимо проанализировать основные факторы, влияющие на цены этих облигаций. Эти факторы включают в себя уровень и направление хозяйственной деятельности, денежно-кредитной политики, спроса и предложения, настроения инвесторов, а также ежедневные экономические и пресс-релизы. С другой стороны, торговцы фьючерсами на зерно будут гораздо больше заинтересованы в анализе сводки погоды, сведениями о посевных площадях и урожайности, поставках альтернативных видов зерна и стоимостью доставки.

Два коротких вышеприведённых примера показывают, что фундаментальный анализ одного рынка имеет мало общего с фундаментальным анализом другого рынка. Вот почему многие трейдеры предпочитают сосредоточить свое внимание только на одном или двух фьючерсных рынках. Это позволяет им сосредоточить свои усилия на выработке острых аналитических способностей для, скажем, рынка нефти, или рынка металлов. Быстро переключаться с одного фьючерсного рынка на другой, стремясь торговать зависимости от того, насколько нестабильным или популярным на данный момент он является, вряд ли будет успешным подходом.

Независимо от того, какой рынок вы выбрали, важно понять, что, вы вероятно, будете иметь своего рода информационный недостаток относительно других участников рынка. Есть два основных типа участников рынка: спекулянты и хеджеры. Спекулянты пытаются извлечь выгоду на колебаниях цен, в то время как хеджеры пытаются устранить риск, связанный с будущей динамикой цен от своего бизнеса. На некоторых рынках (например, рынок процентных фьючерсов (interest rate futures)), очень хорошо информированный и посвященный человек, теоретически может обладать таким же объемом информации необходимой для проведения анализа, как банк или институциональный инвестор. А на некоторых других рынках это просто не практично.

Например, если вы торгуете кукурузой, независимо от того, сколько отчетов о состоянии рынка вы читаете, вы, вряд ли будете ориентироваться лучше фермера в штате Айова или Небраска, не говоря уже о большой сельскохозяйственной компании, такой как Monsanto. Точно так же на рынке нефти. Exxon, скорее всего, лучше чувствует динамику спроса и предложения на рынке нефти в течение следующих трех месяцев, чем даже очень хорошо информированный рядовой трейдер.

Несмотря на этот недостаток информации, важно быть хорошо осведомленным о выбранном рынке (насколько это возможно). Помните, Monsanto или Exxon заинтересованы в хеджировании объектов своего производства, а не в спекуляциях на ежедневных ценовых движениях. Они настолько велики, что их сделки могут быть весьма громоздкими. Как частное лицо, вы имеете способность быть более гибкими и оппортунистическими, чем некоторые более крупные компании.

Независимо от того какой рынок вы выбираете, прежде, чем начать торговать необходимо провести большое исследование базовых принципов и условий рынка, чтобы максимизировать возможности для успеха.

Технический анализ

Вторым основным типом анализа, используемым для оценки фьючерсных рынков, является технический анализ. В то время как фундаментальный анализ касается определения внутренней стоимости актива, технический анализ пытается определить будущее ценовое движение, оценивая предшествующую динамику цен. В то время как много участников рынка считают, что анализ диаграмм не дает представления о том, что произойдет в будущем, есть также много сторонников технического анализа, особенно среди краткосрочных трейдеров.

Одним из преимуществ технического анализа является то, что в отличие от фундаментального анализа, многие из графиков и инструментов, которые используют технические аналитики можно применять на любом типе рынка. Это означает, что хотя и у технического аналитика могут быть преимущества от концентрации на определенных рынках, он, тем не менее, имеет, куда большую гибкость, нежели приверженец фундаментального анализа.

Независимо от того, решили ли вы сфокусироваться на фундаментальном или техническом анализе, помните, что не стоит полагаться на один из них с полным исключением другого. Многие фундаментальные аналитики исследуют диаграммы, чтобы определить пункты входа и выхода для торговли в направлении, которое они обнаружили посредством их исследования. Точно так же даже самые заядлые чартисты обращают внимание на важные фундаментальные события. (Независимо от того, что говорит диаграмма, если ураган истребляет все крупные нефтеперерабатывающие заводы, цена нефти, вероятно, вырастет, потому что поставка уменьшится).

Инструменты и методы

В дополнение к фундаментальному и техническому анализу есть много других инструментов и методов, которые могут помочь в торговле фьючерсами. Самым важным из них является управление рисками. Как мы обсуждали ранее, использование левереджа (кредитного плеча) в торговле фьючерсами увеличивает и вознаграждение и риск. Во избежание того, чтобы быть выброшенными неожиданными оживлениями на рынке, частные трейдеры должны практиковать строгое управление рисками. Это должно включать в себя установку уровня остановки убытков. Это должен быть уровень, где вы выходите из торговли и сокращаете потери, независимо от того, верите ли вы все еще в первоначальную предпосылку. Никогда не забывайте известное высказывание “рынки могут оставаться иррациональным дольше, чем вы можете оставаться платежеспособным”. Даже если начальная предпосылка является, в конечном счете, правильной, иррациональные движения рынка, могут оставаться в силе намного дольше, чем они “должны” и могут высосать весь капитал, особенно когда вы используете левередж.

Часто трейдеры размещают физические ордера остановки потерь (ордера stop loss ) в момент входа в торговлю. Эти ордера должны автоматически сработать и остановить потери, в случае если рынок пошел против трейдера.

Примечание: Такие ордера хорошо использовать, но следует иметь ввиду, что на очень неустойчивых рынках они попросту не смогут быть выполнены и потери будут гораздо больше запланированных

Последним важным инструментом управления рисками является диверсификация. Это означает, что вы должны распределить свой капитал на ряд небольших ставок на рынке фьючерсов. Помните, инвестирование – марафон, а не спринт. Диверсификация также означает, что торговля фьючерсами не должна быть единственной вашей инвестиционной программой. В дополнение к вашему торговому счету необходимо иметь другие, более долгосрочные инвестиции, поддерживаемые в различных стилях с применением различных рыночных механизмов.

На первый взгляд, это сопоставление не совсем понятно, но все станет ясно, если разложить процесс принятия решения на две составляющих: собственно анализ ситуации и выбор примени. Для успешной игры на бирже умение правильно выбрать время для входа в рынок и выхода из него имеет колоссальное значение, особенно при фьючерсных сделках, где так высок "эффект рычага" (leverage). Ведь можно верно угадать тенденцию, но все равно терять деньги. Относительно небольшая величина залогового обеспечения (обычно менее 10%) приводит к тому, что даже незначительные колебания цен в нежелательном для вас направлении могут вытеснить вас с рынка, а и результате привести к частичной или полной потере залоговых средств. Для сравнения, при игре на фондовой бирже, трейдер, который чувствует, что рынок идет против него, может занять выжидательную позицию в надежде, что рано или поздно и на его улице будет праздник. Трейдер придерживает свои акции, то есть из трейдера он превращается в инвестора.

На товарном рынке, увы, это невозможно. Для фьючерсных сделок принцип "купи и придержи" абсолютно не приемлем. Поэтому, если вернуться к нашим двум составляющим, на фазе анализ." можно использовать и технический, и фундаментальный подход, чтобы получить верный прогноз. Что же касается выбора времени, определения точек входа в рынок и выхода из него, то здесь требуется чисто технический подход. Таким образом, рассмотрен те шаги, которые должен сделать трейдер, прежде чем брать на себя рыночные обязательства, мы можем еще раз убедиться в том, что на определенном этапе именно технический подход абсолютно не заменим, даже если на ранних стадиях и применялся фундаментальный анализ.

ГИБКОСТЬ И АДАПТАЦИОННЫЕ СПОСОБНОСТИ ТЕХНИЧЕСКОГО АНАЛИЗА

Одной из сильных сторон технического анализа несомненно, является то. что его можно использовать практически для любого средства торговли и в любом временном интервале. Нет такой области в операциях на фондовой и на товарной бирже, где бы не применялись методы технического анализа.

Бели речь идет о товарных рынках, то технический аналитик, благодаря своим графикам, может отслеживать ситуацию на любом количестве рынков, чего нельзя сказать о фундаменталистах. Последние, как правило, используют такое количество различных данных для своих прогнозов, что просто вынуждены специализироваться на каком-то одном рынке или группе рынков: например, на зерновых, на металлах и т.д. Преимущества же широкой специализации очевидны.

Прежде всего, у любого рынка существуют периоды всплеска активности и периоды летаргии, периоды ярко выраженной тенденции цен и периоды неопределенности. Технический аналитик свободно может сконцентрировать все свое внимание и силы на тех рынках, где тенденции цен внятно прослеживаются, а всеми остальными пока пренебречь. Иными словами, он максимально использует преимущества ротационной природы рынка, а на практике это выражается н ротации внимании и, разумеется, средств. В различные периоды времени те или иные рынки вдруг начинают "бурлить", цены на них образуют четкие тенденции, а потом активность затухает, рынок становится вялым, динамика цен - неопределенной. Но на каком-то другом рынке в этот момент вдруг начинается вспышка активности. И технический аналитик в подобной ситуации имеет свободу выбора, чего нельзя сказать о фундаменталистах, узкая специализация которых на каком-то определенном рынке или группе рынков просто-напросто лишает их этой возможности маневра. Даже если фундаментальный аналитик и решит переключиться на что-нибудь другое, маневр этот потребует от него намного больше времени и усилий.

Еще одно преимущество технических аналитиков - "широкий обзор". И в самом деле, следя сразу за всеми рынками, они имеют ясную картину того, что и целом происходит на товарных рынках. Это позволяет им избегать своеобразной "зашоренности", которая может стать результатом специализации на какой-нибудь одной группе рынков. Кроме того, большинство фьючерсных рынков тесно между собою связаны, на них воздействуют одни и те же экономические факторы. Следовательно, динамика цен на одном рынке или группе рынков может оказаться ключом к разгадке того, куда в будущем пойдет какой-то совсем другой рынок или группа рынков.

ТЕХНИЧЕСКИЙ АНАЛИЗ ПРИМЕНИТЕЛЬНО К РАЗЛИЧНЫМ СРЕДСТВАМ ТОРГОВЛИ

Принципы графического анализа применимы и на фондовом, и на товарном рынках. Собственно говоря, первоначально технический анализ использовался именно на фондовой бирже, а на товарную пришел несколько позднее. Но с тех пор как появились срочные сделки на фондовые индексы (stock index futures), граница между фондовым и товарным рынками становится все более и более призрачной. Технические принципы также применяются и для анализа международных фондовых рынков (International Stock Markets) (см. рис. 1.2).

Рис. 1.2 Международные фондовые рынки

За последние десять лет стали чрезвычайно популярны финансовые фьючерсы, в том числе на процентные ставки и мировые валюты. Они зарекомендовали себя прекрасными объектами для графического анализа.

Принципы технического анализа могут с успехом найти себе применение при операциях с опционами и спрэдами. Поскольку прогнозирование цен является одним из факторов, который обязательно учитывается хеджером, использование технических принципов при хеджировании имеет неоспоримые преимуществ.

ТЕХНИЧЕСКИЙ АНАЛИЗ ПРИМЕНИТЕЛЬНО К РАЗЛИЧНЫМ ОТРЕЗКАМ ВРЕМЕНИ

Еще одной сильной стороной технического анализа является возможность его применения на любом отрезке времени. И совершенно не важно, играете ли вы на колебаниях в пределах одного дня торгов, когда важен каждый тик, или анализируете среднесрочную тенденцию, в любом случае вы используете одни и те же принципы. Иногда высказывается мнение, что технический анализ эффективен лишь для краткосрочного прогнозирования. На самом же деле это не так. Кое-кто ошибочно полагает, что для долгосрочных прогнозов более подходит фундаментальный анализ, а удел технических факторов - лишь краткосрочный анализ с целью определения моментов входа и выхода из рынка. Но, как показывает практика, использование недельных и месячных графиков, охватывающих динамику рынка за несколько лет, для долгосрочного прогнозирования оказывается чрезвычайно плодотворным.

Важно до конца понять основные принципы технического анализа, чтобы ощутить ту гибкость и свободу маневра, которую они предоставляют аналитику, позволяя ему с равным успехом применять их для анализа любого средства торговли и на любом отрезке времени.

ЭКОНОМИЧЕСКОЕ ПРОГНОЗИРОВАНИЕ

Подчас многие из нас склонны рассматривать технический анализ под весьма определенным углом зрения: как нечто, используемое для прогнозирования цен и торговли на фондовом и фьючерсном рынках. Но ведь с тем же успехом принципы технического анализа могут найти себе и более широкое применение, например, в области экономических прогнозов. До сего времени эта сфера использования технического анализа была не слишком популярна.

Технический анализ доказал свою эффективность в прогнозировании развития финансовых рынков. Но имеют ли эти прогнозы какую-нибудь ценность в макроэкономическом контексте? Несколько лет назад газета "Уолл Стрит Джорнал" опубликовала статью под заголовком "Резкий скачок цен на облигации - вот наилучший опережающий индикатор периодов упадка и подъема в экономике". Основная идея статьи заключалась в том, что цены на облигации с поразительной четкостью фиксируют грядущие изменения и экономике. В статье содержится следующее утверждение:

"Рынок облигаций как опережающий индикатор превосходит не только фондовый рынок, но и любые широко известные опережающие индикаторы, используемые правительством США".

Что тут важно? Прежде всего, отметим упоминание о фондовом рынке. Индекс Standard & Poor"s 500 является одним из двенадцати наиболее распространенных опережающих экономических индикаторов, на которые ориентируется Департамент торговли США. Автор статьи ссылается на данные Национального Бюро Экономических исследований в Кембридже, штат Массачусетс, согласно которым фондовый рынок является лучшим из двенадцати опережающих индикаторов. Дело в том, что существуют фьючерсные контракты как на облигации, так и на индекс Standard & Poor"s 500. Поскольку и те и другие контракты прекрасно поддаются техническому анализу, значит, в конечном итоге, мы занимаемся не чем иным. как экономическим прогнозированием, сознавая это или нет. Самый яркий пример тому - мощная тенденция к повышению курса на рынках облигаций и фондовых индексов, которая летом 1982 года возвестила о конце самого глубокого и самого продолжительного экономического спада со времен Второй мировой войны. Сигнал этот остался в то время практически незамеченным большинством экономистов.

Нью-йоркская биржа кофе, сахара и какао (CSCE) предложила внести фьючерсные контракты на четыре экономических индекса, включая индекс числа строящихся жилых домов (Housing Starts) и индекс цен на потребительские товары (Consume! Price Index for Wage Earners). Ожидается введение нового фьючерсного контракта на индекс фьючерсных цен Бюро исследования товарных рынков (Commodity Research Bureau Futures Price Index). Этот индекс долгое время использовался как барометр, регистрирующий "давление" инфляции. Но, на самом деле, его можно использовать значительно шире. В статье в "Ежегоднике товарных рынков" за 1984 г ("Commodity Year Book"; Commodity Research Bureau, Inc.) исследуется взаимосвязь между индексом CRB и всеми остальными экономическими индикаторами на примере анализа четырех деловых циклов, начиная с 1970 г (см. рис. 1.3).

Рис. 1.3 На графике видна четкая взаимосвязь между фьючерсным индексом СРВ (сплошная линия) и индексом объема промышленного производства (пунктирная линия).

Например, там указывается, что значения индекса CRB тесно связаны с динамикой индекса объема промышленного производства, в том смысле, что индекс фьючерсных цен, как правило, предвосхищает изменение значений второго индекса. В статье говорится: "Очевидная взаимосвязь между значениями индекса CRB и индекса объема промышленного производства указывает на эффективность индекса CRB как широкого экономического индикатора". (Стивен Кокс, "Индекс фьючерсных цен CRB - потребительская корзинка из 27 наименований товаров, которая в скором будущем может стать предметом фьючерсных контрактов", стр. 4). От себя я могу лишь добавить, что мы вычерчиваем графики и анализируем динамику индекса CRB вот уже иного лет, и всегда с неизменным успехом.

Таким образом, становится совершенно очевидно, что ценность технического анализа как средства прогнозирования далеко выходит за пределы определения того, в каком направлении движутся цены на золото или, скажем, на соевые бобы. Однако также следует отметить, что достоинства технического подхода в области анализа макроэкономических тенденций изучены еще не до конца. Фьючерсный контракт на индекс цен на потребительские товары (CPI-W), введенный на бирже кофе, сахара и какао (CSCE), стал первой ласточкой среди подобных контрактов на экономические индексы используются для анализа фондового рынка. Однозначно тут ответить трудно. В основе своей принципы те же, но существует и целый ряд значительных различий. Принципы технического анализа изначально стали применяться именно на фондовом рынке и лишь позднее пришли на рынок товарный. Многие основные инструменты - например, столбиковые графики, пункто-цифровые графики, ценовые модели, объем торговли, линии тренда, скользящие средние значения, осцилляторы - используются и там и там. Поэтому не так уж важно, где вы впервые столкнулись с этими понятиями: на фондовом рынке или на товарном. Перестроиться будет несложно. Однако существует целый ряд общих различий, которые связаны, скорее, с самой природой фондового и товарного фьючерсного рынков, нежели с тем инструментарием, который использует аналитик.

Ценовая структура

Ценовая структура на товарном фьючерсном рынке значительно сложнее, чем на фондовом. Каждый товар котируется в строго определенных расчетных единицах. Например, на рынках зерна это центы за бушель, на рынках скота - центы за фунт, золото и серебро идут в долларах за унцию, а процентные ставки в базисных пунктах. Трейдер должен изучить детали контрактов на каждом рынке: на какой бирже осуществляются операции, как котируется тот или иной товар, каковы максимальное и минимальное изменения цены и чему они равны в денежном выражении.

Ограниченный срок действия контракта

В отличие от акций, фьючерсные контракты имеют ограниченный срок действия. Например, срок действия мартовского 1985 года фьючерсного контракта на долгосрочные казначейские обязательства истекает в марте 1985 года. Обычно фьючерсный контракт "живет" около полутора лет. Таким образом, одновременно на рынке существует несколько контрактов на один и тот же товар, но с различными месяцами исполнения. Трейдер должен знать, какими контрактами ему стоит торговать, а какими не стоит (об этом речь пойдет впереди). Ограниченный срок действия фьючерсов создаст некоторые проблемы для долгосрочного прогнозирования цен. Возникает необходимость создавать новые графики каждый раз, когда торги по старым контрактам перестают проводиться. Графики истекших контрактов становятся не нужны. Им на смену приходят графики новых контрактов со своими техническими индикаторами. Эта постоянная ротация очень усложняет функционирование нашей своеобразной "библиотеки" текущих графиков. Использование компьютера также не облегчает задачи, так как постоянное обновление баз данных по мере истечения срока действия старых контрактов требует дополнительного времени и средств.

Менее высокий размер залога

Этот пункт является самым значительным различием между акциями и товарными фьючерсами. Любые фьючерсные контракты требуют внесения залогового обеспечения. Обычно размер залога не превышает 10% от стоимости контракта. Результатом этого является "эффект рычага" (leverage), благодаря которому относительно небольшие колебания цены в том или ином направлении могут весьма ощутимо повлиять на состояние счета, которым управляет трейдер. Поэтому на фьючерсах можно быстро заработать или потерять крупные суммы денег. Из-за того, что размер залога, который выставляет трейдер, не превышает 10% от стоимости контракта, изменение цены на 10% в ту или иную сторону приведет к тому, что трейдер или получит стопроцентную прибыль, или потеряет свои деньги. Все может произойти очень быстро: сразу после завтрака вы открываете позицию, и еще до обеда узнаете результат. Из-за эффекта рычага, приводящего к тому, что даже незначительные колебания цен приобретают огромное значение, фьючерсный рынок выглядит более изменчивым и неустойчивым, чем он есть на самом деле. Ведь когда кто-нибудь говорит вам, что он "влетел" на фьючерсах, не забывайте, что влетел он не больше чем на 10%.

С точки зрения технического анализа, высокий эффект рычага заставляет уделять особенное внимание правильному расчету времени действий. Для фьючерсного рынка это гораздо важнее, чем для фондового. Умение точно определить момент входа и выхода необходимо для успеха на фьючерсном рынке. Однако сделать это значительно труднее, чем провести анализ рынка. Поэтому технические методы совершенно незаменимы для успешной торговли фьючерсами.

Временной интервал значительно короче

Из-за высокого эффекта рычага и необходимости пристально следить за своими рыночными позициями, трейдер на товарном фьючерсном рынке работает с достаточно короткими отрезками времени. Аналитика фондового рынка интересует долгосрочная перспектива развития рынка, трейдер же фьючерсного рынка так далеко не заглядывает. Если первый может рассуждать о том, куда двинется рынок через три месяца или через полгода, то второго больше волнует, где окажутся цены на будущей неделе, завтра или даже сегодня, во второе половине дня. Для такого анализа необходимы тончайшие инструменты "ближнего боя", о которых технические аналитики фондового рынка могут и не подозревать. Возьмем для примера скользящие средние значения. На фондовом рынке чаще всего используется среднее скользящее для периода в 30 недель, или 200 дней. На товарном рынке длительность этого периода обычно не превышает 40 дней. Для фьючерсов очень популярна следующая комбинация средних скользящих: 4, 9 и 18 дней.

Большая зависимость от правильного выбора времени

Для фьючерсных операций умение точно выбрать время для входа в рынок и выхода из чего имеет первостепенное значение. Если вам удалось правильно определить направление рынка - это только полдела, потому что ошибка при входе в рынок в один день, а подчас и в несколько минут может привести к проигрышу. Спору нет, обидно, если ты не угадал направление рынка. Однако проиграть, даже не смотря на правильный прогноз, обидно вдвойне. А такое нередко случается на фьючерсном рынке. Вне всякого сомнения, выбор времени - прерогатива технического анализа, так как фундаментальные показатели достаточно устойчивы и не изменяются ежедневно.

Ограниченное использование средних рыночных показателей при анализе товарных фьючерсов

При анализе фондового рынка движению таких средних рыночных показателей, как индекс Доу-Джонса и индекс Standard & Poor"s 500, придается колоссальное значение; по сути дела, это отправной пункт для технического анализа фондового рынка. На товарном рынке дело обстоит иначе. Здесь также" существует целый ряд индексов, с помощью которых определяется общее направление движения цен на товарном рынке, например, индекс фьючерсных цен CRB. Динамика этих индексов внимательно изучается и принимается в расчет при составлении прогнозов. Однако по своему значению для анализа рынка товарные индексы не сопоставимы с фондовыми.

Ограниченное использование общерыночных технических индикаторов на товарных рынках

Общерыночные технические индикаторы, такие как индекс новых максимумов/новых минимумов (new highs-new lows index), кривая роста-падения (advance-decline line), процент коротких продаж (short-interest ratio), имеют колоссальный удельный вес в прогнозировании на фондовом рынке, но на товарном рынке они практически не нашли применения. Нельзя сказать, что эти индикаторы вообще не могут использоваться на фьючерсных рынках. Поскольку количество фьючерсных рынков неуклонно растет, специалистам когда-нибудь могут понадобиться более широкие индикаторы движения рынка, но пока что они почти не используются.

Специальные технические инструменты

Большинство технических инструментов первоначально создавалось именно для фондового рынка. Поэтому на товарном рынке, куда они пришли позже, их иногда используют несколько по-другому. Например, ценовые модели на графиках товарных фьючерсов не всегда формируются так же полно, как на графиках акций, скользящие средние значения намного короче по длине, традиционные пункто-цифровые графики применяются очень редко. Из-за того, что информацию об изменениях цен в течение дня получить намного труднее, внутридневными пункто-цифровыми графиками пользуются только "трейдеры на полу". Этих и многих других различий мы еще будем касаться в последующих главах книги.

И, наконец, существует еще одно кардинальное различие между фондовым и фьючерсным рынками. Технический анализ на фондовом рынке в гораздо большей степени опирается на использование психологических индикаторов (sentiment indicators) и на анализ движения денежных средств (How of funds analysis). Психологические индикаторы отражают поведение различных групп участников рынка: трейдеров-одиночек, взаимных фондов, профессионалов, работающих непосредственно в торговом зале биржи. Огромное значение придается тем психологическим индикаторам, которые показывают общее "настроение" рынка: бычье или медвежье. Аналитик тут исходит из принципа, что большинство или толпа всегда ошибается. Анализ движения денежных средств имеет дело с кассовыми позициями различных групп, таких, например, как взаимные фонды или крупные институциональные инвесторы. В данном случае аналитик рассуждает следующим образом: чем больше кассовая позиция, тем больше денежных средств могут быть использованы на покупку акций. Хотя эти формы анализа фондового рынка не являются первостепенными, зачастую технические аналитики полагаются на них больше, чем на традиционные инструменты анализа рынка.

Технический анализ фьючерсных рынков, с моей точки зрения, является наиболее чистой формой анализа цен. Конечно же, он допускает использование метода "от обратного" (contrary opinion theory), но основной упор все-таки делается на анализ тенденций и на применение традиционных технических индикаторов.

На Московской бирже торгуется достаточно много различных финансовых инструментов: акции, облигации, валюта, фьючерсные и опционные контракты и так далее. Так, например, для торговли облигациями в большей степени важны процентные ставки, показатели отчетов компаний, а также новостной фон, влияющий на долговую нагрузку компании-эмитента. В свою очередь, технические исследования на облигациях проводят гораздо реже вследствие высокой стабильности графиков этих инструментов и инвестиционного характера вложений в данные активы.

Рис. 1. График облигации

Что касается фьючерсов, то они обладают гораздо большей волатильностью и способны приносить доход даже из внутридневных колебаний цен. Анализ, производимый с фьючерсами, в основном технический, и является в некоторой степени самосбывающимся пророчеством, так как слишком большое количество трейдеров ориентируются на технические факторы. Но технический анализ фьючерсов (ТА) несколько отличается от анализа их базовых инструментов. Давайте разберемся, в чем состоит это отличие.

Особенности технического анализа фьючерсов

Фьючерс — это прежде всего контракт, заключаемый в соответствии со спецификацией, в которой прописаны его основные торговые характеристики. Количество заключенных фьючерсов постоянно изменяется, так как контракты можно заключать/разрывать, в отличие от акций, число которых постоянно. Причина в том, что акция — эмиссионная бумага, а фьючерс — нет.

Рис. 2. Спецификация фьючерса на акции Сбербанка

Избыточная волатильность

Так как максимальное плечо при торговле фьючерсами весьма высоко, а для заключения сделки требуется лишь резерв гарантийного обеспечения при низких комиссионных за совершаемые сделки, то доля краткосрочных спекулянтов также весьма внушительна. Это, в свою очередь, может добавлять волатильности тренду во фьючерсном контракте по сравнению с базовым активом.

Рис. 3 Излишняя волатильность фьючерса на индекс РТС по сравнению с базовым активом

Неоднородность движений в различные периоды обращения фьючерса

Каждый фьючерс имеет дату начала и последнего дня обращения. Проще говоря, он конечен во времени, а поэтому движения в нем неоднородны. В среднем срок жизни фьючерса составляет 9-13 месяцев, но основной объем по нему проходит в последние 3 месяца, когда фьючерс становится ближайшим по дате экспирации (исполнения). В связи с этим возникает некоторая сложность долгосрочного анализа фьючерсов из-за эффекта резких ценовых скачков раннего периода жизни фьючерса, вызванных его недостаточной ликвидностью.

Рис. 4. График фьючерса и акций Газпрома

Эффект сшитости

Если проводится техническое исследование, в котором присутствуют несколько фьючерсов с одинаковым базовым активом, то бывает сложно анализировать переход из более раннего фьючерса в более поздний, так как их цены могут отличаться. А это существенно осложняет техническую трактовку.

Рис. 5. График фьючерса на акции Сбербанка с исполнением в декабре 2016 г. и марте 2017 г.

Для анализа фьючерса необходим анализ базового актива

Если учесть, что фьючерс торгуется недавно относительно своего базового актива, так как имеет дату начала торгов, то анализ базового актива необходимо также проводить. Возможны ситуации, в которых базовый актив может подходить к важным уровням поддержки/сопротивления, которые могут оказать влияние на производный актив, но которых не видно во фьючерсе из-за его «молодости».

Рис. 6. Анализ базового актива

Количество открытых позиций

Так как фьючерс — это контракт, а количество контрактов непостоянно, то возникает понятие количества открытых позиций, или открытого интереса (ОИ). ОИ — всегда четная величина, так как для заключения одного контракта требуются две стороны: покупатель и продавец. ОИ показывает степень вовлеченности участников торгов в судьбу того или иного движения во фьючерсе. Предполагается, что чем больше ОИ во фьючерсе, тем более мощное последует движение. И наоборот, шансы на реализацию тренда малы при отсутствии во фьючерсе ОИ.

Рис. 7. График фьючерса на индекс РТС и его открытого интереса

Распределение открытых позиций по длинным и коротким среди физических и юридических лиц

Во фьючерсных контрактах, помимо количества открытых позиций, публикуются также данные по их распределению между юридическими и физическими лицами по лонгам и шортам на 19.00 каждого торгового дня. Эти данные могут служить дополнительной почвой для анализа, так как резкое преобладание одной из групп участников может спровоцировать движение в соответствующем фьючерсе.

Рис. 8. Распределение открытых позиций по длинным и коротким среди физических и юридических лиц

Дивидендные бэквордации

Так как дивиденды выплачиваются только по акциям, а не по фьючерсам, то фьючерсы часто становятся дешевле своих базовых активов — акций. Как правило, это происходит перед датой закрытия дивидендного реестра на сумму, ориентировочно равную сумме объявленных дивидендов.

Вывод

Каждый финансовый инструмент обладает рядом особенностей, присущих именно ему. Даже классические методы, такие как технический анализ, могут иметь определенные допущения в зависимости от анализируемого актива.