Расчет заработной платы различных категорий работников на предприятии. Порядок начисления заработной платы

Расчет оплаты труда на любом как коммерческом, так и государственном предприятии происходит согласно законодательным актам, действующим в данный момент времени. Сумма ее зависит от должностного оклада, прописанного в трудовом договоре, отработанных в течение определенного периода часов и других деталей. Сумма, положенная к выплате, рассчитывается бухгалтером на основании ряда документов.

Что учитывается при подсчете?

На сегодняшний день наиболее часто практикуют две виды платы:

- Повременная . Первая предусматривает определенный договором оклад за отработанное время – час, день, месяц. Зачастую практикуется месячная ставка. При этом итоговая сумма зависит от времени, отработанного в течение определенного отрезка времени. Применяется в основном при расчете зарплаты работникам, от которых не зависит количество созданного продукта – бухгалтеров, учителей, менеджеров.

- Сдельная . Зависит от количества созданного продукта за определенный период. Зачастую используется на заводах. Она имеет несколько подвидов, которые мы рассмотрим несколько позже.

Так, повременная оплата труда предусматривает, что руководитель предприятия или другое должностное лицо обязаны вести и заполнять табель учета рабочего времени. Она оформляется по форме №Т-13 и заполняется ежедневно.

В ней должны отмечаться:

- количество рабочих часов, отработанных в течение дня;

- выходы «в ночь» – с 22:00 до 6:00;

- выход в нерабочее время (выходные, праздники);

- пропуски в связи с различными обстоятельствами.

Сдельная оплата предусматривает наличие маршрутной карты или наряда на определенный объем работ. Кроме того, учитываются: больничные листы, приказы о премировании, распоряжения о выдаче материальной помощи.

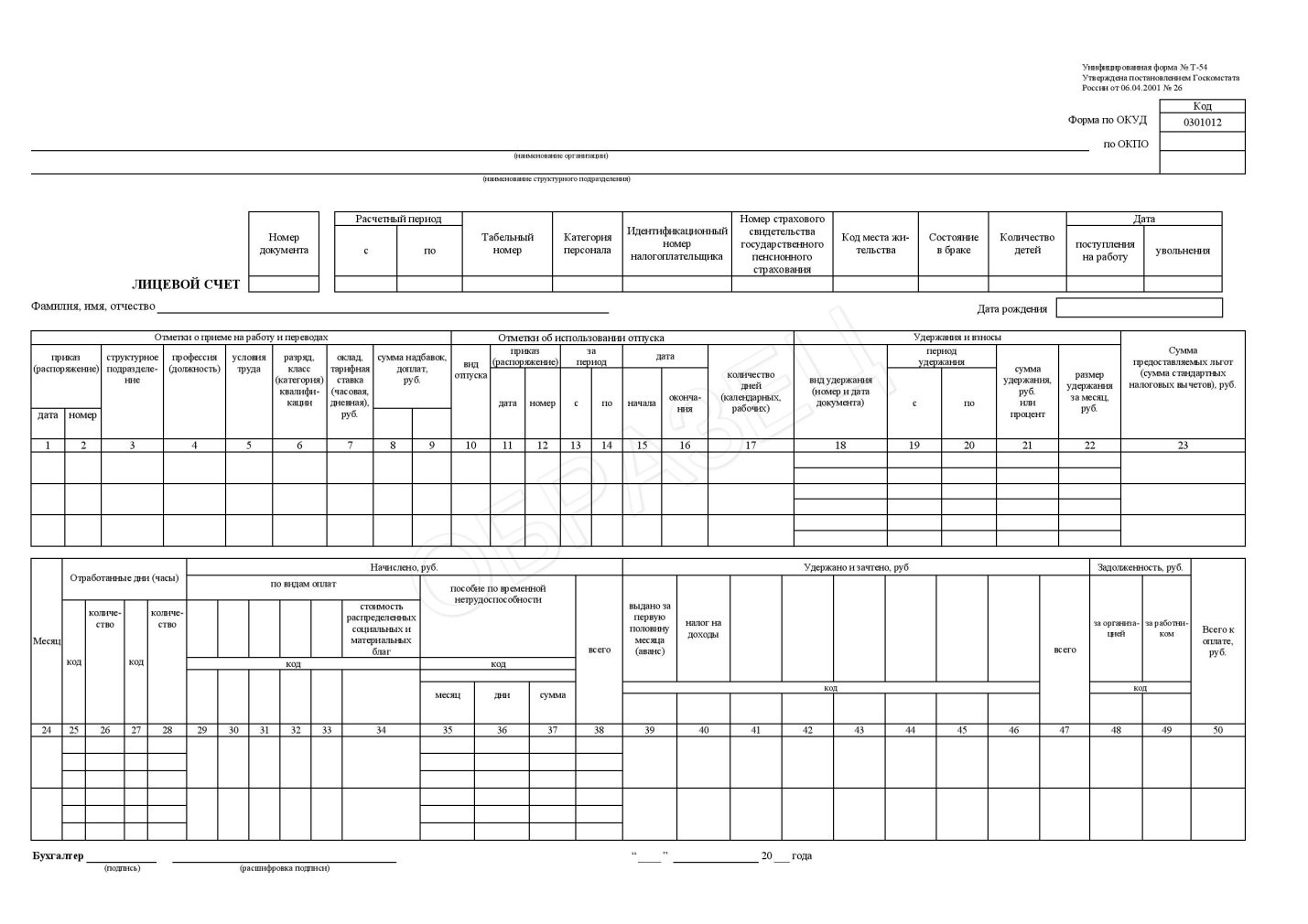

После приема на работу каждый бухгалтер должен вести аналитический учет заработной платы и фиксировать его в форме №Т-54. Это так называемый лицевой счет работника. Указанные в нем данные будут учитываться при расчете больничных выплат, отпускных и других видов пособий.

О том, как рассчитываются отпускные, можете узнать .

Формула расчета и примеры

Повременная оплата работы предусматривает оплату труда согласно отработанному времени и окладу сотрудника.

Рассчитывается она следующим образом:

Для помесячного оклада:

ЗП=О*КОД/КД, где

- О – фиксированный оклад за месяц;

- КОД – отработанные дни;

- КД – количество дней в месяце.

Для почасового/ежедневного фиксированного оклада :

ЗП=КОВ*О, где

- ЗП – заработная плата без учета налогов;

- КОВ – количество отработанного времени;

- О – оклад за одну единицу времени.

Рассмотрим пример:

Татьяна Ивановна имеет ежемесячный оклад в 15 000 рублей. В месяце был 21 рабочий день, но так как она брала отпуск за свой счет, отработала она всего 15 дней. В связи с этим ей выплатят следующую сумму:

15 000*(15/21)=15 000*0.71= 10 714 рублей 30 копеек.

Второй пример:

Оксана Викторовна работает с ежедневным окладом в 670 рублей. В этом месяце она проработала 19 дней. Ее заработная плата составит:

670*19 = 12 730 рублей.

Как видим, формула расчета заработной платы при данном виде оплаты весьма проста.

Сдельная оплата - как рассчитать?

При сдельной оплате труда оплачивается объем выполненных работ. При этом учитываются расценки в соотношении объемов работы.

При сдельной оплате труда заработная плата рассчитывается по следующей формуле:

ЗП = РИ*КТ, где

- РИ – расценки на изготовление одной единицы;

- КТ – количество произведенной продукции.

Рассмотрим следующий пример:

Иван Иванович за месяц изготовил 100 двигателей. Стоимость одного двигателя – 256 рублей. Таким образом, за месяц он заработал:

100*256 = 25 600 рублей.

Сдельно-прогрессивная

Стоит отдельно рассмотреть такой вид оплаты как сдельно-прогрессивная, при которой расценка зависит от количества произведенной продукции за определенный период.

К примеру, если за месяц работник производит 100 двигателей, то он получает за каждый 256 рублей. В случае если он перевыполняет эту норму, то есть производит свыше 100 двигателей в месяц, стоимость каждого изготовленного сверхнормы двигателя составляет уже 300 рублей.

В таком случае отдельно считается заработок за первые 100 двигателей и отдельно за последующие. Полученные суммы складываются.

Например:

Иван Иванович изготовил 105 двигателей. Его заработок составил:

(100*256)+(5*300)=25 600+1 500= 28 100 рублей.

Другие системы оплаты и их расчет

В зависимости от специфики работы оплата может быть:

- Аккордная . Зачастую применяется при оплате работы бригады. В таком случае насчитывается заработная плата бригаде в целом и выдается бригадиру. Полученную сумму рабочие делят между собой согласно существующей в их бригаде договоренности.

- Оплата на основе бонусов или процентов . Бонусная или комиссионная система применяется для сотрудников, от которых зависит выручка компании (см. также ). Довольно часто применяют ее к продавцам-консультантам, менеджерам. Тут существует постоянная, фиксированная ставка и процент от продаж.

- Вахтовая работа . Вахтовый метод работ предусматривает оплату согласно трудовому договору – то есть повременно либо за выполненные объемы работ. При этом могут насчитываться процентные надбавки за сложные условия труда. За выходы в нерабочие, праздничные дни оплата рассчитывается в размере не менее одной дневной или часовой ставки сверху оклада. Кроме того, выплачивается надбавка за вахтовый метод работы от 30% до 75% от месячного оклада. Процентная ставка зависит от региона, в котором проходят работы. Например, Иван Петрович работает вахтовым методом. Его месячная ставка составляет 12 000 рублей, надбавка за работу в данном регионе составляет 50% от оклада (О). Таким образом, его заработная плата будет составлять 12 000+50%О =12 000 +6 000=18 000 рублей за месяц работы.

Оплата праздничных выходов и ночных смен

При посменной работе оплачивается каждая смена в зависимости от тарифной ставки каждой смены. Она либо установлена трудовым договором, либо рассчитывается бухгалтером.

При этом стоит учитывать, что выходы в выходные, праздничные дни оплачиваются по более высокому тарифу – повышение ставки на 20%. Кроме того, выходы в ночное время с 22:00 до 6:00 также по тарифу повышения ставки на 20% от стоимости часа работы.

Налоги на заработную плату

Рассчитывая заработную плату, не стоит забывать о налогах. Так, работодатель обязан выплачивать в фонд страховых взносов 30% от суммы насчитанной заработной платы.

Кроме того, у сотрудников снимается 13% от заработной платы в НДФЛ. Рассмотрим, как происходит начисление налога.

В первую очередь, налог насчитывается на всю сумму заработной платы кроме случаев, в которых действует вычет на налог. Так, из общей суммы заработной платы высчитывается вычет на налог и только затем на полученное значение считается налоговая ставка.

Права на вычет на налог имеет ряд социально незащищенных категорий, перечень которых прописан в статье 218 НК РФ. К ним относятся:

- Ветераны ВОВ, инвалиды, деятельность которых была связана с АЭС. Вычет на налог составляет 3000 рублей.

- Инвалиды, участники ВОВ, военнослужащие – 500 рублей.

- Родители, на иждивении которых находится один или два ребенка – 1 400 рублей.

- Родители, на иждивении которых находится от трех детей – 3 000 рублей.

Для последних двух категорий действует ограничение. Так, после того как сумма полученной заработной платы с начала календарного года достигнет 280 000 рублей, налоговый вычет не применяется до начала следующего календарного года.

Пример:

Заработная плата за месяц Ивана Ивановича составила 14 000 рублей, так как он проработал полный месяц. Он получил инвалидность во время работы на АЭС. Таким образом, его налоговый вычет составит 3 000 рублей.

Налог НДФЛ рассчитывается для него следующим образом:

(14 000 – 3 000)*0.13= 1430 рублей. Это та сумма, которую должны удержать при получении заработной платы.

Таким образом, он получит на руки: 14 000 – 1430 = 12 570 рублей.

Второй пример:

Алла Петровна мать двух несовершеннолетних детей. Ее заработная плата составляет 26 000 в месяц. К декабрю общая сумма выплаченной ей заработной платы составит 286 000 рублей, следовательно, к ней не будет применен вычет к налогу.

Порядок выплат и расчет задержек

Согласно все тому же законодательству, заработная плата должна выплачиваться не реже чем 2 раза в месяц. Выделяют аванс, который выдается в середине месяца и собственно зарплату.

Аванс в среднем составляет от 40 до 50% от общей суммы выплат, в конце месяца выдается остальная часть выплат. Обычно это последний день месяца, если он припадает на выходные – последний рабочий день месяца. При несвоевременном начислении заработной платы работодатель обязан оплатить штраф.

Кроме того, предусмотрена компенсация для сотрудника, которая выдается по его требованию и составляет 1/300 ставки за каждый день просрочки.

Видео: Простой расчет зарплаты

Ознакомьтесь с основными нюансами расчета и начисления заработной платы. Опытный бухгалтер расскажет вам, как правильно рассчитать заработную плату в зависимости от выбранной вами системы оплаты труда.

Расчет оплаты труда производится бухгалтером на основе ряда документов. Выделяют две основные системы оплаты труда: сдельную и повременную. Наиболее популярна повременная система оплаты труда – она довольно проста и применяется на большинстве производств.

Просматривая объявления о наличии вакансий, все первым делом обращают внимание на размер . Людям важно знать, каким будет вознаграждение за их старания и преданность делу. На маленькие оклады очереди не выстраиваются. На приличное вознаграждение согласны все. Но часто ожидания не оправдываются, так как обещанная заработная плата выплачивается не в том размере, который был обещан изначально. И это не обман и не нарушение прав работника. Не стоит забывать, что часть заработной платы уходит на социальные отчисления и налоги.

Рассчитываем зарплату правильно

Итак, вы приняты на работу. По этому поводу издан приказ и подписан . В вашей трудовой книжке произведена соответствующая запись. На основании заведённых документов предприятия завела на ваше имя лицевой счёт. Вы работаете и полны ожиданий.

Чтобы не случилось разочарования выплаченной суммой заработка, каждый работник должен понимать, что в большинстве случаев при объявлении о вакансиях указывается не та сумма, которую человек получит чистыми на руки, а то, что будет изначально начислено. Вычеты не показываются, так как с точки зрения закона за оклад берётся основная сумма.

Заработная плата же – это то, что вы получите, когда из оклада будут вычтены все требуемые законом . В России они не столь разорительны, как во многих других странах. В некоторых государствах казна отбирает у людей более 50% честно заработанных денег. Это нужно на покрытие социальных нужд, оборону, содержание органов власти и т.д.

Какие суммы не войдут в заработную плату, которую работник получает по окончании месяца. Это могут быть:

- отчисления в социальные службы;

- неотработанные дни, за которые вам никто не обязан платить;

- авансы;

- , которые государство взимает с физических лиц и т.д.

Оказывается, что процент выплат за первую половину месяца согласуется и профсоюзным комитетом и закрепляется коллективным договором. То есть, на каждом предприятии установлены свои правила. Есть только одна единственная оговорка о том, что получить работник должен не менее того, что заработал в течение первой половины месяца или за дни, на которые начисляется аванс. Это значит, что сумма должна быть не менее 40-50%.

Что касается сроков, то аванс выплачивается примерно через 15 дней после полученной ранее заработной платы за прошлый месяц. Интервал не должен быть слишком маленьким. Также не разрешается платить аванс два или три раза в течение месяца.

Из аванса налоги не высчитываются. НДФЛ, социальные выплаты и прочие исчисления бухгалтерия рассчитывает по окончании месяца, когда работник получит остаточную сумму.

Невыплата аванса считается нарушением закона. Работник имеет право потребовать его у руководителя, если на предприятии нет такой традиции и, в случае отказа, обратиться в суд.

Виды заработной платы

Будет нелишним знать, как начисляется . Существует два её вида: сдельная и повременная. Ваша задача определиться, к какому из двух видов относится ваш вид заработка.

Повременная зависит от времени, которое вы отработали. То есть, её насчитывают в зависимости от отработанных часов. На каждом предприятии есть специальный сотрудник, который обязан вести учёт того, сколько работает каждый из членов коллектива, числящихся в . Вся информация о работе заносится в табель рабочего времени. Учитываемое время разделяется на категории. Есть ночное и праздничное. Работа в ночное время суток и во время праздников оплачивается по-другому. В табель вносится вся информация о том, что делал работник в рабочее время.

Если вы болели или находились в отпуске, в документ вносятся соответствующие отметки.

Повременная зарплата находится в прямой зависимости от того, сколько вы работали и как использовали учитываемое в табеле время, находились на рабочем месте или отправились в командировку.

Сдельная оплата зависит от объёма выполненной работы. За основу для начисления в данном случае берётся не время, а расценки, оговорённые руководством и работниками.

Если в производстве участвуют бригады, зарплата начисляется на всех, а затем бригадир решает, кто на какую сумму имеет право. Обычно учитывается объём, выполненный каждым членом бригады. При сдельном расчёте работники всегда знают, сколько должны получить.

На предприятиях применяют либо сдельную, либо повременную оплату труда. Первая может рассчитываться сразу на бригаду.

Пример расчёта зарплаты

Проще всего понять, как осуществляется расчёт заработной платы, которая будет выплачена работнику, если опираться на конкретные примеры.

К примеру, работник получает оклад 30 000 рублей. На месяц выпал 21 рабочий день, из них человек проработал только 10. Нужно определиться, какая сумма оклада причитается на каждый день. Для этого 30 000 разделяется на 21. Получается 1 428 рублей работник зарабатывал каждый день.

Если умножить эту сумму на 10 отработанных дней, получим оклад. Он равен 14 280.

Если у сотрудника есть, к примеру, двое детей, из полученной нужно вычесть 2 800 (на каждого ребёнка по 1 400). Остаётся 11 480 рублей, из которых и берётся НДФЛ в размере 13%. То есть, гражданин должен уплатить в казну государства 1 492 рубля. Отнимаем эту сумму из оклада и получаем заработную плату за отработанный месяц 12 780.

Зарплата: пример расчета

От полученной суммы отнимается ранее выплаченный аванс.

Сдельная оплата труда бывает нескольких видов. Наиболее распространённой является простая. При её расчёте выполненный объём умножается на установленный на предприятии тариф.

Сдельщики, как и все, обязаны платить налоги. После того, как вычисляется сумма оклада, производятся вычеты, предусмотренные законодательством Российской Федерации. Помимо и социальных выплат, бухгалтерия имеет право вычитать алименты и прочее, что не противоречит законодательству.

Оклад и тарифы не являются тайной, потому работник при зачислении на работу имеет право обратиться в бухгалтерию и узнать, что именно будет вычитаться из его оклада. Получив эту информацию, вы сможете сами рассчитывать сумму, причитающуюся вам в конце месяца.

Что ещё выплачивается, кроме НДФЛ

Закон предусмотрел размер налога. В большинстве случаев НДФЛ не должен вынуть из кошелька более 20% его оклада. Есть исключения. В общей сложности налог не должен быть более 50%.

Есть и другие налоги, или вычеты, которые закон налагает на зарплату. Однако, их оплата не входит в обязанности рядового сотрудника. Это бремя несёт работодатель.

Для всех, кто является резидентами Российской федерации, налоговая ставка на трудовую деятельность не превышает 13%. Этот же процент платят и нерезиденты, отнесённые в категорию граждане стран ЕАЭС, безвизовые иммигранты, беженцы и специалисты высокого квалификационного уровня. Все остальные лица, не являющиеся резидентами нашей страны, платят НДФЛ в размере 30%.

Предполагается, что в ближайшее время размер налога будет повышен до 16%. Однако, Госдума пока откладывает решение этого вопроса. Будет ли он рассмотрен, пока не известно.

У меня на прошлой работе нас каждый месяц спрашивали нужен ли аванс или нет. Т.е. если не нужен — можно было и не получать. О том, что это обязательно для работодателя я слышу впервые.

Ответить

Я тоже удивилась на тему аванса. У нас на предприятии никогда не заостряли на этом внимание. Я привыкла снимать с карты зарплату в конце месяца, полную сумму. Аванс лежит 2 недели на карте, снимаю только в случае крайней необходимости.

Ответить

Расчет зарплаты является обязательной ежемесячной процедурой на каждом предприятии, где числятся наемные служащие. Этот процесс неразделимо сопряжен с отчислениями в налоговую инспекцию, соответственно, требует высокого внимания и огромной ответственности.

Порядок начисления заработной платы

Итак, разберем, как начисляется заработная плата и прочие связанные с ней нюансы. Основные моменты этого процесса в нашем государстве регулируются Трудовым кодексом, а гарантом взаимоотношений нанимателя и работника выступает правительство. Это значит, что ведется тщательное наблюдение и контроль своевременного расчета сотрудников и соблюдения нанимателями сроков выплат. Статья 136 Трудового кодекса определяет период начисления зарплаты - два раза в календарный месяц.

Помимо этого правила, в каждом отдельном учреждении могут действовать собственные Положения по оплате деятельности сотрудников, но они не могут изменять в худшую сторону права работников, по сравнению с критериями, утвержденными Трудовым кодексом. Это означает, что, если компания учредила внутренним Положением об оплате труда выдачу заработной платы только раз в месяц, то она преступает закон и может быть привлечена к административной ответственности. Что касается определенных чисел, то они устанавливаются руководителями по собственному усмотрению, в соответствии с трудовым распорядком и коллективными соглашениями.

В основной массе компании выплачивают работникам аванс и заработную плату, хотя в Трудовом кодексе говорится непосредственно о выплате зарплаты два раза в месяц. Когда речь идет об авансе, необходимо четко оговаривать его размер и сроки выплаты, эти данные должны быть зафиксированы внутренним локальным актом.

Стоит заметить, что сумма аванса, в отличие от зарплаты, фиксированная, то есть не подчиняется ни объему произведенных работ, ни количеству проработанных часов. Размер аванса устанавливается на усмотрение компании и остается неизменным раз за разом.

Принципы расчета зарплаты

Как начисляется заработная плата? При ее расчете можно использовать любой из двух возможных вариантов, предусмотренных Законодательством. Каждый из них имеет особенности:

- Выплата два раза в месяц. В этом случае документация для начисления подается и обрабатывается дважды в месяц, причем каждый раз необходимо выплачивать взносы в Пенсионный фонд.

- Начисления один раз в месяц. В этой ситуации зарплата также начисляется дважды в месяц, но выплата состоит из авансовой части и зарплаты после вычета аванса. Первая часть не подлежит налоговым отчислениям.

Документы для начисления зарплаты

Рассмотрим, на основании каких документов начисляется заработная плата. Основанием для ее формирования служат следующие документы:

- Приказ о приеме сотрудника. Выдержка из приказа направляется в бухгалтерию, где на базе нее формируется личная карточка работника и регистрируется лицевой счет. В документе о приеме работника отображается информация о том, с какого числа он был принят, величина оклада, причитающиеся надбавки и прочее. Если приказ был корректно оформлен и своевременно передан в бухгалтерию, то зарплату перечислят в установленный срок.

- Не знаете, каким документом начисляется заработная плата? Основные данные, которые требуются, приведены в учетном табеле отработанного времени и штатном расписании.

- Трудовое соглашение.

- Документы, указывающие, на проделанный объем работ (при сдельном расчете).

Кроме этого, есть документы, при наличии которых размер заработной платы может измениться как в большую, так и в меньшую сторону. К ним причисляются:

- Служебные записки различного рода.

- Приказ о премировании сотрудников.

- Коллективное соглашение.

- Положение об оплате труда.

Зарплата и оклад

Для того чтобы понять, как начисляется заработная плата по окладу, необходимо, прежде всего, уметь разделять два следующих понятия:

- Заработная плата - это сумма, начисляемая сотруднику бухгалтерией для перевода на пластиковую карту. В ней учитываются все надбавки, премии, налоговые и прочие виды вычетов за установленный фактически отработанный временной промежуток.

- Оклад - небольшая сумма, выплачиваемая сотруднику в качестве оплаты труда, прописанная в трудовом соглашении, другими словами, нулевая ставка для отсчета последующих выплат. Учитывая сведения об объеме оклада принятого на работу работника, все действия по исчислению заработной платы совершаются на базе утвержденного порядка расчета по одной из возможных систем - сдельной или повременной.

Повременная и сдельная оплата

Довольно часто в сети можно встретить вопрос: «Как начисляется заработная плата в бюджетных организациях и у частников»? В государственных структурах система оплаты трудовой деятельности и порядок расчета зарплаты определяется Законодательством, а на частных предприятиях - учредителями. Но, независимо от типа организации, оплата трудовой деятельности должна производиться в полном соответствии с Трудовым кодексом РФ. На сегодняшний день установлено две формы оплаты труда:

- Повременная.

- Сдельная.

Чтобы исключить ошибки и упростить процесс вычисления положенной сотруднику суммы денежной выплаты, используется выверенная формула. Заработная плата начисляется за фактически отработанное время следующим образом:

- Сумма оклада делится на количество рабочих дней по календарю и умножается на число фактически отработанных дней.

- К полученному результату прибавляют все виды компенсаций и стимулирующих выплат.

- Далее, из полученной суммы отнимается подоходный налог и удержания (при необходимости). В соответствии с Законодательством нельзя удерживать с заработной платы более 20% от общей суммы дохода.

При сдельной оплате труда в компании должна вестись персональная статистика выработки продукции. Как начисляется заработная плата в этом случае?

- Берется показатель количества произведенной продукции или услуг (в соответствии с нарядами) и умножается на установленные расценки.

- К полученному результату прибавляются возможные компенсации и стимулирующие начисления, и уже к этой сумме приплюсовываются вознаграждения за выход в праздничные и нерабочие дни.

- От итоговой суммы отнимается процент подоходного налога и различные удержания (если есть). Если вас интересует, как начисляются алименты с заработной платы, то это делается как раз на этом шаге. Алименты относятся к категориям удержания.

Кроме основных методов расчета оплаты труда, есть дополнительные. В этих случаях формула будет немного отличаться по составляющим значениям:

- Комиссионный метод. При использовании варианта расчета в формулу к сумме доплат необходимо добавлять проценты от объема выполненных работ.

- Аккордный метод. Вычисление зарплаты до удержания подоходного налога и прочих вычетов осуществляется на основе перечисления выполненных работ и относительно установленных сроков выполнения и размера оплаты.

- Как начисляется заработная плата по окладу, изменяемому? В этом случае сумма начислений зависит от выручки, сделанной за установленный временной период.

Заработная плата директора

Директору организации, так же, как и любому другому работнику, необходимо выплачивать зарплату. Однако, довольно часто встречается мнение, что директору не начисляется заработная плата, так ли это? В соответствии со статьей 136 Трудового кодекса, всем работникам предприятия, в том числе руководителям ее необходимо выплачивать дважды в месяц. Минимальный размер заработка в месяц не может быть ниже одного МРОТ (статья 133 ТК РФ).

Обойти это правило можно в том случае, если директор отправится в отпуск за свой счет. Естественно, такой вариант подходит немногим. Воспользоваться им могут только компании, временно приостановившие свою деятельность, при условии, что в штате числится только руководитель.

Среднемесячная зарплата

Расчет среднемесячной зарплаты может потребоваться в следующих случаях:

- Компенсационные выплаты за неиспользованный отдых/начисление отпускных/расчет при увольнении.

- Командировочные.

- Пособия по листку временной или абсолютной нетрудоспособности.

- За расторжение трудового соглашения, сокращение работника или расчет выходного пособия.

- Компенсации за простой из-за форс-мажорной ситуации или по вине нанимателя.

Кроме того, среднемесячная зарплата может быть рассчитана по запросу банковских учреждений, исполнительной службы и прочих уполномоченных организаций. К среднемесячному заработку не относятся всевозможные вознаграждения и выплаты, только то, что начисляется рабочему в виде зарплаты, к тому же, без удержанного налога. Итак, в расчет этой суммы не берется:

- Помощь на погребение.

- Выплата по уходу за ребенком.

- Компенсация в связи с утратой трудоспособности.

- Материнское пособие.

- Единовременная помощь на прохождение лечения, отпуск и прочее.

- Компенсация проезда, мобильной связи, питания, жилищно-коммунальных услуг.

Важно! Для верного расчета среднемесячной зарплаты берутся показатели всего прошлого года. Из полученного результата вычитается размер пособия и прочих выплат, далее этот показатель делится на количество месяцев, которое сотрудник проработал.

Примеры расчета зарплаты

Для примера, при расчете зарплаты определенного сотрудника следует использовать показатели всех положенных налоговых и социальных выплат и сведения о произведенных трудозатратах.

Итак, если за установленный в качестве временного промежутка для начисления зарплаты период, продолжительностью месяц, состоящий из 21 рабочего дня, сотрудник проработал 20 дней при окладе в размере 15 тысяч рублей, прописанном в договоре, то в этом случае согласно формуле расчета заработная плата за отработанное время начисляется следующим образом:

- 15000 х 20/21 = 14285 рублей.

- Прибавим к этой сумме премиальные в размере 10% от оклада - 14285 + 1500 = 15785 рублей.

- Далее следует определить положенные работнику вычеты - пенсионные, социальное страхование, обязательное медицинское страхование. Эти выплаты перечисляются в фонды работодателем.

- Вычитаем из зарплаты подоходный налог в размере 13%. Не знаете, как начисляется подоходный налог с заработной платы? Все предельно просто - сумма оклада умножается на налоговую ставку 13%. Рассмотрим на нашем примере: 15785 х 0,13 = 2052,05.

Если никаких других вычетов в этом случае не предусмотрено, то зарплата сотрудника составит 15785 - 2052,05 = 13732,95 рубля.

Удержания и налоги

Разница между заработной платой, прописанной в трудовом договоре, и фактически выплаченной составляет сумму всевозможных удержаний, которые делятся на три группы:

- Обязательные - предписанные распоряжением судебных органов на основании исполнительных листков (алименты, штрафы, возмещение причиненного ущерба и прочее).

- По распоряжению руководителя - за нарушение трудового законодательства либо в случае порчи имущества, принадлежащего организации.

- По усмотрению самого сотрудника - для осуществления безналичных расчетов при решении его социальных или бытовых вопросов.

Как начисляется заработная плата? Чтобы начисления были точными, а не приблизительными, на предприятии в обязательном порядке должно быть утвержденное руководством штатное расписание, а также должен вестись учетный табель рабочего времени.

Тринадцатая зарплата

Скорее всего, каждый человек хотя бы раз слышал о 13 зарплате. Тринадцатая заработная плата - это ежегодная выплата сотруднику, которая формируется из суммарного размера дохода организации по результатам года. Чаще всего она начисляется в виде поощрения перед Новым годом. Как правило, такие выплаты принято называть премиями по результатам года, но в народе ее прозвали 13 зарплатой, поскольку обычно выплаченная сумма равна среднемесячной зарплате.

Как начисляется 13 заработная плата? Начисление таких премий не регулирует ни Трудовой кодекс, ни другие Законодательные акты. Соответственно, осуществляется процесс исключительно на усмотрение работодателя. Сумма и система выплаты 13 зарплаты фиксируется во внутренней локальной документации, к примеру, в Положении о премировании или коллективном соглашении.

Поскольку в Законодательных актах 13 зарплата не прописана, бухгалтерия не имеет права проводить ее в качестве оплаты труда. Документально этот платеж отражается в локальной документации организации в качестве премии по результатам года или как вознаграждение сотрудника в зависимости от квалификации. При этом, если тринадцатая зарплата рассчитывается с учетом прибыли компании за календарный год, то:

- Ее нельзя посчитать раньше конца года.

- С нее должны удерживаться налоги и прочие отчисления, и эта сумма будет интегрирована в затраты на оплату труда в соответствии с 225 статьей НК РФ.

Размер тринадцатой зарплаты

Как начисляется 13 заработная плата? Каждый наниматель самостоятельно принимает решение о начислении поощрительных выплат по результатам года. Как правило, 13 зарплата выплачивается военнослужащим, государственным служащим и работникам крупных компаний, оборот которых дает возможность руководителям премировать персонал.

Сумма выплаты устанавливается на усмотрение администрации, чаще всего за основу берется какой-либо процент от оклада или полная сумма среднемесячной оплаты труда.

Как начисляется 13 заработная плата за год

Прежде чем осуществлять расчет указанной выплаты, требуется определиться с тем, как она прописана по внутренней документации организации. Вариантов может быть несколько:

- Премирование всего персонала по результатам года.

- Поощрительная оплата отдельным работникам за хорошие достижения, например, увеличение прибыли компании.

- Премия, назначенная высококвалифицированным специалистам, и прочее.

Существует несколько вариантов начисления 13 зарплаты, к ним относятся:

- Определение фиксированной суммы. Подходит в тех случаях, когда премия выплачивается только некоторым служащим.

- Установление определенного процента или расчетного коэффициента от суммы оклада за год. В этом случае сотрудники, трудоустроенные меньше года назад, так же, как и все, получат премию в полном размере.

- Начисления из расчета среднегодового заработка. Этот способ самый хлопотный для финансового отдела, потому как требует учета фактически проработанного времени и размера выплат за каждый месяц года по определенному работнику. В этом случае те, кто проработал неполный календарный год, получат 13 зарплату в сумме пропорциональной отработанному времени. Кроме того, при этой схеме требуется принимать в расчет увеличение оклада, если оно выполнялось в текущем календарном году. То есть, когда 13-я зарплата рассчитывается по размеру премии, составляющей ¼ оклада, повышавшегося за год дважды, то в текущем году ее сумма будет выше, чем в предыдущем.

Абсолютно любому человеку в жизни приходится что-то изучать с нуля. Мы не рождаемся со знанием высшей математики, квантовой физики и налогообложения. Это и к лучшему, поскольку сами можем выбирать свой путь и решать, что положить в свой мозговой сундучок.

Вот 4 основных составляющих успешного вхождения в тему расчета зарплаты.

1. Изучите основные нормативно-правовые акты по теме расчета заработной платы.

2. Определитесь, что нужно знать в первую очередь в вашей ситуации.

3. Добавляем к НПА практические знания

4. Раскладываем по полочкам все изученное

А теперь пройдемся по этим пунктам более детально.

1. Изучите основные нормативно-правовые акты по теме расчета заработной платы.

Да, это нудно. Согласна, это тяжело. И скорее всего, вы не поймете большую часть того, что там написано, если до сей поры в этой теме не варились. Но это необходимо по нескольким причинам:

1. В своей работе вы сразу будете опираться на первоисточник – НПА, а не на мнение вашего предшественника на рабочем месте, коллег-бухгалтеров с других участков бухгалтерии, советы сайтов с неизвестными авторами и т.п.

2. Вы сразу будете учиться формировать и отстаивать свое мнение , опираясь на НПА, как перед начальством (которое порой может придумать чудные дела), так и на проверках

3. Сталкиваясь с реальными рабочими ситуациями, вы будете примерно знать, где про эту ситуацию написано в НПА. Не «что» написано (вы все равно сходу не запомните), а именно «где».

Несколько слов из личного опыта, не бухгалтерского, а кадрового, но ситуация в тему. Когда-то очень давно, когда мне было 23 года, мы с мужем-военнослужащим приехали жить в небольшую деревеньку, где дислоцировался его полк. Мое первое высшее – химик – отпадало автоматически. Но я за полгода сидения дома сходила с ума и была готова выйти кем угодно, лишь бы взяли. И меня готовы были взять делопроизводителем в кадровый отдел (кадры в полку были и военные, и гражданские).

В один из дней муж принес мне чтение для изучения – Трудовой кодекс, который дала заведующая делопроизводством, моя будущая начальница. Это был ужас, я читала и мало что там понимала. Моему возмущению не было предела, я не могла взять в толк, зачем это надо мне. Неужели нельзя просто словами взять и рассказать, что делать?

Но выйдя на работу и проработав в кадрах 3 года, я сотни раз сказала спасибо за это чтение! Невозможно заранее научить всему и рассказать обо всех ситуациях, которые могут быть. Но если знаешь, что есть НПА, где можно получить ответ, то задача решается в 99% случаях.

Позже моя библиотека НПА расширялась, к Трудовому кодексу добавились и законы, регламентирующие кадровые вопросы военнослужащих – «О воинской обязанности и военной службе», «О статусе военнослужащих», «Положение о порядке прохождения военной службы» и др. Это были увесистые томики с подробными комментариями, которые я изучала от корки до корки.

Позже, когда я пошла учиться на бухгалтера, то в ход пошли уже другие НПА, по бухгалтерии и налогам. Но теперь я уже знала, зачем мне их читать.

Итак, какие есть основные НПА, касающиеся расчета заработной платы и связанных с ней вопросов.

Основные НПА по заработной плате

Трудовой кодекс;

Налоговый кодекс (главы 23 «Налог на доходы физических лиц», 34 «Страховые взносы»);

Федеральный закон от 24.07.1998 № 125-ФЗ «Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний»;

Федеральный закон от 15.12.2001 № 167-ФЗ «Об обязательном пенсионном страховании в Российской Федерации»;

Федеральный закон от 29.12.2006 № 255-ФЗ «Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством»;

Федеральный закон от 19.06.2000 № 82-ФЗ «О минимальном размере оплаты труда»;

Постановление Правительства РФ от 24.12.2007 № 922 «Об особенностях порядка исчисления средней заработной платы»;

Постановление Правительства РФ от 15.06.2007 №375 «Об утверждении Положения об особенностях порядка исчисления пособий по временной нетрудоспособности, беременности и родам, ежемесячного пособия по уходу за ребенком гражданам, подлежащим обязательному страхованию на случай временной нетрудоспособности и в связи с материнством»;

Постановление Госкомстата России от 05.01.2004 № 1 «Об утверждении унифицированных форм первичной учетной документации по учету труда и его оплаты»;

Приказ Минздравсоцразвития России от 29.06.2011 № 624н «Об утверждении порядка выдачи листков нетрудоспособности»;

Постановление Правительства РФ от 13.10.2008 N 749 «Об особенностях направления работников в служебные командировки».

Все эти документы можно совершенно бесплатно найти в интернет-версиях справочно-правовых систем, например, Гарант или Консультант-плюс.

2. Определитесь, что нужно знать в первую очередь в вашей ситуации.

Знать все невозможно. Да и не нужно. А иногда и просто вредно! Несмотря на то, что я весьма неплохо владею темой расчета заработной платы, некоторые вопросы я знаю поверхностно, т.к. на практике не работала с ними. Изучила когда-то, а потом они все равно благополучно забылись. Например, суммированный учет рабочего времени.

Изучать сразу все, детально и подробно не нужно. Зная особенности работы вашей организации или той, где вы собираетесь работать, составьте свой план изучения. Абсолютно в любой организации будет расчет пособий по нетрудоспособности и отпускных. Будет рассчитываться и выплачиваться зарплата (самое простое по окладу), выдаваться авансы, удерживаться НДФЛ и начисляться страховые взносы. Это самый минимум.

Часто руководство, даже в маленьких фирмах, ездит в командировки, это тоже пригодится. Также стоит изучить расчет пособий по беременности и родам, по уходу за ребенком. Хотя бы пока для общего развития: не в этой, так в другой фирме это пригодится 100%.

Конечно не обойтись без составления отчетности, поэтому обязательный набор: РСВ, 4-ФСС, 2-НДФЛ, 6-НДФЛ, СЗВ-М, СЗВ-СТАЖ. Базовые знания кадров тоже нужны, даже если за кадры у вас отвечает другой сотрудник. Хотя бы в общих чертах знать, как принять сотрудника и уволить его.

Остальное – по вашей специфике. Нет у вас алиментщиков, работников-иностранцев – не забивайте пока этим голову. Нет сверхурочных, ночных, работы в выходные – не изучайте. Нет премий – и вам незачем знать, как они учитываются при расчете отпускных (там с ума сойдешь, пока поймешь).

Крупные учебные центры горят желанием обучить вас СРАЗУ ВСЕМУ, если конечно вы отсчитаете кругленькую сумму. Они гордятся своими обширными программами, включающими все, что только возможно! Вас нужно убедить, что вы еще чего-то не знаете, что изменения происходят каждый день, и если вы не ходите постоянно на семинары, значит вы — не профессионал!

Я решительно против того, чтобы вы месяцами и годами изучали то, что ВАМ МОЖЕТ НИКОГДА НЕ ПРИГОДИТСЯ! Изучите основы, и вы сможете сразу начать самостоятельную работу. А все частные моменты можно освоить, если в этом появится необходимость! Да и все варианты и ситуации не предусмотреть заранее.

Именно поэтому наш включает самое основное, и поэтому подходит всем:

- Основы кадрового учета

- Отпускные

- Пособия

- Начисление зарплаты

- Страховые взносы

Это вовсе не значит, что курс поверхностный. В нем мы детально изучаем, например, сложные ситуации, которые возникают при увольнении, предоставлении отпуска, расчете пособий (в том числе по беременности, из МРОТ и с ограничением в МРОТ), судебную практику и рекомендации чиновников по спорным вопросам и т.п. Даже работающие бухгалтеры находят там для себя полезное.

Но вернемся к нашей теме. Итак, вы определились, что вам нужно изучить. Что дальше?

3. Добавляем к НПА практические знания

Вы читаете НПА. Это, с чего нужно начинать, чтобы в голове сразу формировались правильные знания, а не «нечто», подхваченное с сомнительных сайтов. В видеоуроках нашего курса мы всегда в самом начале проговариваем именно НПА, на которые будем опираться.

После НПА очень полезно обратить свои взгляды в сторону практики и попробовать что-то посчитать. Но как это сделать, если вы пока ни одного примера в глаза не видели?

Если вы ищете способ, как это сделать «дешево и сердито» и скорость обучения вам не сильно важна, то садитесь за книги. Нет, не классические учебники по бухучету, боже упаси! Вам нужны книги с практическими примерами. Мне нравятся вот эти:

- Е.В.Воробьева «Заработная плата в 2017 году»: выдержала множество изданий, обновляется каждый год, много примеров, известный автор;

- Заработная плата: практическое руководство для бухгалтера под ред. Г.Ю. Касьяновой, издательство АБАК: тоже многократно переиздавалась, обновляется, очень много примеров.

Эти книги больше подходят в качестве настольных уже работающему бухгалтеру, у которого в ходе работы возникают вопросы, т.к. материал дается очень подробно.

Поэтому повторю – не читайте все! Читайте только то, что выбрали в качестве своей программы для изучения раньше. Иначе получите не практику, а кашу. Начинайте с простых ситуаций, не лезьте в дебри, разбирайте примеры. Попробуйте выписывать себе условия задачи и самостоятельно их просчитать, не заглядывая в решение, а потом сравнить.

Безусловно, в реальной работе без знания программы не обойтись . Именно поэтому в нашем мы совмещаем и теорию с примерами, и решение сквозной практической задачи в программе (1С: Бухгалтерия и 1С: ЗУП на выбор).

Не советую изучать программу по книге, это бесполезная трата и денег, и, что важнее, времени. Лучше посетите YouTube и найдите там видеоролики по теме. Некоторые видео по зарплате в 1С: Бухгалтерия есть у Дины Красновой (ссылка на плейлист), а по ЗУП поищите сами, их очень много. Посмотрите, а затем попробуйте ввести свои данные в программу и повторить это самостоятельно.

Как связать все воедино

Очевидный минус отдельных практических примеров и видео – отсутствие взаимосвязи между ними . Т.е. изучая выплату зарплаты, НДФЛ и страховые взносы, вы никогда не проследите весь путь от формирования оклада, начисления зарплаты до ее выплаты и формирования отчетности. Поэтому все изученное вами будет составлять кусочки мозаики, которые нужно сложить воедино.

Поэтому здесь могу посоветовать только 2 варианта. Первый — придумать большую сквозную задачу самостоятельно (я искала готовые практикумы, но не нашла, поэтому включайте фантазию) и проработать ее всю на бумаге и в программе. Можно скопировать вашу рабочую базу, добавить в нее новые вымышленные примеры, попробовать новые для вас операции, посмотреть, что получается, сформировать отчетность и проследить, как сформировалась каждая цифра в ней.

Искренне советую – берите свои рабочие данные, бумажный бланк отчетности и пробуйте его заполнить сами , без помощи программы. Только так придет понимание логики формирования отчетности.

Второй вариант — записаться к нам на , где не только под нашим руководством решить задачу, но и проверить свое решение.

4. Раскладываем по полочкам все изученное

Всю информацию, которую вы будете изучать, нужно где-то хранить. Ее будет 2 типа:

- базовые знания, которые вы должны помнить назубок;

- решения отдельных ситуаций, которые должны быть под рукой.

Для первого типа знаний не советую писать лекции, просто записывая в тетрадку то, что вы изучаете. Очень сложно что-то найти в таких записях, сложно выучить (сразу вспоминается школа, ВУЗ и мотивация падает ниже плинтуса). Поэтому берите обычный альбом для рисования или листы А4 в альбомной ориентации и рисуйте интеллект-карты . Типа таких, как ниже. Можно и не вручную, я часто пользуюсь бесплатной программой XMind. Именно в этой программе делаются карты, которые мы даем готовыми в наших курсах.

Иногда не получается с первого раза четко все выстроить, некрасиво, неровно и т.п. Не беда – перерисуйте. Запомните еще лучше. Купите выделители текста, фломастеры, цветные ручки, используйте их. Если вы ярый сторонник линейных записей (обычные конспекты), то рекомендация по использованию выделения цветом остается. Можно рисовать схемы, использовать цветные закладочки. Я большая фанатка всей этой канцелярской красоты, это повышает настроение.

Также для конспектов я советую использовать не обычные тетрадки, а тетради на разборных кольцах , в которые вставляются текстовые блоки. Если вы хотите дополнить уже записанное ранее, то просто вставляете листочек в нужное место и вуаля! В такие тетрадки удобно вставлять и сделанные вами отдельно интеллект-карты на А4, складывая их пополам, а также различные распечатки с компьютера.

В общем, возможностей масса, главное подойти с душой.

Кроме бумажных записей вам понадобится хранилище для электронной информации, например, интересных статей с примерами, которые вам попадаются в интернете. Для этого я два года пользуюсь Evernote и вам рекомендую. Копировать можно прямо из браузера и это гораздо удобнее, чем просто копировать, вставлять текст в вордовский файлик и затем сохранять (практически без возможности это скопированное найти на компьютере). У программы есть очень хорошая бесплатная версия, которой вам хватит за глаза. Вы же не будете все подряд туда запихивать? Я вас предупреждала не хвататься сразу за все!

Рекомендации из этого пункта универсальные, подходят не только для зарплатного участка, но и для всех остальных. На этом инструкция по изучению расчета заработной платы подошла к концу. Искренне желаю вам удачи на этом интересном, но очень сложном участке бухгалтерии!

Является уровень заработной платы сотрудника. От этого зависит желание, рвение, интерес сотрудника проявлять инициативу, добросовестно исполнять возложенные на него обязательства.

Уровень вознаграждения напрямую зависит от образования, квалификации, профессионального опыта, сложности, интенсивности, количества выполняемых на работе функций. Поэтому порядок начисления заработной платы является довольно сложным, а ее выплаты подчиняются определенным правилам.

От чего зависит размер зарплаты

Понятие «заработная плата» — это несколько десятков терминов, которые применяются в процессе начисления и выплаты причитающегося сотруднику вознаграждения за его физические или умственные усилия. Кроме перечисленных критериев, касающихся образования, квалификации, опыта, сложности, объема работы, присутствует еще ряд условий, которые напрямую влияют на получаемый работником доход.

Налоги на доходы граждан рассчитываются на всю начисленную сумму заработной платы в размере 13% (ставка для резидентов страны). Если же гражданин не является резидентом (иностранец) с него придётся снять 30% подоходного налога. После их удержания осуществляется снятие остальных, обозначенных в заявлениях и других решениях (документах) сумм.

Когда и как выплачивается зарплата

Способы выплаты зарплаты

Чтобы избежать возможных злоупотреблений со стороны нерадивых руководителей, на законодательном уровне было определено, когда должна выплачиваться зарплата и основные ее составляющие. А именно:

- авансовый платеж (зарплата за первую часть месяца) платится с 16 по 31 число отчетного месяца;

- оставшаяся часть зарплаты за отчетный месяц должна быть выплачена сотруднику с 01 по 15 число следующего месяца;

- выплата осуществляется не позднее трех дней перед началом отпуска;

- расчет в случае увольнения должен быть выполнен в последний день труда, который является днем увольнения.

Помните, работодатель обязан установить в коллективном договоре четкие даты выплаты аванса и заработной платы и довести эту информацию до работника. Если эта дата совпадает с выходным либо праздничным днем – платить вознаграждение необходимо в последний рабочий день, предшествующий такому выходному.

А также нужно учитывать, что нарушение установленных сроков выплаты заработной платы будет иметь для работодателя юридические последствия. Придется заплатить административный штраф. При злостном уклонении от выполнения требований законодательства по части выплаты заработанных сотрудникам денег может возникнуть и уголовная ответственность.

Платиться зарплата должна деньгами. В случае если в компании предусматривается натуральный расчет за выполненную работу, его соотношение к заработанному за период работы доходу работника не должно превышать 20% в денежном эквиваленте. Кроме прочего, такой способ расчета за труд должен изначально найти свое отображение в коллективном договоре компании, а также трудовом договоре с сотрудником.

Получать заработанные деньги сотрудник может несколькими способами:

- Через кассу предприятия наличными деньгами.

- Путем перечисления на банковскую карту в безналичном виде.

- Через банковскую кассу по паспорту (в случае утери, просрочки банковской карты и отсутствия в компании собственной кассы).

Как правило, оформлением банковской карты для выплаты причитающихся сотруднику денежных средств за работу занимается предприятие. При этом работник имеет право самостоятельно подобрать банк, в котором он желает обслуживаться.

В случае смены банка, чтобы деньги зашли на правильный счет своевременно, сотрудник обязан подать в бухгалтерию компании соответствующее заявление не позднее 5 дней до дня фактической выплаты зарплаты.

Как рассчитываются и выплачиваются больничные

Расчет выплат по больничному листу

Практически каждый сотрудник сталкивается с периодом временной нетрудоспособности. Законом предусмотрено, что должны компенсироваться.

Чтобы получить деньги за период больничного, сотрудник обязан предоставить в бухгалтерию компании закрытый больничный лист по установленной форме. Отсутствие такого документа является основанием отказа сотруднику в оплате дней его болезни, даже если он предоставит справку от лечащего врача.

Для расчета суммы причитающихся сотруднику больничных необходимо рассчитать его усредненный дневной заработок за предшествующие два года работы. Делается это простым математическим подсчетом – полученная сумма делится на семьсот тридцать дней. Уровень выплат, что получит работник, напрямую зависят от имеющегося у него страхового стажа. Он будет составлять:

- шестьдесят процентов, если сотрудник до этого проработал меньше 5 лет;

- восемьдесят процентов, когда уровень страхового стажа составляет больше 5, но не более 8 лет;

- сто процентов получат работники, что проработали в компании свыше 8 лет.

Дальнейший расчет представляет собой простое перемножение дней больничного на страховой процент и на полученную расчетным путем усредненную сумму заработка за один день.

Нужно отметить, что расчет причитающейся суммы больничных женщине, собирающейся стать матерью, осуществляется немного по-другому. Тут во всех случаях применяется страховой коэффициент на уровне ста процентов вне зависимости от стажа работницы. При этом во время расчета среднего заработка за один день исходя из доходов двухгодичного заработка вычитаются все дни больничных, декретные, связанные с ними отпускные.

Помните, расчет компенсации, полагающейся сотруднику в связи с болезнью, начнется только после того, как будет сдан официально утверждённый больничный лист в бухгалтерию предприятия. Деньги, как правило, выплачиваются в следующую зарплату (в следующем месяце).

Расчет и выплата отпускных

Компенсация за дни отпуска также четко регулируется. Расчет этой суммы осуществляется исходя из полученного среднедневного заработка за период работы, равный предшествующему году. Обычно тут выполняется деление общего полученного дохода в виде заработной платы на двенадцать месяцев, а также на усредненное количество дней в месяце (эта величина составляет 29,4).

В случае выполнения расчета причитающихся сумм по отпускным для сотрудников, не отработавших полный календарный год, необходимо перемножить полностью отработанные месяцы на усредненное количество дней, а также прибавить отработанные дни в неполном месяце. Дальше полученная зарплата за весь период делится на общее количество отработанных дней и выводится среднедневной заработок. Дальше просто перемножается дневной доход и количество дней предоставленного отпуска.

Помните, выплата отпускных должны осуществляться за три дня до начала отпуска. Именно поэтому работник обязан подавать на отпуск за две недели до фактического его начала, чтобы кадровые и бухгалтерские работники успели оформить документы, насчитать отпускные и обеспечить их своевременную выплату.

По аналогичному принципу осуществляется расчет среднего заработка за периоды, когда сотрудника направляют в служебную командировку.

Ответственность за неправильное начисление

Кто отвечает за ошибки в начислении зарплаты

Случаи неправильно расчета заработной платы, недоплат, переплат возникают достаточно часто. Алгоритм действий и за такие ошибки будет зависеть от последствий и нанесённого вреда работнику (предприятию):

- Если работнику выплачен излишек денег, лишняя сумма будет удержана в следующую зарплату (когда удержать нет возможности из-за увольнения сотрудника, сумму удержат с бухгалтера, допустившего ошибку).

- Когда по ошибке бухгалтера либо из-за отсутствия необходимой информации работнику не было в полном объеме выплачено причитающееся ему вознаграждение, его доплатят в следующем после обнаружения месяце выплаты зарплаты.

- Если возникает задержка выплаты заработной платы по вине работодателя, административный штраф (при злостном нарушении законодательства – уголовная ответственность) будет применяться к его руководителю.

Помните, вся ответственность за расчет и выплату заработной платы лежит на администрации компании. Работнику же предоставляются в качестве контроля заработанных средств ежемесячные расчетные листы. Выплата причитающихся в качестве зарплаты денег срока давности не имеет.

О примерах расчета и начисления заработной платы подробно рассказано в этом видео:

Форма для приема вопроса, напишите свой