Закрытие 20 23 25 26. Распределение затрат на примере ООО «Диана

Начиная с 2013 года, все организации (включая организации, применяющие УСН и ЕНВД) обязаны вести бухучет , составить и предоставить в налоговые органы и в РОССТАТ обязательный экземпляр бухгалтерской отчетности за 2018-й год: бухгалтерский баланс и отчет о финансовых результатах.

Сдавать баланс малого предприятия необходимо в два адреса, места. Обязанность сдать обязательный экземпляр бухгалтерской (финансовой) отчетности в орган государственной статистики (Росстат ) по месту государственной регистрации возникает согласно закона о бухгалтерском учете 402-ФЗ.

А вот второй экземпляр бухгалтерской отчетности - бухгалтерского баланса и отчета о финансовых результатах необходимо сдавать в налоговую инспекцию - ФНС РФ. Эта обязанность возникает согласно . Где сказано в п/п 5 п.1 , что налогоплательщик обязан представлять в налоговый орган по месту нахождения организации годовую бухгалтерскую (финансовую) отчетность не позднее трех месяцев после окончания отчетного года.

Примечание : За исключением случаев, когда организация в соответствии с Федеральным законом от 6 декабря 2011 года № "О бухгалтерском учете" не обязана вести бухгалтерский учет. К ним, в частности, относятся ИП - предприниматели.

Перед составлением бухгалтерской отчетности за год бухгалтеру необходимо подвести итоги деятельности организации и закрыть счета бухгалтерского учета, по данным которых определяется финансовый результат деятельности организации.

В работе также необходимо руководствоваться , положениями НК РФ и данными налоговых регистров организации.

к меню

Как в бухучете закрывать отчетные периоды и определять финансовые результаты в течение года

Понятно, что это для новичков дело непривычное и сложное, поэтому мы кратко и в доступной форме опишем этот процесс.

Чтобы определить финансовый результат деятельности организации, нужно закрыть отчетный период. В бухучете отчетным периодом признается месяц (п. 48 ПБУ 4/99).

Все счета, связанные с отображением затрат на производство, выручкой (доходами), и формированием финансового результата для составления бухгалтерского баланса малого предприятия, условно могут быть разделены на три группы:

1 . Счета, которые в соответствии с Приказом Минфина РФ от 31 октября 2000 г. N 94н "Об утверждении Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и инструкции по его применению", не имеют остатка на конец месяца – 25 «Общепроизводственные расходы» 26 «Общехозяйственные расходы».

2 . Счета, которые, в большинстве случаев имеют остаток – незавершенное производство, но могут быть и полностью закрыты (20 «Основное производство», 23 «Вспомогательное производство», 29 «Обслуживающие производства и хозяйства»)

3. Счета, которые в целом остатка на конец месяца не имеют, но имеют остаток по каждому субсчету – 90 «Продажи», 91 «Прочие доходы и расходы».

к меню

Списание затрат по счетам расходов

Списание затрат по счету 26 «Общехозяйственные расходы»

Порядок закрытия счета 26 зависит от выбранной учетной политики, а точнее – метода формирования себестоимости продукции.

Себестоимость может формироваться: 1) по полной производственной себестоимости; или 2) по сокращенной производственной себестоимости.

Примечание : Для малых предприятий удобнее второй вариант.

При выборе учетной политики «по полной производственной себестоимости

» затраты ежемесячно могут быть списаны проводками:

Дебет 20 «Основное производство» Кредит 26

Дебет 23 «Вспомогательные производства» Кредит 26

Дебет 29 «Обслуживающие производства и хозяйства» Кредит 26

При выборе учетной политики «по сокращенной производственной себестоимости » общехозяйственные расходы можно в полном объеме отнести на себестоимость:

Д 90.2 «Себестоимость продаж» Кредит 26.

Списание затрат по счету 25 «Общепроизводственные расходы»

Счет 25 закрывается ежемесячно путем списания суммы затрат со счета следующими проводками:

Дебет 20 «Основное производство» Кредит 25

Дебет 23 «Вспомогательные производства» Кредит 25

Дебет 29 «Обслуживающие производства и хозяйства» Кредит 25

в зависимости от того, с какой деятельностью связаны эти затраты.

Списание затрат со счета 44 «Расходы на продажу»

Списание затрат со счета 44 «Расходы на продажу» происходит ежемесячно полностью или частично проводкой:

Дебет 90.2 «Себестоимость продаж» Кредит 44 – списаны расходы на продажу.

Закрытие счета 20 «Основное производство», 23 «Вспомогательное производство» , 29 «Обслуживающие производства и хозяйства»

По итогам месяца счета 20,23,29 могут быть закрыты проводками:

Дебет 90.2 «Себестоимость продаж» Кредит 20

Дебет 90.2 «Себестоимость продаж» Кредит 23

Дебет 90.2 «Себестоимость продаж» Кредит 29

Полностью закрывать эти счета (не оставляя на остатке счетов незавершенное производство) могут организации сферы услуг.

к меню

Закрытие счетов 90 «Продажи» и 91 «Прочие доходы и расходы»

По окончании каждого месяца организации определяют финансовый результат от осуществляемой деятельности (прибыль или убыток).

Финансовый результат деятельности организации определяется так:

Сумма выручки организации (Оборот по Кредиту счета 90.1) минус Себестоимость продаж (суммы оборотов по счетам 90.2, 90.3,90.4,90.5).

Если разница между Выручкой (за минусом НДС и др. аналогичных платежей) и Себестоимостью положительная, то организация получила прибыль в отчетном месяце.

Сумма прибыли отражается проводкой:

Дебет 90.9 Кредит 99 – отражена прибыль по итогам месяца.

Если разница – отрицательная, то организация получила убыток.

Сумма убытка отражается проводкой:

Дебет 99 Кредит 90.9 – отражен убыток по итогам месяца.

Таким образом, субсчета счета 90 «Продажи» имеют остаток на конец каждого отчетного месяца, но сам счет 90 сальдо на конец месяца иметь не должен.

По итогам года все субсчета счета 90, которые имеют остаток, должны быть закрыты.

Закрытие субсчетов осуществляется следующими проводками:

Д 90.1 К 90.9 – закрытие счета 90.1 «Выручка» по итогам года.

Д 90.9 К 90.2 – закрытие счета 90.2 «Себестоимость продаж» по итогам года.

Д 90.9 К 90.3 – закрытие счета 90.3 «Налог на добавленную стоимость» по итогам года.

Д 90.9 К 90.4 – закрытие счета 90.4 «Акцизы» по итогам года.

Д 90.9 К 90.5 – закрытие счета 90.5 «Экспортные пошлины» по итогам года.

Закрытие счета 91 «Прочие доходы и расходы»

По окончании каждого месяца организации определяют финансовый результат по счету 91 «Прочие доходы и расходы».

Сальдо прочих доходов и расходов – это разница между оборотом по Кредиту счета 91.1 «Прочие доходы» и оборотом по Дебету счета 91.2 «Прочие расходы». Если остаток по счету кредитовый – организация получила прибыль, дебетовый – убыток.

Финансовый результат по прочим доходам и расходам отражают следующими проводками:

Дебет 91.9 Кредит 99 - отражена прибыль от прочих видов деятельности;

Дебет 99 Кредит 91.9 - отражен убыток от прочих видов деятельности;

По итогам года все субсчета счета 91 закрываются проводками:

Дебет 91.1 Кредит 91.9 - закрыт субсчет 91.1 по окончании года.

Дебет 91.9 Кредит 91.2 - закрыт субсчет 91.2 по окончании года.

к меню

Закрытие счета 99 «Прибыли и убытки» по итогам года

Если по итогам года организация получила прибыль

, то формируется проводка:

Дебет 99 Кредит 84 - отражена чистая прибыль отчетного года.

если убыток

, то проводка:

Дебет 84 Кредит 99 - отражен непокрытый убыток отчетного года.

к меню

Простая форма ведения бухгалтерского учета микропредприятий

Статья поможет составить баланс, рассмотрены подробно остатки и обороты, по каким счетам составляют Бухгалтерский баланс и Отчет о финансовых результатах для субъектов малого предпринимательства (Форма КНД 0710098). Скачать бланки баланса и отчета о финансовых результатах. Упрощенная бухгалтерская отчетность для малых предприятий. Скачать программу Налогоплательщик версии 4.45.2

Отчетность через интернет. Контур.Экстерн

ФНС, ПФР, ФСС, Росстат, РАР, РПН. Сервис не требует установки и обновления - формы отчетности всегда актуальны, а встроенная проверка обеспечит сдачу отчета с первого раза. Отправляйте отчеты в ФНС прямо из 1С!

Закрытие счета 20 означает, что предприятие закончило выпуск продукции на конец отчетного периода (месяц, квартал, год). Возникновение такой ситуации обуславливает производственный цикл, специфическая сфера деятельности, факты хозяйственного оборота:

- Компания работает в добывающей отрасли;

- Выполнение работ, услуг совершается в короткий промежуток времени;

- Позаказное производство;

- Организация меняет профиль или заканчивает деятельность;

- Сокращение выпускаемой номенклатуры.

Каким счетом закрывается 20 счет

Обычные текущие операции, не относящиеся к прекращению производства, утверждает учетная политика. В ней предусматривается три варианта отражения себестоимости. Предприятия, оказывающие услуги, выполняющие работы могут по завершению цикла затраты относить на регистры реализации – 90 «Продажи». Закрытие счета 20 в организациях, изготавливающих товары, проводится двумя методами согласно принятому порядку:

- Прямым – на сч. 43 «Готовая продукция»;

- Промежуточным – с использованием сч. 40 «Выпуск продукции (работ, услуг)».

Применение сч. 90 при производстве товаров нецелесообразно по причине трудоемкости корректировки плановой себестоимости до фактической.

Закрытие 20 счета при прекращении выпуска продукции

Причины окончания деятельности организации, изменения направления или ассортимента могут быть разными. Обычно это последствия длительных убытков от реализации неликвидных изделий. Если остановка планировалась заранее, то цикл изготовления завершают и вопрос, куда закрывается 20 счет, проблем не вызывает – аналогично операциям, проводимым при нормальном режиме работы.

Внезапное прекращение выпуска продукции оставляет незавершенное производство – издержки, понесенные на недоделанные товары, не подписанные заказчиком акты по выполнению работ или оказанию услуг. В такой ситуации используется формулировка, что «затраты не дали положительного результата» и не принесут финансовой выгоды в будущем. Составляется акт о списании незавершенного производства с указанием на какой счет закрывается 20 счет, проводки по которому будут формировать убыток организации. Согласно Инструкции по применению плана счетов для отражения издержек по экономически отрицательным проектам используется регистр 91 «Прочие доходы и расходы».

Для исключения претензий со стороны налоговой инспекции желательно доказать, что попытки реализовать имеющиеся полуфабрикаты предпринимались.

Как закрывается 20 счет – проводки

Прежде чем списывать накопленные на регистре суммы, необходимо распределить и обнулить сопутствующие затраты:

- Вспомогательные производства (сч 23);

- Общепроизводственные расходы (сч 25);

- Брак в производстве (сч 28).

Если организация производит один вид изделий, то, предваряя закрытие 20 счета, собранные издержки полностью относятся на незавершенное производство. Если продукция выпускают в ассортименте или выполняют несколько видов работ, то затраты включают в себестоимость пропорционально согласно принятому методу:

- Относительно выручке;

- Сопоставлением плановых цен;

- Одновременно по двум показателям.

Пример

Компания в январе построила заказчикам гараж, ангар. Плановые цены 50 000 и 100 000 руб. соответственно. Общепроизводственные расходы (зарплата, амортизация, транспорт и др.) составили 30 000 руб., материалы – 25 000 и 70 000 соответственно.

Как закрыть 20 счет – проводки:

После калькуляции полной себестоимости объектов бухгалтер оформит закрытие счета 20, проводки которого основаны на методе реализации:

Отражена с/стоимость гаража

Отражена с/стоимость ангара

При прямом и промежуточном способе корректируются регистры, с которых ранее по плановым ценам списывалась стоимость объектов в момент продажи. Пример, как закрыть 20 счет – проводки коррекции:

Операция

Прямой вариант

Сторно - 10 000

Поправлена себестоимость выполненных работ

Промежуточный вариант

Плановая стоимость объектов

Фактическая сумма

Корректировка реализации

При автоматическом ведении бухгалтерского учета необходимые контировки совершаются программой. Как оформлять закрытие 20 счета и делать проводки вручную, знать необходимо для решения непредвиденных ситуаций.

Регламентные операции, написанные программистами, основаны на стандартных правилах ведения бухучета и особенностях софта. Прежде чем завершать месяц, надо убедиться в правильности настроек, иначе не закрывается 20 счет. При отсутствии времени для выяснения и устранения причин можно воспользоваться альтернативным вариантом – самостоятельно провести регламент по завершению производственного процесса.

Проводки по закрытию 20 счета вручную организуются через меню «Операции». Но желательно настроить программу для автоматического проведения, так как в дальнейшем могут возникать ошибки при перепроведении документов. Алгоритм учета использует регистры накопления затрат, а не цифры с калькуляционных счетов.

Мы разбирали пример с организацией, в которой все затраты отражались лишь на счете 20.01. Поэтому мы смогли посмотреть только то, как настраивается и работает программа с точки зрения использования и закрытия счета 20.

Сегодня мы обсудим такие понятия как прямые (отражаются на счетах 20, 23) и косвенные затраты (на счетах 25,26). Расскажу немного теории учета. Также поговорим, о том где в 1С БП 3.0 настроить учет этих косвенных и прямых расходов, а также об особенностях закрытия косвенных затрат. Всё это будет рассмотрено на примере организации, занимающейся производственной деятельностью, поэтому немного поговорим и о производстве.

Напомню, что на сайте уже есть ряд статей, которые посвящены вопросу закрытия месяца в программе 1С БУХ 3.0:

Немного теории

Как я уже говорил расходы в производстве можно разделить на две большие группы: прямые и косвенные . По сути это классификация затрат по способу их включения в себестоимость производимой продукции. Поэтому данная классификация, в большинстве своем, актуально для бухгалтерского учета производственных организаций. Давайте поговорим подробнее про каждую из этих двух групп.

Прямые затраты – это такие расходы, которые можно однозначно отнести к производству определенного вида продукции. Именно поэтому счета прямых расходов 20 и 23 в плане счетов в 1С имеют субконто «Номенклатурная группа». Такие затраты могут быть напрямую списаны в себестоимость производства конкретной «Номенклатурной группы». К ним можно отнести затраты на сырье, материалы и комплектующие, на зарплату и страховые взносы рабочих, которые занимаются производством этой продукции.

Косвенные затраты – это расходы, которые относятся к производству сразу нескольких видов продукции. В плане счетов 1С счета косвенных расходов 25 и 26 не имеют субконто «Номенклатурная группа». Поэтому они не могут закрываться напрямую в себестоимость конкретного вида продукции – «Номенклатурной группы». К таким затратам можно отнести, например, затраты на выплату заработной платы и уплату страховых взносов управленческого персонала.

Как я уже говорил косвенные расходы собираются на счетах 25 «Общепроизводственные расходы» и 26 «Общехозяйственные расходы». Они не могут быть списаны сразу в себестоимость, об этом я тоже писал. В бухгалтерском учете существует два варианта закрытия таких счетов. Первый – это списание сумм в основное производство на счет 20 . При это поскольку 20 счет имеет три субконтно (Подразделение, Статья затрат и Номенклатурная группа), а счета косвенных расходов только два (Подразделение и Статья затрат), то при списании сумма будет распределяться между «номенклатурными группами» по определенным правилам. О том где и как это задается я напишу чуть позже. Второй – списание косвенных расходов на счет 90 «Продажи» (директ-костинг ). О том, как выбрать конкретный вариант списания косвенных расходов в 1С БП 3.0 читайте в статье далее.

Подведу небольшой итог. При закрытии месяца вначале списываются косвенные расходы, т.е. 25 и 26 счета (возможно путем распределения на счета прямых расходов), а потом прямые расходы в себестоимость конкретной «Номенклатурной группы».

Учет прямых расходов в 1С БУХ 3.0

Для начала я хочу обговорить то пример, который мы будем рассматривать в рамках этой статьи. Есть производственная организация, где собирается два вида продукции т.е. две «Номенклатурные группы»: «Столы» и «Стулья/Кресла»

. На производстве каждого вида продукции задействовано по два рабочих. Соответственно расходы на выплату заработной платы таких сотрудников мы будем учитывать на счете 20.01 «Основное производство»

, по соответствующей номенклатурной группе. Для реализации этого в 1С БП 3.0 необходимо вначале создать два отдельных способа учета заработной платы (раздел главного меню «Зарплата и Кадры» -> «Способы учета зарплаты»).

Теперь эти способы учета надо назначить каждому сотруднику. Это можно было бы сделать в сведениях о сотруднике на закладке «Выплаты и учет затрат» , но по какой-то причине эту настройку программа не видит. Скорее всего это ошибка программы, возможно вскоре будет исправлена (релиз на основе которого писалась статья: 3.0.37.36). В связи с этим я создал отдельные виды расчетов для сотрудников занятых на производстве столов и на производстве стульев. А уже в настройках этих видов расчета в поле «Способ отражения» указываем соответствующий способ. Вот так пришлось выкручиваться из сложившейся ситуации.

В результате при начислении заработной платы (документ «Начисление зарплаты» ) расходы на оплату труда и страховые взносы производственных рабочих будут отнесены на счет 20.01 по соответствующим номенклатурным группам.

Теперь давайте поговорим о материальных затратах списанного в производство сырья (материалов). Сам факт списания я отражаю документом «Отчет производства за смену» на закладке «Материалы». При этом указываю отдельно какие материалы затрачены по номенклатурной группе «Столы» и по номенклатурной группе «Стулья/Кресла».

Учет косвенных расходов в 1С БУХ 3.0

Стоит отметить, что дополнительных настроек для отражения зарплаты взносов на счете 26 делать не требуется. Это связано с тем, что программа по умолчанию настроена на учет затрат по оплате труда именно на счете 26. Даже способ учета установлен «Отражение начислений по умолчанию». Это можно увидеть в «Настройках учета зарплаты» (раздел главного меню «Зарплата и Кадры»).

Таким образом, затраты на оплату труда и уплату страховых взносов по двум сотрудникам будут отражены на счете 26.

Учетная политика БУХ 3.0: прямые и косвенные расходы

Теперь давайте поговорим о том, какие в «Учетной политике» БП 3.0 есть настройки, относящиеся к учету прямых и косвенных расходов в программе. Конечно логичнее вначале настроить Учетную политику, а уже потом вести отражение затрат. Но в этой статье я решил вначале показать на примере как вести учет прямых и косвенных расходов, чтобы у Вас была возможность свободнее ориентироваться в этих понятиях к моменту рассмотрения настроек «Учетной политики».

Начнем с закладки «Затраты» . Во-первых, на этой закладке должна быть установлена галочка «Выпуск продукции» раз уж мы говорим про производство. Во-вторых, необходимо обратить внимание на окошко, которое открывается при нажатии кнопки «Косвенные расходы» . В этом окне следует выбрать способ закрытия Косвенных расходов (в нашем примере это затраты на счете 26). Сразу отмечу, что эта настройка имеет отношение к закрытию счетов косвенных расходов в бухгалтерском учете . Для косвенных расходов в налоговом учете есть отдельная настройка, о которой мы поговорим чуть позже. Итак, здесь есть два варианта:

- В себестоимость продаж (директ-костинг) – в этом случае косвенные затраты будут со счета 26 списывать в Дебет счета 90.08.1 «Управленческие расходы по деятельности с основной системой налогообложения»;

- – в этом случае счет 26 закрывается на счет прямых затрат 20.01, а затем 20-й счет закроется на счет 40 «Выпуск продукции (работ, услуг)»;

Первый вариант довольно прозрачный поэтому нам лучше выбрать второй, который немного посложнее.

Если мы выбрали вариант «В себестоимость продукции, работ, услуг», то здесь же необходимо установить правило , по которому суммы со счетов косвенных расходов, т.е. в нашем случае со счета 26 (напомню, суммы на нем не делятся на конкретные номенклатурные группы), будут распределяться между номенклатурными группами на счете 20.01. Для этого нужна щелкнуть по ссылке «Методы распределения косвенных расходов» . Варианты здесь довольно разнообразные. Установлю наиболее простой для понимания вариант распределения, где в качестве базы распределения используется «Оплата труда». Что это означает я чуть ниже поясню на конкретных цифрах нашего примера.

Настройка учета прямых и косвенных расходов в НУ

Соответственно статьи расходов, которые не указаны в этом перечне, считаются косвенными . Они в НУ списываются на счет 90.08.1 «Управленческие расходы по деятельности с основной системой налогообложения».

Отдельно отмечу, что в Налоговом Учете программы отнесение того или иного расхода в состав прямых или косвенных затрат зависит исключительно от регистра «Методы определения прямых расходов производства в НУ». Обращу Ваше внимание также на то, что регистр изначально заполнен. Необходимо, если требуется, внести изменения с учетом Вашей специфики. В рамках нашего примера оставим именно исходный вариант заполнения регистра.

Регламентная операция закрытия месяца «Закрытие счетов 20, 23, 25, 26»: бухгалтерский учет

Теперь мы подходим к ключевому вопросу этой статьи, ради которого всё и затевалось «Закрытие счетов 20, 23, 25, 26». Закрытие выполняется в рамках последовательного выполнения регламентных операций в конце месяца. Выполним закрытие и проанализируем проводки.

Давайте для начала обсудим счет 26. Напомню, что в бухгалтерском учете мы установили, что косвенные расходы, т.е. счет 26 закрывается на счет 20.01 (выбрали вариант «В себестоимость продукции, работ, услуг »). При этом установили, что базой распределения между номенклатурными группами 20 счета будет «Оплата труда». Давайте посмотрим как закрылся счет 26 со статьей затрат «Оплата труда».

Красными линиями я объединил общие субконто («Подразделение» и «Статья затрат») у счета 26 и 20.01 для наглядности. У 26 счета нет субконтно «Номенклатурная группа» поэтому вся сумма по статье затрат «Оплата труда» в подразделении «Основное подразделение» распределилась на счет 20.01 между двумя номенклатурными группами «Столы» и «Стулья/кресла». Образовалась следующая пропорция распределения:

«Столы» / «Стулья кресла» = 21 759,04 / 21 240,96 = 1,02439…

Эта пропорция определяется на основании нашей настройке, в которой мы установили, что базой распределения является «Оплата труда». Давайте сформируем ОСВ по счету 20.01, по статье затрат «Оплата труда» и посмотрим какая сумма была по номенклатурной группе «Столы» и по группе «Стулья кресла»:

Из отчета видно, что «Оплата труда» по номенклатуре «Столы» 42 000, а по номенклатуре «Стулья кресла» 41 000. Это соотношение собственно и составляет коэффициент 1,02439… = 42 000 / 41 000. Используя этот коэффициент программа и распределяет затраты с 26 счета по номенклатурным группам счета 20.01.

Теперь, что касается счета 20.01. В нашем примере он закрывается на счет 40 «Выпуск продукции (работ, услуг)» по соответствующим Номенклатурным группам.

Регламентная операция закрытия месяца «Закрытие счетов 20, 23, 25, 26»: налоговый учет

А теперь давайте обратить внимание на то, каким образом произошло закрытие счетов в налоговом учете. Разберем закрытие 26 счета. Затраты по статье затрат «Оплата труда» счета 26 полностью закрылась на счет 20.01, той же статьи затрат (!В НАЛОГОВОМ УЧЕТЕ!). А вот статьи затрат «Страховые взносы» и «Взносы в ФСС от НС и ПЗ» 26 счета закрываются на счет 90.08.01 «Управленческие расходы по деятельности с основной системой налогообложения». Это связано с тем, что в учетной политике в регистре «Методы определения прямых расходов» эти статьи затрат указаны не были и поэтому программа в НУ считает такие расходы косвенными и закрывает на счет 90.08.01.

Счет 20.01 в Налоговом Учете полностью закрывается на счет 40.

На этом сегодня всё.

Если Вам понравилась эта статья, Вы можете воспользоваться кнопочками социальных сетей , чтобы сохранить её у себя! Также не забывайте свои вопросы и замечания оставлять в комментариях !

В процессе выполнения регламентной операции «Закрытие месяца» нередко возникают ошибки по автоматическому закрытию затратных счетов (20, 23, 25, 26). Причина может быть во введении неправильной информации при создании документов. Рассмотрим подробнее возникающие ошибки и их исправление в конфигурации1С 8.3.

Начнем со счетов 20 (Основное производство) и 23 (Вспомогательное производство). По этим счетам учитываются затраты по зарплате работников производства, амортизация оборудования и затраты на покупку оборудования и другое. Основным признаком, объединяющим данные затраты, является принадлежность к конкретной продукции. Такие затраты называются прямыми.

Ниже приведен схематичный учет прямых затрат в программе 1С по 20 и 23 счету:

Затраты на производство продукции распределяются согласно аналитике по номенклатурным группам, что является основным моментом для правильного распределения. Другими словами, затраты должны иметь те же аналитические данные, что и номенклатурная группа. А распределение внутри группы происходит по плановой стоимости – пропорционально. Если аналитика какой-нибудь затраты не будет иметь ничего общего ни с одной производимой продукцией, то эта затрата может «повиснуть» в подразделении. В этом состоит основная причина ошибки, появляющаяся при закрытии счета 20. При формировании справки-расчета по закрытию месяца себестоимость на данную продукцию будет отражаться с нулевым значением:

То есть, выпуска продукции по указанной номенклатурной группе не было. Необходимо устранить эту ошибку. Проверим затраты по данной группе. Воспользуемся формой типового отчета «Анализ субконто»:

Здесь можно увидеть, что данная номенклатурная группа не является «Мебелью». Исправляем.

Учет косвенных затрат осуществляется по счетам 25 (Общепроизводственные расходы) и 26 (Общехозяйственные расходы). Косвенные затраты нуждаются в распределении, так как имеют отношение к нескольким видам продукции одновременно. В косвенные затраты входит учет амортизации при использовании оборудования для производства разных видов продукции, зарплата сотрудников, напрямую не занятых в производстве (например, кладовщиков, бухгалтеров и диспетчеров):

Распределение по статьям косвенных затрат происходит пропорционально базе распределения и умеет несколько условий:

каждая статья должна иметь способ распределения;

каждая продукция должна иметь свою соответствующую базу.

К примеру, если рассматривать статью «Основные материалы», то распределение будет пропорционально плановой себестоимости. Это означает, что на каждую продукцию в программе 1С обязательно указывать эту величину. Чтобы задать значение плановой себестоимости используется документ «Установка цен номенклатуры». В некоторых случаях косвенные затраты распределены не будут, а именно, если не было прямых затрат по данной статье. При формировании регламентной операции по закрытию счетов, будут выведены ошибки программой, а также рекомендованные действия для устранения:

Чтобы исправить ошибку необходимо изменение способа распределения по указанной статье или же вводится документ (например, «Отражение зарплаты») с распределением на 20 счет.

Для корректного закрытия 20 и 23 счетов нужно отслеживать соответствие по прямым затратам с аналитикой производимой продукции.

Для корректного закрытия 25 и 26 счетов проверяем по каждой статье указанную базу распределения.

Ежемесячно при проведении регламентных операцийв «1С:Бухгалтерия КОРП» или в «1С:Управление холдингом» у нас могут возникать проблемы при закрытии счетов 20 и 25 . Давайте с ними разберемся на примере демонстрации контрольных примеров в конфигурации «1С:Управление холдингом».

Каждый раз, когда мы проводим операцию «Закрытие счетов 20, 23, 25, 26» , идет расчет себестоимости и закрываются затратные счета.

Система анализирует все хозяйственные операции по этим счетам, и в случае выявления ошибок - выдает сообщения о невозможности произвести расчет себестоимости в полном объеме . Мы должны внести изменения в учете и повторить операции при закрытии месяца.

Анализ информации об ошибках по счету учета основного производства в «1С:Управление холдингом», так как в этой конфигурации есть своя специфика по учету:

1. Ошибка №1. При отражении заработной платы по дебету счета 20.01 не указана номенклатурная группа производственных затрат

Для устранения этой ошибки нам недостаточно будет в документе «Отражение зарплаты в бухучете» указать номенклатурную группу , как это подсказывает система для исправления. Нам надо сначала в справочнике «Способ учета зарплаты» заполнить аналитику «Номенклатурная группа».

А затем перепровести документ «Отражение зарплаты в бухучете».

2. Ошибка №2. Не закрыт 20 счет: по одной из номенклатурных групп остаются остатки, которые должны быть закрыты.

При обнаружении дебетового сальдо по счету 20 «Основное производство» система не посчитает это за ошибку. Чтобы добиться результата по закрытию двадцатого счета в полном объеме без остатка, нам необходимо в учетной политике внести изменения. Надо указать, что затраты списываются без учета выручки.

Строим отчет «Анализ субконто» с видом субконто «Номенклатурные группы». Он показывает наличие оборотов по счету 90-й номенклатурной группы «Транспортные средства» и по счету 20-й номенклатурной группы «Услуги аренды». То есть накопление затрат и выручка от реализации проходят по разным номенклатурным группам

Учитывая изменения, внесенные в учетную политику организации, проводим заново регламентную операцию по закрытию месяца и получаем закрытие счета 20 по всем номенклатурным группам. Сальдо на конец периода по счету 20 по всем номенклатурным группам отсутствует.

3. Ошибка №3. Не настроено распределение косвенных расходов

Не заполнена или некорректно заполнена аналитика затрат «Подразделение»:

При проведении регламентной операции была выявлена ошибка в системе, и предложено внести изменения в метод распределения общепроизводственных и общехозяйственных расходов по подразделению. Это стандартная процедура, но нас она не спасет.

Как настроить распределение косвенных расходов:

Вроде бы стандартная ошибка. И все прекрасно знают, что в оборотах по дебету счета 20 обязательно надо заполнять такие реквизиты как: Подразделение, Номенклатурная группа и Статья затрат. Но обращаю внимание, что для демонстрации этого примера используется конфигурация «1С:Управление холдингом 8» , где обособленные подразделения ведутся как выделенные на отдельный баланс, так и не выделенные на отдельный баланс. У каждого обособленного подразделения свое подразделение. Теперь смотрим по какой причине возникла ошибка при закрытии счета 20 «Основное производство»: закрытие месяца проходит по филиалу головной организации, выделенного на отдельный баланс, а ошибка прошла по подразделению головной организации. Головная организация и Филиал головной организации в «1С:Управление холдингом» или «1С:Бухгалтерия КОРП» учитываются в системах как две организации.

У филиала, выделенного на отдельный баланс есть только одно подразделение, которое называется «Подразделение филиала ГО»

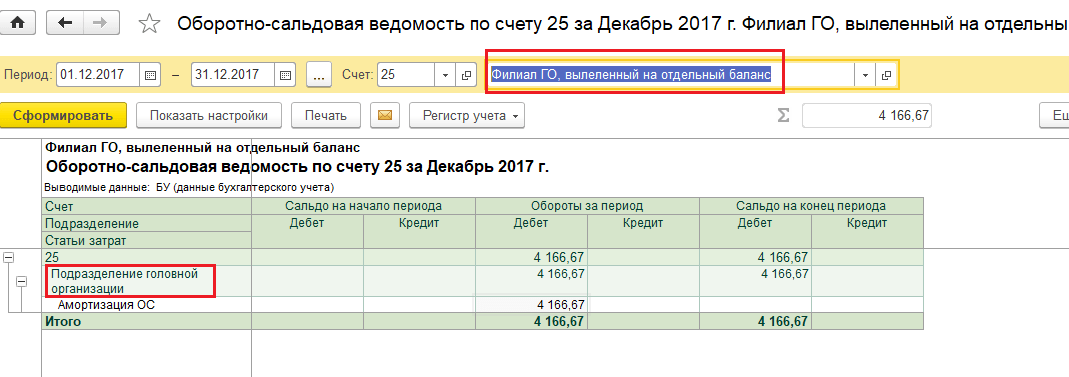

При формировании ОСВ по филиалу определяем, что при начислении амортизации отражается подразделение, которое не соответствует данной организационной единице

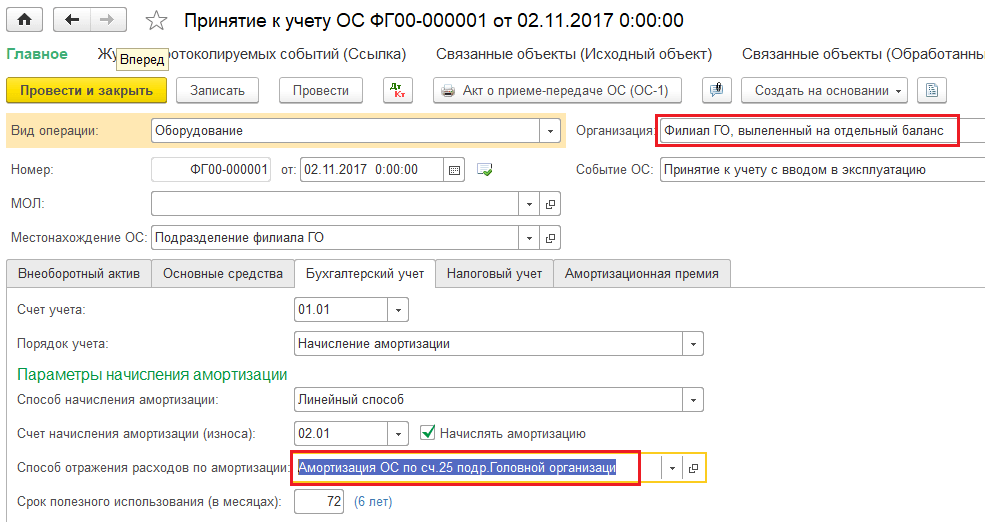

Надо создавать новый способ отражения расходов по амортизации в документе «Принятие к учету» для организации «Филиал ГО, выделенный на отдельный баланс» с аналитикой, соответствующей данной организации.

Указываем корректный способ отражения расходов по амортизации для филиала с аналитикой подразделения , который соответствует этой организационной единице со своим подразделением. И повторно проводим регламент по закрытию месяца.

Регламентные операции выполнены без замечаний.

Суммы накопленных производственных расходов в полном объеме учитываются в себестоимости реализуемых услуг ежемесячно.

Елена Черненко,

Консультант-методолог ООО «Кодерлайн»