Нормативные акты по налоговому праву. Особенности правовых актов (нормативно-правовых актов), регулирующих налоговые правоотношения

Как было указано в введении настоящей работы, предметом изучения являются особенности нормативно-правовых актов, регулирующих налоговые правоотношения, их классификация, статус и т.п.

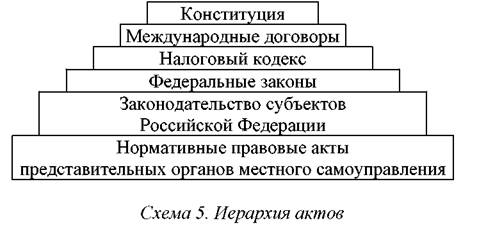

Множество документов, исходящих от компетентных органов законодательной, исполнительной и судебной властей и устанавливающих единые правила поведения для субъектов налоговых правоотношений, представляет собой единую систему, которую можно представить в виде схемы.

Особое значение отводится нормативно-правовым актам, которые устанавливают общие принципы налогообложения, определяют субъек тов налоговых правоотношений, объекты и т.п.

Следуя принципу, провозглашенному в ст. 15 Конституции Российской Федерации, Налоговый кодекс РФ в ст. 1 устанавливает следующую систему налогового законодательства:

– Налоговый кодекс;

– федеральные законы о налогах и сборах;

– законы и иные нормативные правовые акты о налогах и сборах субъектов Российской Федерации;

– нормативные правовые акты о налогах и сборах представительных органов местного самоуправления.

Центральное место в системе законодательства о налогах и сборах занимает Налоговый кодекс Российской Федерации. Его правовой статус определен в ст. 1 этого документа.

Вопервых, Налоговый кодекс – единственный нормативный правовой акт, устанавливающий систему налогов, взимаемых в федеральный бюджет, а также общие принципы налогообложения и сборов в Российской Федерации. Другого такого акта быть не должно. Любые изменения системы федеральных налогов и сборов должны проходить путем внесения изменений и дополнений в Налоговый кодекс Российской Федерации.

Налоговый кодекс состоит из следующих разделов и глав:

Раздел I . Общие положения

Глава 1. Законодательство о налогах и сборах и иные нормативные правовые акты о налогах и сборах ст. 111

Глава 2. Система налогов и сборов в Российской Федерации ст. 12 18

Раздел II. Налогоплательщики и плательщики сборов. Налого вые агенты. Представительство в налоговых правоотношениях

Глава 3. Налогоплательщики и плательщики сборов. Налоговые агенты ст. 1925

Глава 4. Представительство в отношениях, регулируемых законо дательством о налогах и сборах ст. 2629

Раздел III. Налоговые органы. Таможенные органы. Органы государственных внебюджетных фондов. Органы налоговой поли ции. Ответственность налоговых органов, таможенных органов, ор ганов государственных внебюджетных фондов, органов налоговой полиции, их должностных лиц.

Глава 5. Налоговые органы. Таможенные органы. Органы государ ственных внебюджетных фондов. Ответственность налоговых органов, таможенных органов, органов государственных внебюджетных фондов, их должностных лиц ст. 3035 Глава 6. Органы налоговой полиции ст. 3637

Раздел IV. Общие правила исполнения обязанности по уплате налогов и сборов

Глава 7. Объекты налогообложения ст. 3843

Глава 8. Исполнение обязанности по уплате налогов и сборов ст. 4460

Глава 9. Изменение срока уплаты налога и сбора, а также пени ст. 6168

Глава 10. Требование об уплате налогов и сборов ст. 6971

Глава 11. Способы обеспечения исполнения обязанностей по уплате налогов и сборов ст. 7277

Глава 12. Зачет и возврат излишне уплаченных или излишне взыскан ных сумм ст. 7879

Раздел V. Налоговая декларация и налоговый контроль

Глава 13. Налоговая декларация ст. 8081 Глава 14. Налоговый контроль ст. 82105

Раздел VI. Налоговые правонарушения и ответственность за их совершение

Глава 15. Общие положения об ответственности за совершение налоговых правонарушений ст. 106115

Глава 16. Виды налоговых правонарушений и ответственность за их совершение ст. 116129

Глава 17. Издержки, связанные с осуществлением налогового кон троля ст. 130131

Глава 18. Виды нарушений банком обязанностей, предусмотренных законодательством о налогах и сборах и ответственность за их совершение ст. 132136

Раздел VII. Обжалование актов налоговых органов и действий или бездействия их должностных лиц

Глава 19. Порядок обжалования актов налоговых органов и дейст вий или бездействия их должностных лиц ст. 137139

Глава 20. Рассмотрение жалобы и принятие решения по ней ст. 140142

Вовторых, Налоговый кодекс в системе актов налогового законодательства имеет высшую юридическую силу. Все законы о налогах и сборах принимаются в соответствии с Налоговым кодексом и не могут ему противоречить.

Провозглашенный в п. 4 ст. 15 Конституции Российской Федерации приоритет норм международного права по отношению к нормам российского законодательства применительно к налоговым правоотно шениям нашел свое отражение в ст. 7 Налогового кодекса. Если международным договором Российской Федерации, содержащим положения о налогах и сборах, установлены иные правила, чем предусмотренные На логовым кодексом и иными актами налогового законодательства, то применяются правила международного договора.

Уроки Forex - это прекрасная возможность для Тебя подготовиться к прибыльной работе на бирже Форекс!

На практике это означает, что при экономическом сотрудничестве с лицом из другого государства необходимо в первую очередь обращать внимание на наличие соглашения об избежании двойного налогообложения с этим государством или иного соглашения, регулирующего во просы налогообложения на уровне двух и более государств. Если такой договор существует, его нормы будут иметь приоритет по отношению к нормам российского законодательства.

Итак, можно построить следующую схему иерархии актов, регулирующих налоговые отношения.

Но как и любая отрасль права, налоговое право имеет свою специ фику, которая в настоящей главе будет рассмотрена.

Нормативные акты органов исполнительной власти не включены в состав налогового законодательства. Их роль в регулировании налоговых отношений и порядок издания определены в ст. 4 Налогового кодекса.

Следует сказать, что издание нормативных правовых актов органами исполнительной власти происходит двумя способами. В первом случае орган исполнительной власти издает нормативный правовой акт исходя из необходимости и целесообразности в рамках установленной Конституцией или законом компетенции. Во втором – нормативный пра вовой акт исполнительной власти может появиться только в случае пря мого указания закона.

Именно второй вариант был закреплен в Налоговом кодексе Рос сийской Федерации, ст. 4 которого гласит: Федеральные органы исполнительной власти, органы исполнительной власти субъектов Российской Федерации, исполнительные органы местного самоуправления, органы государственных внебюджетных фондов в предусмотренных законода тельством о налогах и сборах случаях издают нормативные правовые ак ты по вопросам, связанным с налогообложением и сборами, которые не могут изменять или дополнять законодательство о налогах и сборах.

Так, Постановлением Правительства РФ от 16.03.99 N 298 утверждено Положение о порядке выплаты и размерах сумм, подлежащих выплате свидетелям, переводчикам, специалистам, экспертам и понятым, привлекаемым для участия в производстве действий по осуществлению налогового контроля. Установление такого порядка было прямо отнесено к компетенции Правительства РФ п. 4 ст. 131 Налогового кодекса.

Другой пример. Пунктом 3 ст. 100 Налогового кодекса Министерству РФ по налогам и сборам предписывалось установить форму и требования к составлению акта налоговой проверки. В соответствии с этим указанием Закона Приказом МНС РФ от 31.03.99 N ГБ316/66 утверждена Инструкция Министерства Российской Федерации по налогам и сборам от 31.03.99 N 52 О порядке составления акта выездной налого вой проверки и вынесения решения по результатам рассмотрения ее материалов, которая прошла регистрацию в Министерстве юстиции РФ и официально опубликована.

До недавнего времени указы Президента Российской Федерации имели значительное влияние на формирование налогового права России.

Это связано со следующими обстоятельствами. В 1993 году право творческая деятельность Верховного Совета Российской Федерации была прервана. В период поэтапной конституционной реформы, до момен та начала работы нового представительного органа России, Федерально го Собрания РФ, указы Президента должны были обеспечивать нормативное регулирование общественных отношений.

Нормы этих указов, хотя они были призваны лишь временно регу лировать отношения в обществе в отсутствие федеральных законов, по своему значению законам не уступали. И, таким образом, указ Прези дента по какомулибо вопросу общественной жизни продолжал действовать до момента принятия федерального закона, посвященного этому же вопросу.

Например, Указ Президента Российской Федерации от 22.12.93 N 2270 который внес значительные изменения в действовавшую налоговую систему, установив при этом, что предшествующие законы действуют, ес ли не противоречат настоящему Указу.

Налоговый кодекс, следуя нормам, закрепленным в Конституции РФ, серьезно ограничил правотворческую деятельность Президента в сфере налогообложения.

Акты Президента РФ, акты Правительства РФ и акты органов исполнительной власти могут регулировать налоговые вопросы только в случаях, прямо определенных налоговым законодательством. Изданные же до вступления в силу Налогового кодекса нормативные акты Прези дента и Правительства, регулирующие налоговые отношения по вопросам, не урегулированным федеральными законами, продолжают дейст вовать и применяться в части, не противоречащей Кодексу до введения в действие соответствующих законов (ст. 7 Федерального закона О введении в действие части первой Налогового кодекса РФ).

Вопрос о юридической силе инструкций по применению налого вых законов Министерства Российской Федерации по налогам и сборам, изданных до введения в действие Налогового кодекса и широко приме няемых для регулирования отношений в сфере налогообложения, реша ется следующим образом.

Согласно ст. 7 Федерального закона О введении в действие части первой Налогового кодекса РФ нормативные правовые акты, дейст вующие на территории РФ, действуют в части, не противоречащей части первой Кодекса, и подлежат приведению в соответствие с ней.

Право издания рассматриваемых инструкций было делегировано Министерству Российской Федерации по налогам и сборам отдельными законами о налогах, которые в соответствии со ст. 1 Налогового кодекса РФ являются частью системы налогового законодательства. Таким образом, издание указанных нормативных актов прямо предусмотрено зако нодательством о налогах и сборах. До приведения их в соответствие с частью первой Налогового кодекса они должны применяться в части, не противоречащей положениям Кодекса.

Иерархическая лестница подзаконных нормативных правовых актов в сфере налогообложения выстраивается в соответствии с объемом компетенции и положением государственного органа, издавшего акт, в системе органов государственной власти и выглядит следующим образом:

– указы Президента в случаях, предусмотренных законом;

– указы Президента, принятые до вступления в силу Налогового кодекса Российской Федерации, действуют в части, не противоречащей Налоговому кодексу, до издания соответствующего закона;

– постановления Правительства в случаях, предусмотренных зако ном;

– постановления Правительства, принятые до вступления в силу Налогового кодекса Российской Федерации, действуют в части, не противоречащей Налоговому кодексу, до издания соответствующего закона;

– нормативные правовые акты налоговых и иных органов исполнительной власти в случаях, предусмотренных законом;

– нормативные правовые акты налоговых и иных органов исполнительной власти, принятые до вступления в силу Налогового кодекса Российской Федерации, действуют в части, не противоречащей Налого вому кодексу.

Статьей 4 Налогового кодекса Министерству Российской Федера ции по налогам и сборам, Министерству финансов Российской Федерации, Государственному таможенному комитету Российской Федерации, органам государственных внебюджетных фондов предоставлено право издавать обязательные для своих подразделений приказы, инструкции и методические указания по вопросам, связанным с налогообложением и сборами, которые не относятся к актам законодательства о налогах и сборах.

Эти документы издаются в целях единообразного применения на логового законодательства налоговыми, финансовыми, таможенными органами и органами государственных внебюджетных фондов и не являются обязательными для налогоплательщиков.

В качестве примера можно привести Методические указания для налоговых органов по вопросам осуществления процедуры снятия с уче та налогоплательщика – организации, созданной в соответствии с законодательством Российской Федерации, которые были направлены тер риториальным налоговым органам для использования в работе письмом МНС РФ от 31.12.98 N ВП612/932@.

Нормативно-правовые акты , регулирующие любые правоотношения, представляют собой совокупность законодательных и подза конных актов , которые обязательны для исполнения всеми субъектами правоотношений при соблюдении условий принятия и вступления указанных актов в законную силу.

В 1999 году Налоговым Кодексом РФ был введен такой термин как законодательство о налогах и сборах . В зависимости от уровня принимаемого акта законодательство о налогах и сборах состоит из:

1. Законодательства Российской Федерации о налогах и сборах

2. Законодательства субъектов Российской Федерации о налогах и сборах.

Подзаконные акты в зависимости от органа исполнительной вла сти, которые принимают указанные акты, делятся на:

3. подзаконные акты федеральных органов исполнительной вла сти

4. подзаконные акты органов исполнительной власти субъектов Российской Федерации

5. подзаконные акты исполнительных органов местного самоуправления.

Согласно ст. 4 Налогового Кодекса РФ не все подзаконные акты имеют обязательную силу для субъектов налоговых правоотношений, а только те, которые принимаются в случаях предусмотренных законода тельством о налогах и сборах и не изменяют и не дополняют указанное законодательство. Например, ст. 80 Налогового Кодекса РФ, давая опре деление налоговой декларации, содержит отсылочные нормы: формы налоговых деклараций разрабатываются и утверждаются МНС РФ, порядок представления налоговой декларации в электроном виде определяется МНС РФ и т.п.

Таким образом, документы МНС РФ, принимаемые по указанным вопросам, будут имеют юридическую обязательную силу для субъектов налоговых правоотношений при соблюдении условий ст. 4 НК РФ. Во всех остальных случаях подзаконные документы будут носить рекомен дательный характер.

Законодательство о налогах и сборах вступает в силу через месяц со дня официального опубликования, но не ранее 1го числа очередного налогового периода по соответствующему налогу (ст. 5 НК РФ). Кроме того, федеральные законы, вносящие изменения в Налоговый Кодекс РФ в части установления новых налогов или сборов, а также акты законодательства о налогах и сборах субъектов РФ и иные акты, вводящие новые налоги или сборы, вступают в силу не ранее 1 января года следующего за годом их принятия, но не ранее одного месяца со дня их официального опубликования.

Учитывая классификацию законодательства, которую приводит Налоговый Кодекс РФ, порядок вступления в силу распространяется и на подзаконные документы.

Налоговое законодательство - составная часть системы российского законодательства, а потому на него распространяются общие принципы построения последнего. С этой точки зрения налоговое законодательство образует единую систему нормативных правовых актов различной юридической силы. Однако к числу особенностей налогового законодательства следует, прежде всего, отнести: а) субъектный состав; б) сферу регулирования общественных отношений; в) применяемые методы правового регулирования.

Законодательство о налогах и сборах состоит из НК РФ и принятых в соответствии с ним федеральных законов о налогах и сборах. Но в отличие от гражданского законодательства, в состав которого входят ГК РФ и федеральные законы, налоговое законодательство включает также законодательство субъектов РФ и нормативные правовые акты представительных органов местного самоуправления о местных налогах и сборах. Такое положение соответствует конституционно-правовому принципу разделения налоговых полномочий налогов с учетом различного уровня компетенции органов государственной власти.

Подчеркнем, что на федеральном и региональном уровнях налоги и сборы устанавливаются законами, а на местном уровне - нормативными правовыми актами представительных органов местного самоуправления. Конституция РФ не допускает взимания налогов и сборов на основе указов Президента РФ, постановлений Правительства РФ, ведомственных правовых актов. Таким образом, акты органов исполнительной власти не входят в состав налогового законодательства.

Кроме того, федеральные законы о налогах и сборах должны соответствовать НК РФ. Резонно спросить: как оценивать те законы, которые были приняты до введения в действие Кодекса? Далее, следует ли под такими законами понимать только те законы, принятие которых прямо предусматривается или допускается Налоговым кодексом? С момента вступления в силу части второй НК РФ, которая устанавливает систему федеральных и региональных налогов и сборов, первый вопрос во многом оказался урегулированным. Ранее действовавшие на переходный период законы о налогах утратили свою юридическую силу. Вместе с тем до сих пор действуют законы, содержащие налоговые нормы. И хотя некоторые из законов были приняты до введения в действие частей первой и второй НК РФ, такие законы необходимо включать в состав законодательства о налогах и сборах. При этом главное условие - это их соответствие требованиям НК РФ.

Сложным является вопрос о критериях соответствия так называемых «отраслевых законов», содержащих нормы налогового права, НК РФ. Дело в том, что в силу п. 1 и 2 ст. 6 Кодекса проверка несоответствия производится только для нормативных правовых актов о налогах и сборах. С другой стороны, в НК РФ отсутствуют и прямые указания на то, что при налогообложении применяются лишь нормы законодательства о налогах и сборах, а нормы «отраслевых» законов применяются после их внесения в акты законодательства о налогах и сборах. Эта проблема вызвала на практике большой Резонанс. Так, налоговые органы стали руководствоваться Указанием Госналогслужбы России о неприменении налоговых норм, содержащихся в «неналоговом законодательстве». В свою очередь, Верховный Суд РФ и Высший Арбитражный Суд РФ в определенных случаях также разделяли подобную позицию. Например, постановлением Высшего Арбитражного Суда РФ по делу № К4-Н-7/850 от 24 декабря 1994 г. признано, что льгота по подоходному налогу для физических лиц, установленная Указом Президента РФ от 24 декабря 1993 г. № 2284 «О государственной программе приватизации государственных и муниципальных предприятий в Российской Федерации» не должна применяться, поскольку она не внесена в Закон о подоходном налоге.

Источники налогового права. Систему актов, регулирующих налоговое право, образуют Конституция РФ и законодательство о налогах и сборах.

Конституция РФ - Основной закон страны. B нем содержатся налогово-правовые нормы, общие принципы налогообложения, введения налогов и сборов, формирования налоговой политики России.

Конституция РФ определяет стратегические направления совершенствования и развития налогового права. B результате можно говорить о конституционных основах налогообложения.

Статья 57 Конституции РФ определяет, что каждый обязан платить законно установленные налоги и сборы. На основании этой нормы в 1996 г. Конституционный Суд РФ в одном из своих постановлений отметил, что установить налог или сбор можно только законом. Налоги, взимаемые не на основе закона, не могут считаться законно установленными. К важным нормам Конституции РФ в области налогового права следует отнести прежде всего положения ст. 8, 15, 34, 35, 46, 57, 71 (п. «е»-«з», «к»), 72, 74-76, 90, 104, 106, 114 (ч. 3).

Законодательство о налогах и сборах включает в себя две группы нормативных актов - федеральное и региональное законодательство о налогах и сборах.

Федеральное законодательство о налогах и сборах, или законодательство России о налогах и сборах, состоит из Налогового кодекса РФ (НК) и принятых в соответствии с ним федеральных законов о налогах и сборах. К ним относятся: федеральные законы о налогах и сборах, принятые до введения в действие Налогового кодекса РФ, действующие в настоящее время в части, не противоречащей ему; и федеральные законы о налогах и сборах, принятые в соответствии с Кодексом.

Региональное законодательство о налогах и сборах состоит из законов и иных нормативных правовых актов о налогах и сборах субъектов Федерации, принятых в соответствии с НК РФ. К ним относятся законы, вводящие на территории этих субъектов установленные федеральным законодательством о налогах и сборах региональные налоги или сборы. Они принимаются представительными органами местного самоуправления в соответствии с НК РФ.

Общее налоговое законодательство включает в себя иные федеральные законы, не входящие в понятие «законодательство о налогах и сборах» и содержащие нормы налогового права. Законы, входящие в эту группу, направлены на регулирование не налоговых, а иных правоотношений. В то же время в их состав входят некоторые положения, затрагивающие проблему налогообложения (так, ст. 3 Федерального конституционного закона от 28 июня 2004 г. № 5-ФКЗ «О референдуме Российской Федерации» запрещает выносить на референдум России вопросы введения, изменения и отмены федеральных налогов и сборов, а также освобождения от их уплаты); Таможенный кодекс, ежегодные федеральные законы о бюджете, БК, УК, Федеральный закон от 21 ноября 1996 г. № 129-ФЗ «О бухгалтерском учете».

Подзаконные нормативные правовые акты по вопросам, связанным с налогообложением и сборам, включают в себя акты органов общей компетенции и акты органов специальной компетенции.

В соответствии с положениями ст. 3 НК правом издавать эти нормативные правовые акты обладают органы исполнительной власти, органы исполнительной власти субъектов Федерации, исполнительные органы местного самоуправления и органы государственных внебюджетных фондов в предусмотренных законодательством о налогах и сборах случаях. После принятия Конституции РФ подзаконные акты не включаются в объем понятия «законодательство».

Подзаконные нормативные правовые акты состоят из двух блоков - акты органов общей компетенции и акты органов специальной компетенции.

К актам органов общей компетенции относятся: указы Президента РФ; постановления Правительства РФ, принятые на основании и во исполнение нормативных правовых актов по вопросам, связанным с налогообложением и сборами, которые не могут изменять или дополнять законодательство о налогах и сборах (например, от 26 февраля 2004 г. № 110, от 6 апреля 1999 г. № 382 «О перечнях сезонных отраслей и видов деятельности, применяемых для целей налогообложения»); подзаконные нормативные правовые акты, принятые органами исполнительной власти субъектов Федерации (постановление Правительства Москвы от 12 октября 1999 г. № 928 «О совершенствовании практики налогового кредитования и реструктуризации задолженности по платежам в бюджет»; распоряжение губернатора Санкт-Петербурга от 21 февраля 2000 г. № 175-р «О порядке признания безнадежными к взысканию недоимки и задолженности по пеням по региональным и местным налогам и сборам в бюджет Санкт-Петербурга и их списания»); подзаконные нормативные правовые акты, принятые исполнительными органами местного самоуправления.

К актам органов специальной компетенции относятся ведомственные акты по вопросам, связанным с налогообложением и сборами органов специальной компетенции, издание которых предусмотрено НК РФ. В перечень этих органов входят Минфин России, Федеральная налоговая служба (ФНС) России, Федеральная таможенная служба (ФТС) России, органы государственных внебюджетных фондов и другие органы государственной власти. В соответствии с положениями НК РФ ими утверждаются формы налоговой отчетности (п. 5 ст. 69, ст. 52, п. 3 ст. 31, п. 3 ст. 80 и др.), приказы ФНС России, инструкции.

Решения Конституционного Суда РФ также являются источником налогового права и им присуща материально-правовая сила закона. Главная функция Конституционного Суда РФ - толкование Основного закона, конституционных норм и формулировка основных принципов налогообложения и сборов. Результатом толкования является правовая позиция Конституционного Суда РФ. Толкование имеет письменную форму и обладает нормативным значением.

Нормативное толкование Конституционного Суда РФ рассчитано на неоднократное применение, осуществляется в отношении широкого круга общественных отношений, является официальным и обязательным (согласно ст. 6 Федерального конституционного закона от 21 июля 1994 г. «О Конституционном Суде Российской Федерации»).

Нормы международного права и международные договоры России также являются источником права для налоговых правоотношений. В соответствии с ч. 4 ст. 15 Конституции РФ общепризнанные принципы и нормы международного права и международные договоры России составляют часть ее правовой системы.

Налоговым кодексом РФ предусмотрено, что, если международным договором России, содержащим положения, касающиеся налогообложения и сборов, установлены иные правила и нормы, применяются правила и нормы международных договоров России (ст. 7).

Весьма важным является то обстоятельство, что в соответствии со ст. 57 Конституции РФ международные договоры по вопросам налогообложения могут применяться лишь после их ратификации Федеральным Собранием РФ.

Реформа налоговой системы и HK РФ. Принятием части первой Налогового кодекса РФ с 1 января 1999 г. был завершен начальный этап налоговой реформы страны. Результатом его стало формирование разветвленной сети государственных органов, обеспечивающих организацию сбора налогов; внедрение системы налогового учета и контроля; образование относительно стабильной системы налогообложения. B настоящее время в качестве регулятора отношений в налоговой сфере кроме части первой НК является часть вторая, вступившая в силу с 1 января 2001 г. Таким образом, было продолжено реформирование налоговой системы. Этот факт является важным, так как в налоговое законодательство были внесены принципиальные изменения, но при этом действовавшая ранее налоговая система России кардинально не изменилась.

Статья 2 НК определяет отношения, регулируемые законодательством о налогах и сборах России. К ним относятся властные отношения по установлению, введению и взиманию налогов и сборов в стране, а также отношения, возникающие в процессе осуществления налогового контроля, обжалования актов налоговых органов, действий (бездействия) их должностных лиц и привлечения к ответственности за совершение налогового правонарушения.

Гражданский кодекс РФ указывает, что гражданское законодательство не подлежит применению к налоговым правоотношениям, если иное не предусмотрено законодательством. Таким образом, законодатель четко ограничил сферу действия налогового законодательства и те нормативные документы, которые подлежат применению.

Право устанавливать систему налогов, взимаемых в федеральный бюджет, общие принципы налогообложения и сборов в России принадлежит федеральному закону (ст. 75 Конституции РФ). При этом предусмотрено, что законы, устанавливающие новые налоги или ухудшающие положение налогоплательщиков, обратной силы не имеют. Кроме того, Конституцией РФ вменено в обязанность каждому оплата законно установленных налогов и сборов (ст. 57).

Статьей 15 (ч. 2) Конституции РФ закреплена обязанность всех и каждого соблюдать законы страны. Это положение является основой презумпции знания законодательства. Каждый субъект права считается знающим законодательство, пока не будет доказано обратное.

Налоговые поступления составляют основу расходов государственного бюджета. Они не являются формой конфискации части собственности, должны вернуться предпринимателю в форме расширения потребительского спроса, в виде новых технологий, товаров, более развитой инфраструктуры услуг, более благоприятными условиями ведения бизнеса. Они используются на содержание государственного аппарата, направляются на социальные нужды, науку, культуру, образование, жилищно-коммунальную сферу, на содержание и оснащение армии, участие в воспроизводстве капитала и расширении потребительского рынка, на экономическую защиту нашего общества и т.д. За счет государственного бюджета финансируются имеющие общенациональное значение программы содержания и развития той социально-экономической среды, в которой функционирует отечественный бизнес.

Таким образом, уплачиваемые налогоплательщиками налоги представляют собой особую форму инвестиций в социальную среду и носят возвратный характер. Это положение применимо только к официально опубликованным законам. Причиной тому служит ч. 3 ст. 15 Конституции РФ, которая содержит требование о том, что не могут применяться на практике неопубликованные официально нормативные акты, т.е. закон, не известный субъектам права, не может иметь практической силы и повлечь за собой правовые последствия. Главным условием вступления нормативного акта в силу является его опубликование. Тем самым субъектам права дается возможность ознакомиться с содержанием правовых актов.

Исходя из того, что понятие знания законов включает в себя осведомленность о правовом предписании, которое содержится в норме, многие исследователи делают вывод о том, что презумпция знания законов тесно связана с ясностью и точностью правовых предписаний, их определенностью. Не исключены ситуации, когда налогоплательщик знает содержание налогового закона, но в силу нечеткости его формулировок неправильно его понимает и добросовестно заблуждается относительно своих обязанностей.

Требование ясности и определенности, которым должно отвечать налоговое законодательство, сформулировано в постановлении Конституционного Суда РФ от 8 октября 1997 г. № 13-П. В частности, отмечено, что законодательные органы в целях реализации конституционной обязанности граждан платить законно установленные налоги и сборы должны обеспечивать конкретность и ясность законов о налогах. Неопределенность норм может привести к произволу государственных органов и должностных лиц в их отношениях с налогоплательщиками, нарушению равенства прав граждан перед законом (ч. 1 ст. 19 Конституции РФ). Такое равенство может быть обеспечено лишь при условии единообразного понимания и толкования нормы всеми правоприменителями.

Конституционный Суд РФ в постановлении от 15 июля 1999 г. № 11-П повторно подтвердил важность требования ясности и определенности, а также установил, что общеправовой критерий определенности, ясности, недвусмысленности правовой нормы вытекает из конституционного принципа равенства всех перед законом и судом (ч. 1 ст. 19 Конституции РФ). Неопределенность содержания правовой нормы, напротив, допускает возможность неограниченного усмотрения в процессе правоприменения и неизбежно ведет к произволу, а значит, к нарушению принципов равенства, а также верховенства закона.

НК законодательно закрепил это утверждение. Статья 3 содержит следующее требование к актам законодательства о налогах и сборах: они должны быть сформулированы таким образом, чтобы каждый точно знал, какие налоги (сборы), когда и в каком порядке он должен платить. Не должна создаваться ситуация, когда нарушение закона налогоплательщиком становится для государства более выгодным, чем его соблюдение.

В Налоговом кодексе РФ определены:

Виды налогов и сборов, взимаемых в России;

Основания возникновения, изменения и прекращения налоговых правоотношений - порядок исполнения обязанностей по уплате налогов и сборов;

Права и обязанности налогоплательщиков и налоговых органов;

Формы и методы налогового контроля;

Ответственность за совершение налоговых правонарушений;

Порядок обжалования действий (бездействия) налоговых органов и их должностных лиц.

Согласно ст. 83 НК в целях проведения налогового контроля налогоплательщики подлежат постановке на учет в налоговых органах, соответственно, по месту нахождения организации, месту нахождения ее обособленных подразделений, месту жительства физического лица. Заявление о постановке на учет организации подается в налоговый орган по месту нахождения в течение 10 дней после ее государственной регистрации.

В соответствии со ст. 19 НК налогоплательщиками и плательщиками сборов признаются организации и физические лица, на которых в соответствии с Кодексом возложена обязанность уплачивать налоги и (или) сборы. Эти обязанности налогоплательщиков (плательщиков сборов) устанавливаются также в ст. 23 НК. В соответствии со ст. 44 НК обязанность по уплате налога или сбора возникает, изменяется и прекращается при наличии оснований, установленных Кодексом или иным актом законодательства о налогах и сборах. Так, обязанность по уплате конкретного налога или сбора возлагается на налогоплательщика и плательщика сбора с момента возникновения установленных законодательством о налогах и сборах обстоятельств, предусматривающих уплату налога или сбора.

Обязанность по уплате налога и (или) сбора прекращается:

С уплатой налога и (или) сбора налогоплательщиком или плательщиком сбора;

С возникновением обстоятельств, с которыми законодательство о налогах и (или) сборах связывает прекращение обязанности по уплате налога и сбора;